Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Формирование внутренней управленческой отчетности

Управленческая отчетность – это комплекс взаимосвязанных данных и расчетных показателей, отражающих функционирование предприятия как субъекта хозяйственной деятельности и сгруппированных в целом по предприятию и в разрезе структурных подразделений. Отчетность является важнейшим источником информации для анализа и принятия решений.

В настоящее время вопросы формирования сегментарной управленческой отчетности регламентируются на уровне организации, и, возможно, поэтому они не нашли должного отражения в экономической литературе. Вместе с тем именно в условиях рыночных отношений особенно важна систематическая информация о ходе и результатах деятельности обособленных подразделений организации, позволяющая обеспечить анализ и оценку полученных результатов.

Задача управленческой сегментарной отчетности заключается в том, чтобы подробно, с достаточным уровнем аналитичности, точно и своевременно отразить расходование производственных ресурсов в каждом подразделении и дать качественную оценку целесообразности и эффективности этих затрат, обеспечив контроль над затратами по центрам ответственности.

Составление управленческой сегментарной отчетности имеет самостоятельное значение и преследует по крайней мере три цели:

1) информационное обеспечение процесса анализа и эффективности деятельности структурных подразделений, функционирующих в рамках организации;

2) оказание помощи пользователям внешней финансовой отчетности в анализе деятельности организации, в оценке ее прибыли и рисков;

3) оказание менеджерам организации информационной поддержки при принятии управленческих решений.

Таким образом, в целях стимулирования эффективности бизнеса усиливается роль адекватной оценки вклада каждого сегмента в конечные результаты деятельности организации. Основой для такой оценки служит информация, обобщенная в управленческой сегментарной отчетности организации.

№ 49 Построение системы внутреннего контроля (на предприятии)

Внутренний контроль имеет широкое определение как процесс, осуществляемый органом управления организации или другими сотрудниками, с целью получить информацию относительно выполнения следующих задач:

Внутренний контроль –система мер, организованных руководством предприятия и осуществляемых на предприятии с целью наиболее эффективного выполнения всеми работниками своих должностных обязанностей при совершении хозяйственных операций.

Задачи внутреннего контроля:

· Эффективность и рациональность деятельности.

· Достоверность финансовой отчетности.

· Соблюдение законов и нормативных актов.

Система внутреннего контроля - совокупность организационной структуры, методик и процедур, принятых руководством экономического субъекта в качестве средств для упорядоченного и эффективного ведения хозяйственной деятельности.

При разработке эффективной системы внутреннего контроля администрация предприятия ставит следующие цели:

· обеспечение бизнеса надёжной информацией,

· обеспечение сохранности активов,

· обеспечение защиты информации,

· обеспечение эффективности хозяйственной деятельности,

· обеспечение соответствия учёта принятой учётной политике,

· обеспечение соблюдения правил составления и представления бухгалтерской финансовой отчётности.

Внутренний контроль на предприятии состоит из трёх элементов:

· контрольная среда,

· учётная система,

· контрольные процедуры.

Целями организации системы внутреннего контроля на предприятии являются:

1) осуществление упорядоченной и эффективной деятельности предприятия;

2) обеспечение соблюдения политики руководства каждым работником предприятия;

3) обеспечение сохранности имущества предприятия.

Объектами внутреннего контроля являются циклы деятельности организации — циклы снабжения, производства и реализации.

Важнейшей функцией внутреннего контроля является обеспечение соблюдения работниками предприятия своих должностных обязанностей,

Методы, используемые при осуществлении внутреннего контроля, весьма разнообразны и включают элементы таких методов, как:

* бухгалтерский финансовый учет (счета и двойная запись, инвентаризация и документация, балансовое обобщение);

* бухгалтерский управленческий учет (выделение центров ответственности, нормирование издержек);

* ревизия, контроль, аудит (проверка документов, проверка арифметических расчетов, проверка соблюдения правил учета отдельных хозяйственных операций, инвентаризация, устный опрос персонала, подтверждение и прослеживание);

* теория управления.

Цель системы внутреннего контроля – своевременно предотвратить нерациональные или неправильные действия, а также ошибки при обработке информации.

Система внутреннего контроля может включать в себя: контроль соответствия деятельности предприятия российскому законодательству; контроль сохранности активов предприятия; контроль рационального и экономного расходования ресурсов; контроль процесса материально-технического снабжения; контроль процесса производства, продажи продукции; внутренний аудит; контроль исполнения приказов и распоряжений; мониторинг внешней и внутренней среды предприятия на предмет выявления угроз безопасности; другие направления исходя из потребностей предприятия.

Типы внутреннего контроля: неавтоматизированный контроль – осуществляется непосредственно его субъектами, без применения автоматических средств; не полностью автоматизированный контроль – осуществляется его субъектами с применением автоматических средств регистрации, обработки, измерения и т.п. (например, контроль качества работы производственного оборудования с помощью технологии штрихового кодирования обрабатываемых узлов и деталей); полностью автоматизированный контроль – осуществляется целиком в автоматическом режиме под управлением субъектов внутреннего контроля.

Организация внутреннего контроля в процессе управления предприятием должна быть ориентирована на организационно правовую форму, размер предприятия и масштабы его деятельности. Чем сложнее структура внутренней среды экономического субъекта, тем больше информации необходимо для принятия эффективных управленческих решений. Основой для принятия большинства управленческих решений служит информация, формируемая в бухгалтерском, оперативном и статистическом учете.

Рис. 1. Элементы системы внутреннего контроля

№ 50 Использование производных балансовых отчётов в управленческом учёте

В системе бухгалтерских балансов различают: первичные и вторичные (производные). Первичные балансы представляют собой балансы, составленные в соответствии с действующими нормами законодательства. Вторичные (производные) балансы – это балансы, составленные для определенных целей и с определенными допущениями, строящиеся на основе основополагающих балансовых теорий.

Производный отчет – это своеобразная интерпретация показателей бухгалтерской отчетности в удобном виде для целей анализа, управления, планирования, прогноза. В целом в этом заключается суть отличия управленческой отчетности (как самостоятельного объекта) и производных балансовых отчетов (как моделирование бухгалтерского баланса).

В системе управленческого аудита, направленной на повышение эффективности использования мощностей предприятия, ресурсов и достижение намеченных целей, применение производных балансовых отчетов позволит решать следующие задачи: организация внутреннего и внешнего контроля за недопущением несанкционированного выбытия активов и ресурсов; прогнозирование изменения собственных финансовых результатов и рентабельности; управление результатами деятельности в многоярусном и многосегментном режиме (по инвестиционным горизонтам и сегментам деятельности); управление денежными потоками; управление собственностью; управление стратегией развития; управление резервной системой предприятия.

Виды производных балансовых отчетов:

- актуарный производный балансовый отчет составляется в залоговых ценах и позволяет, соответственно, определить залоговую стоимость предприятия;

- органический производный балансовый отчет рассчитывается в ценах замещения и приводит к получению современной стоимости предприятия.

- виртуальный производный бухгалтерский отчет формируется в прогнозируемых оценках, позволяет определить требуемый рост чистых пассивов (или чистых активов) в условиях риска неопределенности;

- фрактальный производный балансовый отчет рассчитывается в разрезе (внутренние и внешние сегменты деятельности) в балансовых, рыночных, справедливых ценах в зависимости отрешаемых задач;

- иммунизационный производный балансовый отчет формируется с учетом отражения соответствующих агрегатов резервной системы (счетов резервов, результатов управления активами и обязательствами, результатов планирования, операций страхования и результаты возможного использования финансовой инженерии), позволяет проанализировать уровень резервной зашиты предприятия соизмерением чистых активов и чистых пассивов на любую дату;

- хеджированный производный балансовый отчет является основой хедж - бухгалтерии и обеспечивает реализацию принципа продолжения деятельности и выживаемости предприятия. Управление риском на базе хеджированного производного балансового отчета производится сравнением чистых пассивов с чистыми активами по бухгалтерскому балансу;

- дифференциальный производный балансовый отчет составляется в балансовых и текущих оценках как минимум на две разные даты управления денежными потоками;

- стратегический производный балансовый отчет может формироваться в балансовой, рыночной и справедливой стоимости.

Метод производных балансовых отчетов позволяет определить рыночную стоимость фирмы с учетом самых разнообразных факторов (цен, капитализируемых доходов, условных фактов хозяйственной деятельности и др.), называемых корректировочными. Эти многочисленные факторы традиционно не отражаются в бухгалтерском учете предприятия, но оказывают существенное влияние на его стоимость. Алгоритм составления производного балансового отчета можно представить следующим образом:

1-й шаг - в основу построения производного балансового отчёта берётся бухгалтерский баланс или главная книга.

2-й шаг - ставятся на учёт условные и забалансовые активы и обязательства.

3-й шаг - производится переоценка активов и пассивов

4-й шаг - осуществляются корректировочные записи и составляется корректировочный балансовый отчет

5-й шаг - производится условная реализация активов и обязательств в ценах необходимых для конкретно поставленных задач и принятия решения о возможном банкротстве.

6-й шаг - определяются и сравниваются чистые активы и чистые пассивы.

7-й шаг - составляется производный балансовый отчет

8-й шаг - вырабатываются операционные тактические и стратегические решения.

Стоимость предприятия, определенная на их основе, может являться ориентиром для определения рыночной стоимости и решений о продаже и покупке предприятий как единого имущественного комплекса, о продаже отдельных бизнес - линий, подразделений и иных объектов собственности в соответствии с осуществляемой стратегией и в зависимости от фазы жизненного цикла предприятия.

№ 51 Понятие чистых активов и чистых пассивов организации

Активы и пассивы – две части бухгалтерского баланса, который является наиболее простой формой обобщения материалов о деятельности и экономическом положении компании.

Бухгалтерский баланс изображается в виде таблицы, левая сторона которой – активы, а правая – пассивы предприятия.

Чистые активы – это величина, определяемая путем вычитания из суммы активов организации, суммы ее обязательств. Порядок расчета чистых активов утвержден Приказом Минфина России от 28 августа 2014 г. N 84н "Об утверждении Порядка определения стоимости чистых активов".

Чистые активы — это ежегодно вычисляемый показатель стоимости имущества компании. Чистые активы представляют собой разность активов компании, находящихся у нее на балансе и всех долговых обязательств. Когда размер долгов компании превышает суммарную стоимость ее имущества, величина чистых активов становится отрицательной. Для определения финансового состояния компании, величина чистых активов которой отрицательна, используют понятие «недостаточность имущества».

Чистые активы рассчитывают на основании данных бухгалтерского баланса.

В состав активов, принимаемых к расчёту, включаются:

— внеоборотные активы, отражаемые в первом разделе бухгалтерского баланса (нематериальные активы, основные средства, незавершённое строительство, доходные вложения в материальные ценности, долгосрочные финансовые вложения, прочие внеоборотные активы);

— оборотные активы, отражаемые во втором разделе бухгалтерского баланса (запасы, налог на добавленную стоимость по приобретённым ценностям, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы), за исключением стоимости в сумме фактических затрат на выкуп собственных акций, выкупленных акционерным обществом у акционеров для их последующей перепродажи или аннулирования, и задолженности участников (учредителей) по взносам в уставный капитал.

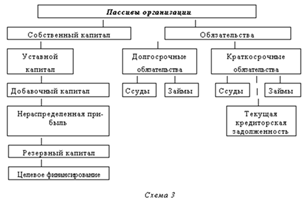

Пассив (от лат. passivus — восприимчивый, пассивный, недеятельный) — противоположная активу часть бухгалтерского баланса(правая сторона), — совокупность всех обязательств (источников формирования средств) предприятия.

Содержит собственный капитал — уставный и акционерный, — а также заёмный капитал (кредиты, займы, сгруппированные по составу и срокам погашения).

Виды пассивов

Пассивы делятся на текущие пассивы (англ. current liabilities), долго срочные долги (англ. long-term debt) и долгосрочные обязательства (англ. long-term liabilities). К текущим пассивам относятся обязательства, срок оплаты по которым приходится на следующий год. К долгосрочным долгам относятся долгосрочные ссуды финансовых институтов и долгосрочные облигации, размещённые нафинансовом рынке. К прочим долгосрочным обязательствам относятся обязательства перед арендодателями, перед работниками и правительством (отложенные налоги)[1].

Обязательства могут иметь различные виды классификаций обязательств. Одним из видов разделения обязательств является следующее разделение обязательств:

— обязательства (реально отраженные и фактически существующие обязательства);

— «скрытые» обязательства;

— «мнимые» обязательства.

В состав пассивов, принимаемых к расчёту, включаются:

— долгосрочные обязательства по займам и кредитам и прочие долгосрочные обязательства;

— краткосрочные обязательства по займам и кредитам;

— кредиторская задолженность;

— задолженность участникам (учредителям) по выплате доходов;

— резервы предстоящих расходов;

— прочие краткосрочные обязательства.

№ 52 Расчёт и анализ чистых пассивов организации

Отличием активов и пассивов является их разные функции; каждый из этих элементов бухгалтерского баланса освещают свою сторону делопроизводства. Однако они тесно взаимосвязанымежду собой.

При увеличении актива в обязательном порядке увеличивается пассив на ту же величину, то есть возрастает долговое обязательство предприятия. Этот же принцип также применим и к пассивам.

Отсюда следует, что активы и пассивы предприятия абсолютно равны, при изменении одного из элементов, второй изменяется вместе с ним.

Пассивы предприятия представляют собой источник средств для покупки активовкомпании. Пассивы отражаются в правой части бухгалтерского баланса. Предприятие обычно использует в качестве финансирования не только собственные средства, но и заемные.

Анализ пассивов обычно проводится на основе данных бухгалтерского баланса. При этом собираются данные за несколько отчетных периодов компании. Выявляются динамика отдельных статей пассивов. Определяется направление изменения их с течением времени как по стоимости, так и по их доли в общей структуре пассивов.

Пассивы – все источники финансирования финансово-хозяйственной деятельности предприятия (организации), предназначенные для формирования ее активов. В сумме все источники финансирования образуют совокупный капитал предприятия (организации), который может быть сгруппирован по ряду признаков.

Пассивы представляют собой источники фи–нансирования финансово-хозяйственной дея–тельности предприятия (организации), обеспечи–вающие формирование его активов. Различные источники финансирования образуют совокупный капитал предприятия (организации), который мо–жет быть классифицирован по ряду признаков:

1) по форме собственности на основе соот–ветствующей классификации предприятий и организаций (КФС): государственный капи–тал; частный капитал;

2) по принципу формирования: акционерный капитал (капитал акционерных обществ); паевой капитал (капитал партнерских предприятий – обществ с ограниченной ответственностью, коммандитных обществ и т.п.); индивидуаль–ный капитал;

3) по принадлежности предприятию (орга–низации): собственный капитал, принадле–жащий предприятию на правах собственно–сти и отражаемый в разделе III баланса; заемный капитал, привлекаемый на возврат–ной основе и представляющий собой финан–совые обязательства предприятия;

4) по характеру использования собственни–ками: реинвестируемый капитал; потребляе–мый капитал, используемый в целях потребле–ния, представляющий собой дезинвестицию.

В управлении пассивами различают сле–дующие виды капитала: 1) собственный капитал – характеризует об–щую стоимость средств фирмы, принадлежа–щих ей на праве собственности;

2) уставный (складочный) капитал. Образу–ется на момент создания фирмы и находится в ее распоряжении на всем протяжении жиз–ни фирмы. В зависимости от организацион–но-правовой формы фирмы ее уставный (скла–дочный) капитал формируется за счет выпуска и последующей продажи акций, вложений в уставный капитал паев, долей и т.д.;

3) добавочный капитал. Включает в себя сум–му дооценки основных средств, объектов капи–тального строительства и других материальных объектов имущества фирмы со сроком полез–ного использования свыше 12 месяцев, про–водимой в установленном порядке; безвоз–мездно полученные фирмой ценности; сумму, полученную сверх номинальной стои–мости размещенных акций;

4) резервный капитал. Образуется за счет отчислений от прибыли в размере, опреде–ленном уставом, но не менее 15 % его устав–ного капитала. Ежегодно в резервный фонд должно отчисляться не менее 5 % чистой при–были до тех пор, пока резервный капитал не достигнет установленного уставом размера;

5) заемный капитал. Включает в себя денеж–ные средства или другие имущественные цен–ности, привлекаемые на возвратной основе для финансирования развития деятельности фирмы. Все формы заемного капитала, ис–пользуемого фирмой, представляют собой его финансовые обязательства.

№ 53 Управление ресурсным потенциалом на базе использования инструментов бухгалтерского инжиниринга

Date: 2016-05-14; view: 663; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |