Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Расчет прибыли

| Показатели | Текущий год, тыс.руб. | Плановый год, тыс.руб. | Изменение, % |

| Выручка от реализации | 12 000 | +9,1 | |

| Переменные затраты | 9 300 | 10 146,3 (9300+846,3) | +9,1 |

| Постоянные затраты | 1 500 | 1 500 | Остаются неизменными |

| Прибыль | 353,7 [(12 000 – (10 146,3 + 1,500)] | +76,8 |

Эффект действия операционного рычага состоит в том, что выручка от реализации увеличилась на 9,1%, а прибыль — на 76,8%.

В практических расчетах для определения силы воздействия операционного рычага применяют отноше-ние валовой маржи к прибыли.

Сила операционного рычага показывает, на сколько процентов изменится прибыль при изменении выручки на один процент. По данным нашего примера сила операционного рычага составляет: (11 000 руб. - 9300 руб.): 200 руб. = 8,5. Это означает, что при росте выручки на 9,1% прибыль возрастет на 77,3% (9,1% х 8,5). При снижении выручки от реализации на 10% прибыль снизится на 85% (10% х 8,5).

Таким образом, задавая тот или иной темп прироста объема реализации, можно определить, в каких размерах возрастет сумма прибыли при сложившейся на предприятии силе операционного рычага. Различия в достигаемом эффекте на предприятиях будут определяться различиями в соотношении постоянных и переменных затрат.

Понимание механизма действия операционного рычага позволяет целенаправленно управлять соотношением постоянных и переменных затрат в целях повышения эффективности текущей деятельности предприятия. Это управление сводится к изменению значения силы операционного рычага при различных тенденциях конъюнктуры товарного рынка и стадиях жизненного цикла предприятия.

При неблагоприятной конъюнктуре товарного рынка, а также на ранних стадиях жизненного цикла предприятия его политика должна быть нацелена на снижение силы операционного рычага за счет экономии постоянных затрат. При благоприятной конъюнктуре рынка и при наличии определенного запаса прочности экономия постоянных затрат может быть существенно ослаблена. В такие периоды предприятие может расширить объем реальных инвестиций, проводя модернизацию основных производственных фондов. Поскольку постоянные затраты в меньшей степени поддаются быстрому изменению, предприятия, имеющие большую силу операционного рычага, теряют гибкость в управлении своими затратами.

Основной принцип управления переменными затратами заключается в их постоянной экономии.

Запас финансовой прочности — это уровень безопасности предприятия. Расчет этого показателя позволяет оценить возможность дополнительного снижения выручки от реализации продукции в границах точки безубыточности. Запас финансовой прочности — это разница между выручкой от реализации и порогом рентабельности. Запас финансовой прочности измеряется либо в денежном выражении, либо в процентах к выручке от реализации продукции.

По данным предыдущего примера порог рентабельности равен 9709 тыс. руб. [1500 руб.: (1700 руб.: 11 000 руб.)].

Запас финансовой прочности составляет 1291 тыс. руб. (11 000 руб. — 9709 руб.), или 12%.

12.3. Оценка взаимодействия финансового и операционного рычагов

Сила операционного рычага зависит от доли постоянных затрат в общей их сумме и предопределяет степень гибкости предприятия, обусловливая появление предпринимательского риска.

Увеличение постоянных затрат за счет возрастания процентов по кредиту в структуре капитала способствует наращиванию эффекта финансового рычага.

Одновременно операционный рычаг генерирует более сильный рост прибыли по сравнению с ростом объема реализации продукции (выручки), повышая величину прибыли на одну акцию и способствуя усилению действия силы финансового рычага. Таким образом, финансовый и операционный рычаги тесно связаны между собой, взаимно усиливая друг друга.

Совокупное действие операционного и финансового рычагов выражается в сопряженном эффекте действия обоих рычагов при их взаимном умножении.

Уровень сопряженного эффекта действия обоих рычагов свидетельствует об уровне совокупного риска предприятия и показывает, на сколько процентов изменяется прибыль на одну акцию при изменении выручки от реализации на 1%.

Сочетание этих мощных рычагов может оказаться губительным для предприятия, так как предпринимательский и финансовый риски взаимно умножаются, мультиплицируя неблагоприятные эффекты. Взаимодействие операционного и финансового рычагов усугубляет негативное воздействие сокращающейся выручки на величину чистой прибыли.

Задача снижения совокупного риска предприятия сводится к выбору одного из трех вариантов:

1) сочетание высокого уровня эффекта финансового рычага со слабой силой воздействия операционного рычага;

2) сочетание низкого уровня эффекта финансового рычага с сильным операционным рычагом;

3) сочетание умеренных уровней эффектов финансового и операционного рычагов.

В самом общем виде критерием выбора того или иного варианта служит максимально возможная курсовая стоимость акции предприятия при минимальном риске, что достигается за счет компромисса между риском и доходностью.

Уровень сопряженного эффекта действия операционного и финансового рычагов позволяет делать плановые расчеты величины прибыли на одну акцию в зависимости от планируемого объема реализации (выручки), обеспечивая возможность реализации дивидендной политики предприятия.

Глава 13. Управление оборотными активами

13.1. Принципы управления оборотными активами

13.1. Принципы управления оборотными активами

Активы предприятия делятся на основные (фиксированные, постоянные — землю, здания, сооружения, оборудование, нематериальные активы, другие основные средства и вложения) и оборотные (текущие, т.е. все остальные активы баланса). Основные активы трудно реализуемы, поскольку требуется значительное время и даже дополнительные затраты для их реализации в случае необходимости.

Оборотные активы в зависимости от способности превращаться в деньги делятся на медленно реализуемые (запасы готовой продукции, сырья и материалов), быстро реализуемые (дебиторскую задолженность, средства на депозитах) и наиболее ликвидные (денежные средства и краткосрочные ценные бумаги).

Часто используемое понятие «оборотные средства» означает обычно денежную стоимость оборотных активов. Сами же оборотные активы при своей классификации обладают натуральной формой выражения.

Виды оборотных активов в зависимости от их физической природы классифицируются следующим образом:

1) запасы сырья, материалов и полуфабрикатов характеризуют объем входящих материальных потоков, обеспечивающих производственную деятельность предприятия;

2) запасы готовой продукции представляют текущий объем выходящих материальных потоков произведенной продукции, предназначенной для реализации;

3) дебиторская задолженность представляет сумму задолженности в пользу предприятия, оформленную как финансовые обязательства юридических и физических лиц по расчетам за товары, работы, услуги, авансы и т.п.;

4) денежные активы включают остатки денежных средств в национальной и иностранной валюте, а также сумму краткосрочных финансовых вложений, которые рассматриваются как форма инвестиционного использования временно свободного остатка денежных активов;

5) прочие виды оборотных активов включают оборотные активы, не перечисленные ранее, если они отражены в общей их сумме (расходы будущих периодов и т.п.).

Политика управления оборотными активами представляет собой часть общей финансовой стратегии предприятия, заключающейся в формировании необходимого объема и состава оборотных активов, рационализации и оптимизации структуры источников их финансирования.

Политика управления оборотными активами предприятия разрабатывается по следующим основным этапам.

1. Анализ оборотных активов предприятия в предшествующем периоде.

На первом этапе анализа рассматриваются динамика общего объема оборотных активов, используемых предприятием,— темпы изменения средней их суммы в сопоставлении с темпами изменения объема и реализации продукции и средней суммы всех активов, динамика удельного веса оборотных активов в общей сумме активов предприятия.

На втором этапе анализа рассматривается динамика состава оборотных активов предприятия в разрезе основных их видов: запасов сырья, материалов и полуфабрикатов; запасов готовой продукции; дебиторской задолженности; остатков денежных активов; рассчитываются и изучаются темпы изменения суммы каждого вида оборотных активов в сопоставлении с темпами изменения объема производства и реализации продукции; рассматривается динамика удельного веса основных видов оборотных активов в общей их сумме. Анализ состава оборотных активов предприятия по отдельным их видам позволяет оценить уровень их ликвидности.

На третьем этапе анализа изучается оборачиваемость отдельных видов оборотных активов и общей их суммы с использованием показателей — коэффициента оборачиваемости и периода оборота оборотных активов; устанавливается общая продолжительность и структура операционного, производственного и финансового циклов предприятия; исследуются основные факторы, определяющие продолжительность этих циклов.

На четвертом этапе анализа определяется рентабельность оборотных активов, исследуются определяющие ее факторы. В процессе анализа используются коэффициент рентабельности оборотных активов, а также модель Дюпона, которая для этого вида активов имеет вид:

Роа = Ррп X Ооа, (89)

где Роа — рентабельность оборотных активов;

Ррп — рентабельность реализации продукции;

Ооа — оборачиваемость оборотных активов.

На пятом этапе анализа рассматриваются состав основных источников финансирования оборотных активов, динамика их суммы и удельного веса в общем объеме финансовых средств, инвестированных в эти активы; определяется уровень финансового риска, обусловленный структурой источников финансирования оборотных активов.

Результаты анализа позволяют определить общий уровень эффективности управления оборотными активами на предприятии и выявить основные направления его совершенствования в предстоящем периоде.

2. Определение принципиальных подходов к формированию оборотных активов предприятия.

Эти принципы отражают общую идеологию финансового управления предприятием с позиций приемлемого соотношения уровня доходности и риска финансовой деятельности, содействуют выбору политики их формирования.

Теория финансового менеджмента рассматривает три принципиальных подхода к формированию оборотных активов предприятия: консервативный, умеренный и агрессивный.

Консервативный подход предусматривает не только полное удовлетворение текущей потребности во всех видах оборотных активов для реализации хозяйственной деятельности, но и создание увеличенных резервов в случае сложностей с обеспечением сырьем и материалами, ухудшения внутренних условий производства, задержки инкассации дебиторской задолженности, активизации спроса покупателей и т.п. Такой подход гарантирует минимизацию операционных и финансовых рисков, но отрицательно сказывается на эффективности использования оборотных активов — оборачиваемости и уровне рентабельности.

Умеренный подход направлен на обеспечение полного удовлетворения текущей потребности во всех видах оборотных активов, создание нормальных страховых резервов в случае типичных сбоев в деятельности предприятия. При таком подходе достигается среднее для реальных хозяйственных условий соотношение между уровнями риска и эффективности использования финансовых ресурсов.

Агрессивный подход заключается в минимизации всех форм страховых резервов по отдельным видам оборотных активов. При отсутствии сбоев в ходе операционной деятельности такой подход к формированию оборотных активов обеспечивает наиболее высокий уровень эффективности их использования, однако любые сбои, вызванные действием внутренних или внешних факторов, приводят к существенным финансовым потерям из-за сокращения объема производства и реализации продукции.

Избранные принципиальные подходы к формированию оборотных активов предприятия отражают различные соотношения уровня эффективности их использования и риска и определяют сумму и уровень этих активов по отношению к объему операционной деятельности.

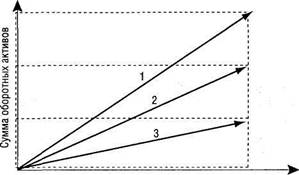

Как видно на рис. 9, при альтернативных подходах к формированию оборотных активов предприятия их сумма и уровень варьируют по отношению к объему операционной деятельности в широком диапазоне.

3. Оптимизация объема оборотных активов.

Такая оптимизация должна исходить из принятого типа политики формирования оборотных активов, обеспечивая заданный уровень соотношения эффективности их использования и риска. Процесс оптимизации объема оборотных активов состоит их трех основных этапов.

На первом этапе с учетом результатов анализа оборотных активов в предшествующем периоде определяется система мероприятий по сокращению продолжительности операционного, производственного и финансового циклов предприятия. Сокращение продолжительности отдельных циклов не должно приводить к снижению объемов производства и реализации продукции.

Объем производства и реализации продукции

Рис. 9. Зависимость суммы оборотных активов от альтернативных подходов формирования:

1 — при консервативном подходе; 2 — при умеренном подходе; 3 — при агрессивном подходе

На втором этапе оптимизируются объем и уровень отдельных видов этих активов путем нормирования периода их оборота и суммы.

На третьем этапе определяется общий объем оборотных активов предприятия на предстоящий период:

ОАП = ЗСП + ЗГП + ДЗП + ДАП+ ПП, (90)

где ОАП — общий объем оборотных активов на конец предстоящего периода;

ЗСП — сумма запасов сырья и материалов на конец предстоящего периода;

ЗГП — сумма запасов готовой продукции на конец предстоящего периода с учетом пересчи- танного объема незавершенного производства;

ДЗП — сумма дебиторской задолженности на конец предстоящего периода;

ДАП — сумма денежных активов на конец предстоящего периода;

ПП — сумма прочих видов оборотных активов на конец предстоящего периода.

4. Оптимизация соотношения постоянной и переменной частей оборотных активов.

Потребность в отдельных видах оборотных активов и их сумма в целом существенно меняются в зависимости от сезонных особенностей операционной деятельности. Например, на предприятиях агропромышленного комплекса закупки сырья осуществляются лишь в течение определенных сезонов, что обусловливает повышенный размер оборотных активов в этот период. На предприятиях переработки сырья в течение определенного сезона и последующей равномерной реализации продукции отмечается повышенный размер оборотных активов в форме запасов готовой продукции. Колебания в размерах оборотных активов могут вызываться и сезонными особенностями спроса на продукцию предприятия. В связи с этим при управлении оборотными активами следует определять их сезонную или иную циклическую составляющую, которая представляет собой разницу между максимальной и минимальной потребностями на протяжении года.

Процесс оптимизации соотношения постоянной и переменной частей оборотных активов осуществляется в несколько этапов.

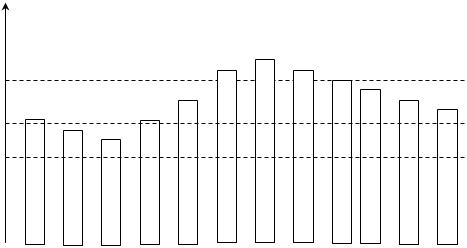

На первом этапе по результатам анализа ежемесячной динамики уровня оборотных активов в днях оборота (или за ряд предшествующих лет) строится график средней сезонной волны на протяжении года (рис. 10).

Уровень оборотных активов в днях оборота

Месяцы

Месяцы

Рис.10. Динамика сезонной волны уровня оборотных активов

На втором этапе по результатам графика сезонной волны рассчитываются коэффициенты неравномерности (минимального и максимального уровней) оборотных активов по отношению к среднему их уровню.

На третьем этапе определяется сумма постоянной части оборотных активов:

ОАпост = ОАп х Кмин, (91)

где ОА пост – сумма постоянной части оборотных активов в предстоящем периоде;

ОА п – средняя сумма оборотных активов в предстоящем периоде;

Кмин – коэффициент минимального уровня оборотных активов.

На четвертом этапе определяются максимальная и средняя сумма переменной части оборотных активов в предстоящем периоде:

ОА п макс = ОА п х (К макс – Кмин); (92)

ОА псред = [ОАп х (Кмакс – Кмин)]: 2 = (ОАп макс – ОА пост):2, (93)

где ОА п макс – максимальная сумма переменной части оборотных активов в предстоящем периоде;

ОА пост – сумма постоянной части оборотных активов в предстоящем периоде;

Кмакс – коэффициент максимального уровня оборотных активов;

Кмин – коэффициент минимального уровня оборотных активов.

Соотношение постоянной и переменной частей оборотных активов является основой управления их оборачиваемостью и выбора конкретных источников финансирования.

5. Обеспечение необходимой ликвидности оборотных активов.

Поскольку все виды оборотных активов являются ликвидными(кроме расходов будущих периодов и безнадежной дебиторской задолженности), общий уровень их срочной ликвидности должен обеспечивать необходимый уровень платежеспособности предприятия по текущим финансовым обязательствам. В этих целях с учетом объема и графика предстоящего платежного оборота должна быть определена доля оборотных активов в форме денежных средств, высоко- и среднеликвидных активов.

6. Повышение рентабельности оборотных активов.

Оборотные активы должны обеспечивать определенную прибыльпри их использовании в деятельности предприятия. Отдельные виды оборотных активов предназначены для того, чтобы приносить предприятию прямой доход в форме процентов и дивидендов (краткосрочные финансовые вложения). Составной частью разрабатываемой политики является обязательное использование временно свободного остатка денежных активов для формирования портфеля краткосрочных финансовых вложений.

7. Обеспечение минимизации потерь оборотных активов в процессе их использования.

Все виды оборотных активов подвержены риску потерь. Денежные активы в значительной мере подвержены риску инфляционных потерь: краткосрочные финансовые вложения — риску потерь части дохода в связи с неблагоприятной конъюнктурой финансового рынка, а также риску потерь от инфляции; дебиторская задолженность — риску невозврата или несвоевременного возврата, а также риску потерь от инфляции; запасы товарно-материальных ценностей — риску потерь от естественной убыли и т.п. Поэтому политика управления оборотными активами должна быть направлена на минимизацию риска их потерь, особенно в условиях действия инфляционных факторов.

8. Формирование принципов финансирования отдельных видов оборотных активов.

Исходя из общих принципов финансирования активов, определяющих формирование структуры и стоимости капитала, следует конкретизировать принципы финансирования отдельных видов и составных частей оборотных активов. В зависимости от финансового менталитета менеджеров сформированные принципы могут определять широкий диапазон подходов к финансированию оборотных активов — от крайне консервативного до крайне агрессивного.

9. Формирование оптимальной структуры источников финансирования оборотных активов.

В соответствии с избранными принципами финансирования оборотных активов формируются подходы к выбору конкретной структуры источников финансирования их прироста с учетом продолжительности отдельных стадий финансового цикла и оценки стоимости привлечения капитала.

Политика управления оборотными активами находит отражение в системе разработанных на предприятии финансовых нормативов. Основными нормативами являются:

• норматив собственных оборотных активов предприятия;

• система нормативов оборачиваемости основных видов оборотных активов и продолжительности операционного цикла в целом;

• система коэффициентов ликвидности оборотных активов;

• нормативное соотношение отдельных источников финансирования оборотных активов.

Цели и характер использования отдельных видов оборотных активов имеют существенные отличия, поэтому на предприятиях с большим объемом оборотных активов разрабатывается самостоятельная политика управления отдельными их видами, например:

• запасами товарно-материальных ценностей;

• дебиторской задолженностью;

• денежными активами.

Для этих групп оборотных активов конкретизируется политика управления, которая подчинена общей политике управления оборотными активами предприятия.

13.2. Управление запасами

Определение необходимого объема финансовых средств для формирования запасов товарно-материальных ценностей осуществляется путем выявления потребности в них, для чего их предварительно группируют как:

• производственные запасы (запасы сырья и материалов);

• запасы готовой продукции.

Потребность каждого вида определяется раздельно как запасы:

• текущего хранения (постоянно обновляемая часть запасов, равномерно потребляемых в производстве);

• сезонного хранения (в связи с сезонными особенностями производства и закупки сырья, а также потребления готовой продукции);

• целевого назначения (определены специфическими целями деятельности предприятия).

Основное внимание уделяется определению потребности в запасах текущего хранения, так как на большинстве предприятий они представляют единственный вид запасов товарно-материальных ценностей.

Необходимый объем финансовых средств, авансируемых на формирование запасов товарно-материальных ценностей, определяется по формуле

ФСз = СР х Н3 - КЗ, (94)

где ФСз — объем финансовых средств, авансируемых в запасы;

СР — среднедневной объем расхода запасов в сумме;

Н3 — норматив хранения запасов в днях (при отсутствии нормативов может быть использован показатель средней продолжительности оборота запасов в днях);

КЗ —средняя сумма кредиторской задолженности за приобретенные товарно- материальные ценности (включается в расчет только по производственным запасам; при реализации продукции включается лишь при установившейся практике предоплаты).

Расчет ведется по каждому из видов запасов. Суммирование результатов расчетов позволяет получить показатель общей потребности в финансовых ресурсах, авансируемых на формирование запасов, т.е. определить размер оборотных активов, обслуживающих эту стадию производственно-коммерческого цикла.

Минимизация текущих затрат по обслуживанию запасов представляет собой оптимизационную задачу, решаемую в процессе их нормирования. Для производственных запасов она состоит в определении оптимального размера партии поставляемого сырья и материалов. Чем выше размер партии, тем ниже размер текущих затрат по размещению заказа, доставке товаров и их приемке. Однако высокий размер партии поставки определяет высокий средний размер запаса: если закупать сырье один раз в два месяца, то средний размер запаса составит 30 дней, а если размер партии сократить вдвое, т.е. закупать сырье один раз в месяц, то средний размер запаса составит 15 дней. В этих условиях снизится размер текущих затрат по хранению запасов.

Расчет оптимального размера партии поставки, при котором минимизируются совокупные текущие затраты по обслуживанию запасов, осуществляется по формуле, известной как модель Уилсона:

Орпп = (2 х Зг х ТЗ,): Т32, (95)

где ОРпп - оптимальный размер партии поставки;

Зг — необходимый объем закупки товаров (сырья и материалов) в год(квартал);

ТЗ, — размер текущих затрат по размещению заказа, доставке товаров и их приемке в расчете на одну партию;

Т32 — размер текущих затрат по хранению единицы запасов.

Рассмотрим пример расчета оптимального размера партии поставки.

Годовая потребность в определенном виде сырья, определяющая объем его закупки, составляет 1000 тыс. руб. Размер текущих затрат по размещению заказа, доставке товаров и их хранению в расчете на одну поставляемую партию составляет 12 тыс. руб. Размер текущих затрат по хранению единицы запаса составляет 6 тыс. руб. в год. Согласно формуле (95):

ОПпп = √(2 х 1000 х 12): 6 = √4000 = 63 тыс.руб.

Следовательно, на протяжении года товар должен доставляться 16 раз (1000: 63), или каждые 22 дня (360: 16). При таких показателях размера партии и частоты поставки совокупные текущие затраты по обслуживанию товарных запасов будут минимальными.

Для запасов готовой продукции задача минимизации текущих затрат по их обслуживанию состоит в определении оптимального размера партии производимой продукции. Если производить определенный товар мелкими партиями, то затраты по хранению его запасов в виде готовой продукции будут минимальными. В то же время существенно возрастут текущие затраты предприятия, связанные с частой переналадкой оборудования, подготовкой производства и т.п. Минимизация совокупного размера текущих затрат по обслуживанию запасов готовой продукции также может быть осуществлена на основе модели Уилсона (с иным содержанием показателей ТЗ, и Т32). В этом случае вместо необходимого объема закупки товаров используется планируемый объем производства или продажи готовой продукции.

Как в первом, так и во втором случае расчеты могут быть уточнены с учетом минимальной нормы отгрузки (железнодорожным или автомобильным транспортом), создания на предприятии определенного размера страхового запаса, альтернатив в выборе средств транспортирования и других условий.

Своевременное вовлечение в хозяйственный оборот излишних запасов товарно-материальных ценностей осуществляется на основе мониторинга текущей финансовой деятельности (сопоставления нормативного и фактического размера запасов). Мероприятия в этом случае разрабатываются совместно со службой производственного менеджмента (при нормализации запасов сырья и материалов) или со службой маркетинга (при нормализации запасов готовой продукции). Основная цель этих мероприятий — высвобождение части финансовых средств, омертвленных в сверхнормативных запасах.

Размер высвобождаемых финансовых средств в этом случае определяется по формуле

ФСв = Зн - Зф = (ЗДн - ЗДф) х СР, (96)

где ФСВ — сумма высвобождаемых финансовых средств в процессе нормализации запасов;

ЗДн — норматив запасов в днях;

ЗД. — фактические запасы в днях;

СР — среднедневной объем расходования запасов;

Зн — норматив запасов;

Зф — фактические затраты.

В практике финансового менеджмента для отражения реальной стоимости запасов может быть использован метод LIFO (последний пришел — первый ушел). В соответствии с ним запасы направляются в производственное потребление или на реализацию по ценам, по которым было зафиксировано их последнее поступление. В отличие от метода FIFO (первый пришел — первый ушел), когда использование запасов осуществляется по ценам их первоначального формирования, метод LIFO позволяет получить реальную оценку этих результатов в условиях инфляции и эффективней управлять стоимостной формой движения запасов.

В практике зарубежных фирм при решении задач управления запасами используются логистические подходы. Построить управление предприятием в соответствии с моделью децентрализованной логистики можно путем использования программных продуктов; например LS LIPRO SYSTEMS, — интегрированного решения планирования ресурсов предприятия. Эта система представляет собой гибкое и масштабируемое решение для управления средними предприятиями, состоящее из сети модулей с различной функциональностью (для сбыта, закупок, основных производственных данных, централизованного управления материалами, управления складами, производственной логистики и др.), в которой осуществлены принципы децентрализованной логистики.

С применением этой системы сложная деятельность предприятия разворачивается в простую структуру децентрализованных модулей производственной логистики (PL). Точное планирование и управление запасами подчиняется производящей структурной единице.Планирование изготовления, управление материалами с учетом брутто- и нетто-факторов, контроль наличия на складе и обратная связь находятся под контролем соответствующих модулей PL.

Таким образом, модуль PL, являясь ядром системы точного управления, выполняет задачи планирования и точного управления заказом, материального менеджмента на складах, управления производственными данными и передачи данных потребности в материалах.

Для дорогостоящих материалов при незначительной или редкой величине расхода применяется способ управления потребностями, при котором инициируются специфические заказ-требования на материалы для модуля закупок или для других Pi-сегментов. Для этого PL определяет индивидуальный для заказа объем потребности, гарантирующий реально необходимое количество и таким образом минимизирующий складские запасы.

Модуль PL содержит обширный объем функций, предназначенных для управления складскими запасами отдельно в каждом сегменте. В результате постоянного отслеживания текущего объема запасов в любой момент времени можно получить реальные данные по запасам. Основными компонентами функций управления складскими запасами являются:

• управление основными данными складских запасов;

• управление местами складирования;

• учет складских запасов и управление ими;

• перемещение со склада на склад;

• перманентная инвентаризация.

13.3. Управление дебиторской задолженностью

Под дебиторской задолженностью понимаются обязательства клиентов (дебиторов) перед предприятием по выплате денег за предоставление товаров или услуг.

На уровень дебиторской задолженности влияют следующие факторы:

• оценка и классификация клиентов в зависимости от вида продукции, объема закупок, платежеспособности, истории кредитных отношений и условий оплаты;

• контроль расчетов с дебиторами, оценка реального состояния дебиторской задолженности;

• анализ и планирование денежных потоков с учетом коэффициентов инкассации.

Управление дебиторской задолженностью основано на двух подходах:

1) сравнении дополнительной прибыли, связанной со схемой спонтанного финансирования, с затратами и потерями, возникающими при изменении политики реализации продукции;

2) сравнении и оптимизации величины и сроков дебиторской и кредиторской задолженностей по уровню кредитоспособности, времени отсрочки платежа, стратегии скидок, доходам и расходам по инкассации.

Оценка реального состояния дебиторской задолженности, т.е. оценка вероятности безнадежных долгов, — один из важнейших вопросов управления оборотным капиталом. Эта оценка ведется отдельно по группам дебиторской задолженности с различными сроками возникновения. Финансовый менеджер должен использовать накопленную на предприятии статистику, а также прибегнуть к услугам экспертов-консультантов. Пример оценки реального состояния дебиторской задолженности приведен в табл. 10.

Таблица 10

Оценка реального состояния дебиторской задолженности*

| Классификация дебиторов по срокам возникновения задолженности, дн. | Сумма дебиторской задолженности, тыс. руб. | Удельный вес в общей сумме, % | Вероятность безнадежных долгов, % | Сумма безнадежных долгов, тыс. руб. | Реальная величина задолженности, тыс. руб. |

| 0—30 | 1 000 | 43,82 | |||

| 30—60 | 26,29 | ||||

| 60—90 | 21,91 | ||||

| 90—120 | 4,38 | ||||

| 120—150 | 2,19 | 12,5 | 37,5 | ||

| 150—180 | 0,88 | ||||

| 180—360 | 0,44 | 7,5 | 2,5 | ||

| свыше 360 | 0,09 | 1,9 | 0,1 | ||

| Итого | 2 282 | 100,00 | 5,52 | 125,9 | 2 156,1 |

* Рассчитывается на основе экспертных оценок или по данным статистики предприятия.

Как видно из данных табл. 10, предприятие не получит 125,9 тыс. руб. дебиторской задолженности (5,52% от общей ее суммы). Именно на эту сумму целесообразно сформировать резерв по сомнительным долгам.

С целью максимизации притока денежных средств предприятию следует использовать разнообразные модели договоров с гибкими условиями формы оплаты и ценообразования. Возможны различные варианты: от предоплаты или частичной предоплаты до передачи на реализацию и банковской гарантии.

Предложение скидок оправдано в трех основных ситуациях:

1) если снижение цены приводит к расширению продаж, а структура затрат такова, что реализация данной продукции отражается на увеличении общей прибыли, товар высокоэластичен и имеет достаточно высокую долю постоянных затрат;

2) если система скидок интенсифицирует приток денежных средств (ДС) в условиях дефицита на предприятии, возможно краткосрочное критическое снижение цен вплоть до отрицательного финансового результата от проведения конкретных сделок;

3) система скидок за ускорение оплаты более эффективна, чем система штрафных санкций за просроченную оплату.

Во всех случаях можно говорить о спонтанном финансировании, которое при инфляции ведет к уменьшению текущей стоимости реализованной продукции, поэтому следует точно оценить возможность предоставления скидки по досрочной оплате.

Проведем сравнительную оценку двух вариантов (табл. 11) краткосрочного финансирования предприятием-продавцом:

1) с предоставлением скидки для скорейшего покрытия потребности в ДС;

2) с получением кредита без предоставления скидки.

Таблица 11

Date: 2015-04-23; view: 677; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |