Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

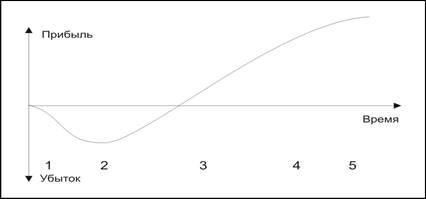

Эволюция рисков инвесторов на различных стадиях развития инновационной компании

Инновационная деятельность в большей степени, чем другие направления предпринимательской деятельности, сопряжена с риском, т.к. гарантия благополучного результата в инновационном предпринимательстве практически отсутствует.

В общем виде риск в инновационном предпринимательстве можно определить как вероятность потерь, возникающих при вложении фирмой средств в производство новых товаров и услуг, в разработку новой техники и технологий, которые, возможно, не найдут ожидаемого спроса на рынке. А также при вложении средств в разработку управленческих инноваций, которые не принесут ожидаемого эффекта.

В целом выделяют 4 этапа развития инновационной кампании по источникам финансирования:

· seed («посевная») - бизнес-ангелы, «посевные» инвесторы, «посевные» фонды, государственные фонды и гранты

· start-up («стартап») - венчурные фонды

· early growth («ранний рост»), expansion («расширение») и mezzanine («промежуточная») - фонды прямых инвестиций и банковские кредиты

· exit («выход») - выход на фондовый рынок и эмиссия акций

Seed. меется лишь идея и проект, идет создание управленческой команды (НИОКР). Сбор финансовых ресурсов. Создание прототипа нового товара. Существует риск того, что НИОКР будет бесперспективным. Риск недостаточно квалификационных управленцев. Маркетинговые исследования могут быть излишне пессимистичными или оптимистичными. Риск того, что люди не смогут воплотить в жизнь проекта - это основной риск. На этой стадии и на след. существуют исчислимые риски. Эмпирически исчислимые риски часто возлагается на венчурного управляющего.

Start-up. Образована компания. Обладает образцами. Идет создание исполнительной команды. Анализ уровня конкуренции. Попытка организовать производство и выход на рынок. От прототипа к масштабному производству. Норма прибыли высокая. Риски:

· риск бесприбыльности производства.

· риск утраты и порчи при транспортировки, при проведение монтажных работ

· риск ответственности при строительно-монтажных работах

· риск неисполнения обязательств поставщиками

· риск неполучения и утраты дохода в связи с реализацией вышеперечисленных рисков.

· При начале создания товара существуют риски утраты ноу-хау, гибель капитала, риски ошибок персонала, риск неисполнения обязательств со стороны поставщиков.

Early growth. Готовая продукция. Нет устойчивой прибыли. Увеличение клиентов. Привлечение новых средств. Штатный персонал. Начинается с точки безубыточности. Снижаются риски. Риски:

· инновации не реализовались.

· появление товаров-субститутов

· ускоренная диффузия инновации

Expansion. Венчурная компания занимает определенные позиции на рынке, становится прибыльной, ей требуются расширение производства и сбыта, проведение дополнительных маркетинговых исследований, увеличение основных активов и капитала. На этапе EXPANSION происходит переориентация продукта на массового пользователя и экспоненциальный рост продаж.

Mezzanine. Иногда перед «выходом» выделяют промежуточную «мезонинную» (mezzanine) стадию, на которой привлекаются дополнительные инвестиции для улучшения краткосрочных показателей компании, что влечет общее повышение ее капитализации. На этапе mezzanine в компанию вкладывают инвесторы, ожидающие быструю отдачу от вложений.

Exit. Этап развития венчурной компании, на котором происходит создание публичной компании, продажа доли инвестора другому стратегическому инвестору (M&А), первичное размещение на фондовом рынке (IPO) или выкуп менеджментом (МВО - Management Buy-Out - доля инвестора приобретается менеджерами проинвестированной компании по устраивающей инвестора цене).

Как правило, этап «exit» является точкой выхода венчурных инвесторов. Продажа на этапе «выход» происходит по ценам, намного превышающим первоначальные вложения, что позволяет инвесторам зафиксировать значительные объемы прибыли.

Про риски инвесторов на каждом этапе можно рассказать в целом по принципу «что может пойти не так»

1 – «посевной» этап (seed);2 – старт-ап; 3 – ранний рост; 4 – расширение; 5 – устойчивое развитие.

Инвестор как основной носитель рисков инновационного процесса (можно повторить некоторые моменты из предыдущих вопросов)

Инвесторы и новаторы, принимая решение о реализации какого-либо нововведения, руководствуются нижней границей доходности инвестиций, определяемой нормой прибыли. При определении внутренней нормы прибыли учитывают среднеотраслевую доходность проекта, регулируемую масштабами производства. Кроме того, доходность инновационных проектов должна превосходить ставки по банковским депозитам, что влияет на поведение внешних инвесторов. Последние, как правило, руководствуются альтернативами вложения средств, когда соизмеряется риск вложений и их доходность.

Как показывают специально проводившиеся исследования, в процессе выработки инвестиционных решений фактор риска обычно перевешивает фактор потенциальной выгоды. Поэтому инвесторы рискового капитала предпочитают диверсифицировать свои усилия, разделяя финансовый риск и получаемую в конечном счете прибыль.

Весьма логично, что опытный инвестор не доверит все средства одному предпринимателю, а распределит их между небольшим числом различных проектов. Благодаря этому заранее допускаемый неудачный исход одного или нескольких капиталовложений будет скомпенсирован за счет других, более успешных инвестиций. Практика показывает, что, несмотря на самый тщательный отбор, из каждых 10 начатых проектов примерно 4–5 заканчиваются полной неудачей, 3–4 приводят к появлению жизнеспособных, но не приносящих заметной прибыли фирм и только 1–2 проекта дают действительно блестящие результаты, ради которых, собственно говоря, и существует венчурный бизнес.

Инвесторы с целью снижения рисков могут пойти на совместное финансирование каких-то крупных и перспективных предпринимательских проектов. Помимо уменьшения суммы, которой рискует каждый отдельный инвестор, это создает общую заинтересованность в успешном завершении проекта и обеспечивает в ряде случаев эффект синергии от объединения специальных знаний, деловых связей и управленческого опыта.

Также для снижения рисков и для осуществления крупных инвестиций может быть создан совместный венчурный фонд, от имени которого будут осуществляться рисковые инвестиции. Такие фонды, получившие весьма широкое распространение, имеют статус финансового партнерства с ограниченной ответственностью. Их участники получают прибыль и несут убытки пропорционально вложенным средствам. В США насчитывалось в разное время от 400 до 600 подобных фондов. На их долю приходится, по опубликованным оценкам, более 75% рискового капитала.

Date: 2015-09-22; view: 448; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |