Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Организационно-экономическая характеристика организации

ООО <<САКС-ТМ>> является юридическим лицом и строит свою деятельность на основании настоящего Устава и действующего законодательства Российской Федерации. Сроки деятельности Общества не ограничены. Полное фирменное наименование изучаемого предприятия: Общество с ограниченной ответственностью <<САКС-ТМ>>. Общество является коммерческой организацией. Общество вправе в установленном порядке открывать банковские счета на территории Российской Федерации и за ее пределами. Общество имеет круглую печать, содержащую его полное фирменное наименование на русском языке и указание на его место нахождения, штампы и бланки со своим наименованием, собственную эмблему и другие средства визуальной идентификации.

Место нахождения предприятия: Российской Федерация, 400087, город Волгоград, ул. Двинская, дом 16 а. Общество является собственником принадлежащего ему имущества и денежных средств и отвечает по своим обязательствам собственным имуществом. Участник имеет предусмотренные законом и учредительными документами Общества обязательственные права по отношению к Обществу. Участник Общества не отвечает по его обязательствам и несет риск убытков, связанных с деятельностью Общества, в пределах стоимости внесенного принадлежащей ему доли в уставном капитале Общества. Российская Федерация, субъекты РФ и муниципальные образования не несут ответственности по обязательствам Общества, равно как и Общество не несет ответственности по обязательствам РФ, субъектов РФ и муниципальных образований. Целями создания предприятия является расширение рынка товаров и услуг, извлечение прибыли. Для достижения данных целей ООО <<САКС-ТМ>> осуществляет в установленном законодательством Российской Федерации порядке следующие основные виды деятельности:

1) Строительство зданий и сооружений;

2) Производства общестроительных работ;

3) Монтаж зданий и сооружений из сборных конструкций;

4) Производство электромонтажных работ;

5) Производство санитарно-технических работ;

6) Проектирование зданий и сооружений;

7) Деятельность в области архитектуры;

8) Строительство объектов производственного, социального и культурно-бытового назначения;

9) Оптово-розничная торговля строительными материалами;

10) Производство и реализация строительных и иных материалов, деталей и конструкций комплектующих и иных изделий;

11) Оптовая и розничная торговля агропромышленной техникой;

12) Деятельность автомобильного грузового транспорта;

13) Техническое обслуживание и ремонт автотранспортных средств;

14) Транспортировка, обработка и хранение грузов;

15) Организация перевозок, предоставление транспортных услуг, аренда транспортных средств;

16) Оказание юридических услуг.

Предприятие имеет уставный фонд в размере 10 000 руб. Основным учредителем документом, регламентирующим деятельность ООО, является устав.

Размеры и основные экономические показатели деятельности ООО <<САКС-ТМ>> за период 2011-2012 гг. представлена в таблице 1, из которой видно, что объем реализации услуг с каждым годом стабильно увеличивается. Самое большое увеличение произошло в 2013 году по причине увеличения спроса на услуги фирмы в связи с финансовым улучшением. По этой же причине в этот период на 2 человек увеличилась численность персонала и на конец анализируемого периода составила 79 челок. Чистая прибыль организации увеличилась в 2013 году по сравнению 2012 годом почти в 2 раза. В данной ситуации положительным является лишь тот факт, что за три года предприятие ни разу не сработало убыточно. Средний размер оплаты труда из года в год увеличивается и наконец периода составил 41321 руб., при этом производительность труда в 2013 году увеличилась.

Таблица 1 - Размеры и основные экономические показатели деятельности ООО

| Показатели | 2012 год | 2013 год | Отклонение (+,-) | Темп Роста, % |

| Объем реализации услуг, тыс. руб. | 234.8 | |||

| Затраты на реализацию услуг, тыс. руб. | 243.9 | |||

| Прибыль до налогообложения, тыс. руб. | 284.8 | |||

| Чистая прибыль, тыс. руб. | 227.4 | |||

| Численность персонала, чел. | 102.5 | |||

| Средний размер оплаты труда 1 работника, руб. | 178,3 | |||

| Производительность труда, тыс. руб. чел. | 228.9 |

<<САКС-ТМ>> за период 2011-2012 гг.

Графически динамика изменения объема реализации услуг, затрат на реализацию и чистой прибыли ООО <<САКС-ТМ>> за период 2012-2013 гг. представлена на рис1.

Рисунок 1. Динамика изменения объема реализации услуг, затрат на реализацию и чистой прибыли ООО <<САКС-ТМ>> за период 2012-2013 г.

Анализ финансового состояния ООО <<САКС-ТМ>> за период 2012-2013г. представлена в таблице 2.

Из таблицы видно, что общий показатель платежеспособности наиболее приблизился к нормативному значению только в 2012 году, по коэффициенту абсолютной ликвидности к концу периода наблюдается отрицательная динамика. Оптимальным для коэффициент критической оценки является значение, примерно равное единице, следовательно значение этого коэффициента наиболее близко к критериальному в 2012 и 2013 годах. Коэффициент текущей ликвидности позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. Это главный показатель платежеспособности.

Таблица 2 - Анализ финансовых коэффициентов ООО <<САКС-ТМ>> за период 2012-2013г.

| Показатели | 2012год | 2013год |

| Общий показатель платежеспособности | 13,59 | 1,24 |

| Коэффициент абсолютной ликвидности | 0,99 | 1,95 |

| Коэффициент критической оценки | 1,48 | 0,99 |

| Коэффициент текущей ликвидности | 1,43 | 0,80 |

| Доля оборотных средств в активе | 0,76 | 0,63 |

В ООО <<САКС-ТМ>> по этому показателю за период исследования наблюдается отрицательная динамика, и в 2013 году коэффициент равен 0,80, хотя в 2012 году его значение было близко к нормальному. Доля оборотных средств в активах соответствует нормативному ограничению.

Анализ деловой активности ООО<<САКС-ТМ>> за период 2012-2013 гг. представлен в таблице 3.

Коэффициент общей оборачиваемости (ресурсоотдача) или коэффициент трансформации, отражает скорость оборота всего капитала организации или эффективность использования всех имеющихся ресурсов независимого от их источников. Данные таблицы показывают, что в 2013 году по сравнению с 2012 этот показатель уменьшился. Значит, в организации медленнее совершается полный цикл оказания услуг, приносящий прибыль.

Этот показатель имеет большое аналитическое значении, так как он тесно связан с прибылью организации, а следовательно, влияет на результативность ее финансово-хозяйственной деятельности.

Таблица 3 - Анализ деловой активности ООО<<САКС-ТМ>> за период 2012-2013 гг.

| Показатели | 2012 год | 2013 год |

| Ресурсоотдача, оборотов | 7,73 | 6,11 |

| Коэффициент оборачиваемости оборотных (мобильных) средств, оборотов | 10,65 | 8,28 |

| Фондоотдача, оборотов | 32,51 | 29,20 |

| Коэффициент отдачи собственного капитала, оборотов | 15,44 | 23,80 |

| Оборачиваемость материальных средств (запасов), в днях | 0,79 | 1,23 |

| Оборачиваемость денежных средств, в днях | 7,81 | 4,68 |

| Коэффициентов оборачиваемости средств в расчетах, оборотов | 14,26 | 9,60 |

| Срок погашения дебиторской задолженности, в днях | 25,60 | 38,03 |

| Коэффициент оборачиваемости, кредиторской задолженности оборотов | 15,49 | 8,22 |

| Срок погашения кредиторской задолженности, в днях | 23,57 | 44,40 |

Коэффициент оборачиваемости оборотных (мобильных) средств, показывает скорость оборота всех оборотных средств организации (как материальных, так и денежных). Из таблицы видно, что по данному показателю наблюдается уменьшение к концу периода. Это отрицательная тенденция.

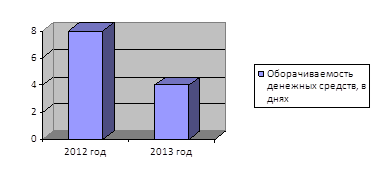

Фондоотдача также стабильно снижается, при этом коэффициент отдачи собственного капитала увеличился за период исследования почти в восемь раз. Оборачиваемость денежных средств показывает срок оборота всех денежных средств ООО<<САКС-ТМ>>. Срок оборота за период сократился, что несомненно является положительной тенденцией.

Графически динамика изменения оборачиваемости денежных средств ООО<<САКС-ТМ>> за период 2012-2013 гг. представлена на рисунке 2.

Рис.2. Динамика изменения оборачиваемости денежных средств OOO<<САКС-ТМ>> за период 2012-2013 гг.

Коэффициент оборачиваемости средств в расчетах (показывает количество оборотов средств в дебиторской задолженности) уменьшился за исследуемый период времени, при этом срок погашения дебиторской задолженности увеличился почти в два раза или на 12,43 дней.

Коэффициент оборачиваемости кредиторской задолженности в 2013 году по сравнению с началом периода исследования уменьшился в 3,4 раза. При этом срок погашения кредиторской задолженности за это период увеличился также примерно в 3,4 раза. Данный показатель отражает средний срок возврата долгов ООО<<САКС-ТМ>> по текущим обязательствам.

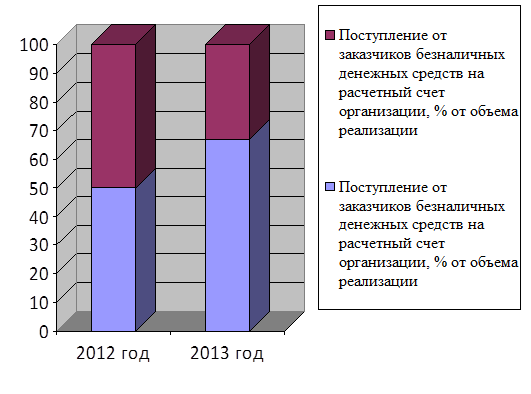

В ООО<<САКС-ТМ>> денежные средства от заказчиков поступают как безналичным путем через расчетный счет организации, так и наличными денежными средствами через кассу организации.

Наличными денежными средствами рассчитываются, в основном, физические лица. Прием наличных денежных средств от заказчиков осуществляется с обязательным использованием кассового аппарата. Организации, как правило, рассчитываются за предоставленные им услуги посредством безналичных платежей.

Динамика изменения структуры денежных средств при поступлении от заказчиков наличных денежных средств в кассу организации и безналичных платежей на расчетный счет в банке в % от объема реализации представлена на рисунке 3.

Из диаграммы, представленной на рисунке 3 видно, что за все годы исследования основной удельный вес в структуре поступающих от заказчиков денежных средств в ООО<<САКС-ТМ>> традиционно занимают безналичные платежи. При этом с каждым годом их доля становится все больше. Это свидетельствуют о том, что анализируемая организация работает, в основном с юридическими лицами, которым удобнее перечислять денежные средства через расчетные счета.

Рисунок 3. Динамика изменения структуры поступающих денежных средств в ООО<<САКС-ТМ>> в % от объема реализации за период 2012-2013 гг.

Показатели движения денежных средств в ООО<<САКС-ТМ>> в 2012-2013 гг. представлены в таблице 4. В таблице рассмотрено движение денежных средств по текущей деятельности, поскольку движение денежных средств по инвестиционной деятельности и финансовой деятельности в исследуемой организации отсутствует. За анализируемый период согласно данным таблицы ООО<<САКС-ТМ>> существенно уменьшило объем денежной массы как в части поступления денежных средств. Данную ситуацию можно охарактеризовать как негативную, поскольку она является следствием падения спроса на предлагаемые предприятием услуги.

Рассматривая показатели денежных потоков по видам деятельности, следует еще раз отметить, что весь объем денежной массы обеспечивает основная текущая деятельность организации.

Таблица 4 - Анализ движения денежных средств ООО<<САКС-ТМ>> в 2012-2013 гг.

| Наименование показателя | За отчетный период 2013 год | За аналогичный период прошлого 2012 год | Отклонение (+,-) | Уровень в % к выручке в отчетном периоде | Уровень в % к выручке в базисном периоде | Отклонение уровня |

| 5=4-3 | 8=7-6 | |||||

| Остаток денежных средств на начало отчетного года | 100% | 100% |

| Средства, полученные от заказчиков | ||||||

| Прочие доходы | - | - | - | - | - | - |

Движение денежных средств по текущей деятельности

Денежные средства, направленные:

| На оплату приобретенных материалов, работ, услуг и иных активов | - 1901 | 54,43 | 29,73 | - 24,7 | ||

| На оплату труда | 12,22 | 30,21 | 17,99 | |||

| На выплату дивидендов, процентов | - | - | - | - | - | - |

| На расчеты по налогам и сборам | - 144 | 19,98 | 20,78 | 0,8 | ||

| На отчисления в государственные внебюджетные фонды | 3,19 | 7,87 | 4,68 | |||

| На аренду помещения | 7,32 | 9,61 | 2,29 | |||

| На прочие расходы | 1,13 | 2,83 | 1,7 |

Так же отрицательным моментом в движении денежных средств организации в 2012 году является превышение оттока средств над их притоком. В 2012-2013 годах ситуация обратная.

Отток денежных средств осуществляется в первую очередь на оплату приобретенных материалов, работ, услуг активов, в среднем за два года 39,39%. При этом в 2012 году на первом месте с незначительным отрывом от данного направления расходов оказались затраты на оплату труда.

Далее идут расходы на налоги и сборы, в среднем за два года 19,04%, при этом следует отметить, что в 2013 году отток денежных средств на уплату налогов превысил их отток на оплату труда. Достаточно существенны расходы на оплату аренды помещения.

Анализ показателей рентабельности ООО<<САКС-ТМ>> за период 2012-2013 гг. представлен в таблице 5.

Таблица 5 - Показатели рентабельности ООО<<САКС-ТМ>> за период 2012-2013 гг.

| Показатели | 2012 год | 2013 год | Отклонение | Темп роста (снижение) % |

| 4=3-2 | 5=(3/2)*100 | |||

| Рентабельность продаж, % | 8,20 | 5,15 | -0,01 | 92,3 |

| Бухгалтерская рентабельность от обычной деятельности, % | 8,27 | 5,25 | - 3,02 | 63,4 |

| Чистая рентабельность, % | 6,29 | 3,99 | - 2,3 | 63,4 |

| Экономическая рентабельность, % | 48,68 | 24,39 | - 24,29 | 50,1 |

| Рентабельность собственного капитала, % | 97,22 | 95,00 | - 2,22 | 97,7 |

| Валовая рентабельность, % | 8,85 | 5,90 | - 2,95 | 66,6 |

| Затратоотдача | 8,93 | 5,43 | - 3,5 | 60,8 |

| Рентабельность перманентного капитала, % | 97,22 | 95,00 | - 2,22 | 97,7 |

Рентабельность продаж показывает, сколько прибыли приходится на единицу реализованной продукции. Бухгалтерская рентабельность от обычной деятельности показывает уровень прибыли после выплаты налога.

Чистая рентабельность показывает, сколько чистой прибыли приходится на единицу выручки. Экономическая рентабельность показывает эффективность использования всего имущества организации.

Рентабельность собственного капитала показывает эффективность использования собственного капитала организации. Валовая рентабельность показывает, сколько валовой прибыли приходится на единицу выручки. Затратоотдача характеризует, сколько прибыли от продаж приходится на 1 тыс. руб. затрат. Все показатели рентабельности исследуемого предприятия имеют к концу периода тенденцию к снижению. Это в первую очередь происходит по причине резкого снижения прибыли в 2013 году. Отчетность ООО<<САКС-ТМ>> за период 2012-2013 гг., на основании данных которой строился анализ, представлена в приложении 1.

2.2 Порядок расчета Лимита по кассе и контроль за его исполнением в ООО<<САКС-ТМ>>

Лимит - это средство управления определёнными формами принимаемого риска. Лимит представляет собой количественное ограничение, накладываемое на определённые характеристики операций организации. Лимиты являются наиболее популярным инструментом управления рисков в банке. При установке лимита организация определяет следующие параметры:

- показатель, на который устанавливается лимит

- измерение показателя — как показатель будет рассчитываться

- предельное значение показателя.

Какие виды лимитов (ограничений) присутствуют:

- Лимит на Контрагента. Ограничения на выполнение сделки связанные с корпоративными клиентами и его подразделениями. Когда контрагент одновременно является банком, эмитентом, кредитором, поручителем или учредителем другого клиента;

- Лимиты по ценным бумагам. Ограничения на кол-во ценных бумаг одного эмитента;

- Лимит по рынку;

- Лимит по валюте платежа;

- Лимит на операции. Ограничение на покупку/продажу ценных бумаг. На срочные сделки.

Расчет остатка лимита кассы 2012 -2013 был рассмотрен следующим образом. Если раньше лимит остатка наличных денежных средств устанавливался банком, а с руководством компании он только согласовывался, то с этого года лимит остатка больше не нужно согласовывать с банком. Руководство самостоятельно его устанавливает.

Рассмотрим, каким образом происходит расчет остатка лимита кассы 2012 -2013 остатка денег в соответствии с приложением к новому положению. Итак, при установлении лимита можно исходить либо из общего объема поступлений, либо из общего объема выдачи наличных денежных средств. В первом случае сумму поступлений делят на рабочие дни для определенного периода, а затем умножают на рабочие дни, которые приходятся на временной период между днями сдачи наличных денег в банк.

Во втором случае сумму наличных, подлежащих выплате за расчетный период, делят на рабочие дни периода, а результат умножают на рабочие дни между днями сдачи наличных денег в банк. Второй вариант невозможен при выдаче заработных плат или стипендий, а также иных выплат работникам. Расчетный период не должен быть больше 92 рабочих дней. Период между днями сдачи денег в банк не должен превышать 7 рабочих дней, а при отсутствии банка в населенном пункте – 14 рабочих дней. Изменился также порядок хранения наличных средств сверх установленного лимита. Если раньше организации обязаны были сдавать всю имеющуюся сверх лимита наличность в банк, в порядке и в сроки, установленные банком, то теперь категорически запрещено хранить наличность сверх оговоренного лимита.

Отметим, что, согласно старому порядку, предприятия были обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе в порядке и сроки, согласованные с обслуживающими банками.

А в завершение сообщения, рассматривающего расчет остатка лимита кассы 2012 -2013, напомним следующее. Безналичная выдача денег под отчет 2013 года путем перечисления их на счет пластиковой карты работника имеет определенные преимущества по сравнению с традиционным способом выдачей через кассу. В этом случае нет необходимости оформлять кассовые документы.

А также у учреждения появляется возможность выдать деньги под отчет даже тому сотруднику, который находится в другом городе.

Безналичная выдача денег под отчет 2013 года путем перечисления их на счет пластиковой карты работника имеет определенные преимущества по сравнению с традиционным способом – выдачей через кассу. В этом случае нет необходимости оформлять кассовые документы. А также у учреждения появляется возможность выдать деньги под отчет даже тому сотруднику, который находится в другом городе.

Однако на практике нередко возникают налоговые риски. При налоговых проверках, денежные средства, перечисленные как подотчетные на зарплатные банковские карты, признавались заработной платой. Соответственно на эти суммы налоговые органы обязывали начислить страховые взносы, НДФЛ, пени и штрафы.

Для того, чтобы избежать проблем с налоговиками, необходимо:

предусмотреть в локальном нормативном акте (например, в коллективном договоре или учетном политике учреждения) возможность выдачи денег под отчет в безналичном порядке путем перечисления на счет банковской карты сотрудника,

указывать в платежном поручении, что перечисляемые суммы являются подотчетными средствами, иметь правильно оформленный авансовый отчет работника с приложением подтверждающих документов.

Еще одно интересное сообщение. Определение остатка лимита кассы было прокомментировано Анатолием Кленовским, советником государственной налоговой службы РФ II ранга, начальником отдела организации контроля за применением ККТ (Московская область). Ранее было установлено, что предприятия могут иметь в своих кассах наличные деньги в пределах лимитов, установленных банками, по согласованию с руководителем предприятия (когда могли учитываться расчеты за предыдущие годы).

С 1 января 2012 года вступили в силу новые правила, которые Банк России утвердил Положением от 12.10.11 № 373-П «О порядке ведения кассовых операций с банкнотами и монетой Банка России на территории Российской Федерации».

В конце апреля Минюст России зарегистрировал указание Центробанка от 07.10.13 № 3073-У «Об осуществлении наличных расчетов». В данном документе уточнен список целей, на которые допустимо расходовать наличную выручку, и названы случаи, когда лимит расчетов наличными можно не соблюдать. В частности, предпринимателям разрешили тратить любые суммы на личные цели, а кассирам позволили не соблюдать лимит при выдаче денег под отчет. Документ вступает в силу с 1 июня. Прежний порядок: До вступления в силу комментируемого документа перечень целей, на которые разрешено расходовать наличную выручку, следует искать в указании Центробанка от 20.06.07 № 1843-У (далее — Указание № 1843-У). Данный перечень является закрытым и в него входят:

- зарплата и иные выплаты работникам (в том числе социального характера);

- командировочные расходы;

- оплата товаров (кроме ценных бумаг), работ и услуг;

- возврат полученной ранее наличной оплаты в случае возврата товара, -неоказания услуг или невыполнения работ;

- выплаты страховых возмещений по договорам страхования физических лиц. Лимит остатка наличных средств устанавливается учреждениями банков ежегодно всем организациям независимо от организационно-правовой формы и сферы деятельности, имеющим кассу и осуществляющим налично-денежные расчеты. Для его определения организации представляют в учреждение банка, осуществляющее его расчетно-кассовое обслуживание, расчет на установление предприятию лимита остатка кассы и оформление разрешения на расходование наличных денег из выручки, поступающей в его кассу.

Организациям, в состав которых входят обособленные подразделения, не имеющие самостоятельного баланса и счетов в учреждениях банков, устанавливается единый лимит остатка кассы с учетом структурных подразделений. Лимит остатка кассы структурным подразделениям, как указано выше, доводится приказом руководителя организации.

Филиалам и другим обособленным подразделениям организации, расположенным вне места ее нахождения, составляющим отдельный баланс и имеющим счета в учреждениях банков, лимит остатка наличных денег в кассе устанавливается обслуживающими учреждениями банков по месту открытия соответствующих счетов структурных подразделений.

Установлению лимита остатка наличных денег в кассе должно уделяться особое внимание. Так, для организации, не представившей расчет на установление лимита остатка наличных денег в кассе ни в одно из обслуживающих учреждений банка, лимит остатка кассы считается нулевым, а не сданная им в учреждения банков денежная наличность – сверхлимитной, что влечет негативные последствия: привлечение к административной ответственности по ст. 15.1 КоАП РФ. Кроме того, необходимо следить за тем, чтобы остаток наличных средств в кассе не превышал установленного организации лимита.

2.3 Правильность заполнения первичных кассовых операций и ведения кассовой книге в ООО <<САКС-ТМ>>

Особенности заполнения первичных документов по учету кассовых операций

Согласно п.12 Порядка ведения кассовых операций в Российской Федерации, утвержденного решением Совета директоров Центрального банка Российской Федерации от 22 сентября 1993 г № 40 (далее Порядок), кассовые операции оформляются типовыми межведомственными формами первичной учетной документации для предприятий и организаций, которые утверждаются Госкомстатом России по согласованию с Центральным банком Российской Федерации и Министерством финансов Российской Федерации.

Приходные кассовые ордера и квитанции к ним, а также расходные кассовые ордера и заменяющие их документы должны быть заполнены бухгалтерией четко и ясно чернилами, шариковой ручкой или впечатаны на машине (пишущей, вычислительной). Подчистки, помарки или исправления в этих документах не допускаются.

Прием и выдача денег по кассовым ордерам может производиться только в день их составления.

Согласно п.21 Порядка ведения кассовых операций приходные и расходные кассовые ордера или заменяющие их документы до передачи в кассу регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов.

Расходные кассовые ордера, оформленные на платежных (расчетно-платежных) ведомостях на оплату труда и других приравненных к ней платежей, регистрируются после их выдачи.

Выдача денег из кассы, не подтвержденная распиской получателя в расходном кассовом ордере или другом заменяющем его документе, в оправдание остатка наличных денег в кассе не принимается. Эта сумма считается недостачей и взыскивается с кассира.

Наличные деньги, не подтвержденные приходными кассовыми ордерами, считаются излишком кассы и зачисляются в доход предприятия.

Рассмотрим на примере оформление выдачи денежных средств из кассы предприятия.

Для оформления выдачи наличных денег из кассы предприятия как в условиях традиционных методов обработки данных, так и при обработке с применением средств вычислительной техники применяется расходный кассовый ордер (форма № КО-2). Если выдача наличных денег из кассы предприятии производится по другим, надлежаще оформленным документам, например, по платежным или расчетно-платежным ведомостям, по заявлениям на выдачу денег, по выписанным счетам и др., то на эти документы также выписывается расходный кассовый ордер, а на самих документах ставится штамп с реквизитами этого расходного кассового ордера или производится соответствующая запись.

Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером предприятия или лицами, на то уполномоченными.

Расходные кассовые ордера и заменяющие их документы должны быть заполнены бухгалтерией четко и ясно чернилами, шариковой ручкой или отпечатаны на машине (пишущей, вычислительной). Подчистки, помарки или исправления в этих документах не допускаются.

Заготовительные организации могут производить выдачу наличных денег сдатчикам сельскохозяйственной продукции и сырья с составлением по окончании рабочего дня общего расходного кассового ордера на все суммы, выданные за день по заготовительным квитанциям.

В централизованных бухгалтериях на общую сумму выданной заработной платы составляется один расходный кассовый ордер, дата и номер которого проставляются на каждой платежной (расчетно-платежной) ведомости.

Если выдача денег производится лицам, не состоящим в списочном составе предприятия, то на каждое лицо выписывается отдельный расходный кассовый ордер, или составляется отдельная ведомость на основании заключенных договоров и на нее выписывается расходный кассовый ордер.

Оправданием остатка наличных денег в кассе не может служить выдача денег из кассы, не подтвержденная распиской получателя в расходном кассовом ордере или другом заменяющем его документе. Эта сумма считается недостачей и подлежит взысканию с кассира.

Ведения кассовой книге

По российскому законодательству все организации должны хранить свободные деньги в банке, а большинство расчетов между юр. лицами должно производиться в безналичном порядке. Для того, чтобы производить расчеты наличными, необходимо иметь кассу, кассира, вести кассовую книгу. (ПОРЯДОК ВЕДЕНИЯ КАССОВЫХ ОПЕРАЦИЙ В РОССИЙСКОЙ ФЕДЕРАЦИИ, утв. Решением Совета Директоров Центрального Банка России 22 сентября 1993 г. N 40)

Если вы принимаете наличные деньги от населения, то должны иметь кассовый аппарат, поставленный на учет в налоговой инспекции и вести журнал кассира - операциониста (положение по применению контрольно-кассовых машин при осуществление денежных расчетов с населением, утв. Постановлением Совета Министров Правительства Российской Федерации от 30 июля 1993 г. N 745).

Кассовая книга

Кассовая книга ведется по утвержденной форме. Каждый год начинается новая кассовая книга. Заполняется за каждый день, когда совершались операции с наличными деньгами. Можно купить в магазине журнал установленной формы, тогда в начале года пронумеровываются страницы, прошиваются, все это скрепляется печатью и потом заполняется в хронологическом порядке вручную. Можно вести в электронном виде и распечатывать за каждый день, когда было движение, а в конце года прошнуровать, пронумеровать, скрепить печатью и подписью директора и главного бухгалтера (если он есть).

Кассовая книга состоит из двух частей: вкладного листа кассовой книги и отчета кассира. Если вы книгу купили, то все записи делаются шариковой ручкой под копировальную бумагу, второй экземпляр и есть отчет кассира, он отрывается и хранится отдельно.

Если вы ведете кассовую книгу в электронном виде, то распечатываете за каждый день приходные и расходные кассовые ордера, вкладной лист и отчет кассира, т.е. по сути у вас получается кассовая книга, состоящая из двух частей.

Порядок заполнения кассовой книги в ООО<<САКС-ТМ>>

| Графа | Содержание |

| Номер документа | Порядковый номер приходного или расходного кассового ордера |

| От кого получено или кому выдано | ФИО физического или наименование юридического лица сдавшего (получившего) деньги краткое содержание операции |

| Номер корреспондирующего счета, субсчета | Номер счета, на котором в корреспонденции со счетом 50 <<Касса>> отражается движение денег |

| Приход | Сумма, полученная по приходному ордеру |

| Расход | Сумма, выданная по расходному ордеру |

| Итого за день | Общие суммы по приходным и расходным ордерам |

| Остаток на конец дня | Определяется по формуле: Остаток на начало дня + Приход за день – Расход за день |

Листы в них нумеруются в порядке возрастания с начала года, на последнем в месяце вкладном листе проставляется общее количество листов кассовой книги за каждый месяц, а на последнем за календарный год - общее количество листов за год.

Поступление денег в кассу оформляется приходным кассовым ордером, его отрывная часть - квитанция к приходному кассовому ордеру, подшивается к банковской выписке.

Расход денег из кассы оформляется расходным кассовым ордером или несколькими. Когда вы сдаете деньги в банк, вам выдают ордер и квитанцию. Квитанцию подшиваете к кассе, ордер - к банковской выписке.

Касса - изолированное помещение, предназначенное для приема, выдачи и временного хранения наличных денег. В реальности, если вы только выдаете деньги на зарплату и хозрасходы, это может быть кабинет бухгалтера с сейфом в нем.

Кассир:

Это может быть либо отдельный работник, либо обязанности кассира могут быть возложены на бухгалтера, или на директора. (Обычно издается приказ от имени директора с формулировкой: в связи с отсутствием в штатном расписании должности счетного работника, обязанности бухгалтера и кассира возлагаю на себя). С кассиром заключается договор о полной материальной ответственности.

Чтобы получать деньги в банке, например, на выплату зарплаты, вам понадобится чековая книжка (пишется заявление на получение чековой книжки по форме банка). Перед поездкой в банк за деньгами вы заполняете чек (правила заполнения - на обложке чековой книжки), ставите подписи, печать. Обычно нужно заранее позвонить в банк и предупредить, какую сумму вы планируете снять по чеку.

В случае, если у вас постоянная денежная выручка, вы можете получить у банка разрешение использовать дневную выручку на выплату зарплаты и выдачу под отчет на хозрасходы (форму дает банк).

Также в начале года вы можете оговорить с банком лимит остатка кассы. Это сумма денег, которая может оставаться в кассе на конец дня.

По умолчанию, лимит остатка кассы равен нулю, и это значит, что в конце дня все наличные деньги из кассы нужно сдать в банк. Исключение составляют только суммы, снятые на выплату зарплаты, они могут находиться в кассе в течение 3 рабочих дней.

Выдача денег под отчет:

Если нужно купить что-либо за наличные, канцтовары, к примеру, можно выдать деньги работнику под отчет (либо директору - он тоже считается работником; возможен вариант, когда директор выдает деньги сам себе (если в штате больше никого нет).

Это значит, что тот, кому выдали деньги должен на них что-то купить, а потом отчитаться о покупке, заполнив авансовый отчет (есть унифицированная форма), и приложить к нему кассовый и товарный чеки. Естественно эта продукция должна быть принята к учету, а расходы экономически обоснованы.

Обратите внимание, что если организация- продавец выписывает накладную и счет-фактуру, эти документы должны быть выписаны на организацию, а у вашего сотрудника должна быть доверенность на получение продукции. Только в этом случае вы сможете принять ее к учету.

Законодательно не установлен срок, на который деньги можно выдать подотчет, организация может сама его установить (издать об этом приказ) однако не стоит устанавливать слишком большой срок, чтобы не вызвать подозрения со стороны проверяющих. По окончании этого срока сотрудник должен отчитаться о покупке либо вернуть деньги в кассу. По командировочным расходам работник должен отчитаться в течение 3 дней после возвращения из командировки. Запрещается выдавать новые суммы под отчет, если работник не отчитался по старым.

Проверка кассовой дисциплины:

Кассовую дисциплину имеет право проверить банк, в котором у вас открыт счет. Об этом вас известят в письменном виде. Нужно будет предоставить в банк на проверку полностью оформленные вкладные листы кассовой книги, отчеты кассира с прилагающимися документами и авансовые отчеты, если выдавались деньги под отчет. Если проверка затрагивает текущий год, кассовую книгу сшивать не нужно (сшивается в конце года). По окончании проверки вам вернут кассовую книгу и выдадут акт о проведении проверки кассовой дисциплины, возможно с замечаниями, в соответствии с которыми нужно будет кассовую книгу исправить.

Date: 2016-02-19; view: 513; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |