Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Классификация доходов и расходов кредитной организации по важнейшим признакам

| Признак классификации | Доходы | Расходы |

| 1.По форме получения | Процентные. Непроцентные. Прочие | Процентные. Непроцентные. Прочие |

| 2.По экономическому содержанию | Операционные. Неоперационные. (от побочной деятельности) Прочие | Операционные. Функциональные Прочие |

| 3. По периодичности возникновения | Стабильные. Нестабильные | Текущие. Единовременные |

| 4. По видам деятельности | От кредитования. От операции с ценными бумагами. От операций с иностранной валютой. От расчетно-кассового обслуживания клиентов. От участия в капитале и деятельности в других экономических субъектов. От филиалов банка. От восстановления резервов. Прочие. | По привлеченным ресурсам. По операциям с ценными бумагами. По операциям с иностранной валютой. По расчетно-кассовым операциям. По филиалам банка. По созданию резервов. По обеспечению функционирования банка. Прочие. |

| 5. По отношению к объему совершаемых операций. | Условно-постоянные. Условно-переменны | |

| 6. По экономической роли | Основные. Накладные | |

| 7. По способу включения в себестоимость | Прямые. Косвенные | Прямые. Косвенные |

| 8. По единству состава | Одноэлементные. Комплексные | Одноэлементные. Комплексные |

| 9. По участию в производственном процессе | Банковские (производственные). Небанковские (непроизводственные) | Банковские (производственные). Небанковские (непроизводственные) |

| 10. По эффективности использования | Производственные. Непроизводственные | |

| 11. По порядку учета для целей налогообложения | Облагаемые. Необлагаемые | Учитываемые для целей налогообложения. Не учитываемые для целей налогообложения |

Классификация базируется на так называемых исходных составляющих доходов и расходов, которые позволяют рассчитывать различные производные (вторичные) показатели: чистый процентный доход, чистый комиссионный доход, чистый доход от основной деятельности, текущие доходы, чистые текущие доходы и другие показатели в зависимости от цели анализа. [2]

Получаемые банком доходы должны покрывать его расходы и создавать прибыль. Часть доходов банка направляется на создание резервов для покрытия потенциальных рисков. Банк должен обеспечить не только достаточность объема доходов для покрытия своих расходов, но и ритмичность их поступления. Кроме того, для эффективного функционирования банка необходимо, чтобы банк имел не только объем доходов, превышающих его расходы, и покрывал риски, но также обеспечивал и регулярность поступления доходов. Сумма всех доходов банка в данном отчетном периоде называется валовым доходом. Наибольший удельный вес в структуре доходов коммерческого банка занимают доходы от основной деятельности, то есть операционные доходы. В составе операционных доходов выделяются процентные и непроцентные доходы. [3]

Преобладающая часть доходов банка относится к процентным доходам, а именно доходам от платного размещения собственных средств банка и привлеченных средств. Это доходы от предоставления кредитов клиентам или от размещения временно свободных денежных средств в центральном и коммерческих банках, процентные доходы от вложения в долговые обязательства, доходы от различных операций: факторинговых, лизинговых, форфейтинговых, трастовых, учетных операций (там же)

Непроцентные доходы состоят из комиссионных доходов, доходов от операций на финансовых рынках, доходов от переоценки средств в иностранной валюте.

К комиссионным относятся доходы, полученные за оказание клиентам банковских услуг некредитного характера, которые обычно называют комиссионными услугами банков. В состав последних входят такие услуги, которые проводятся от имени, по поручению и за счет клиентов. Плата за такие виды услуг обычно взимается в виде комиссионного вознаграждения. Ставка комиссионного вознаграждения устанавливается в зависимости от суммы совершаемой сделки или операции.

Перечень оказываемых современными коммерческими банками услуг постоянно увеличивается. К числу основных банковских услуг, которые образуют комиссионные доходы, относятся следующие виды услуг: расчетно-кассовое обслуживание юридических и физических лиц, предоставление банковских гарантий, банковское обслуживание валютных контрактов клиентов, конверсионные операции, брокерские и депозитарные услуги, операции с пластиковыми картами, лизинговые операции, форфейтинговые операции, операции доверительного управления, факторинговые услуги, услуги депозитного хранения и др.[4]

К прочим доходам и расходам относятся доходы и расходы, не связанные с банковской деятельностью либо возникшие вследствие нарушения банком условий своей деятельности (не соблюдение требования законодательства РФ, договорной и трудовой дисциплины, обычаев делового оборота и т.п.), а также расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности:

· Штрафы, пени, неустойки;

· Доходы пошлых лет, выявленные в отчетном году;

· Доходы от безвозмездно полученного имущества;

· Доходы от поступления в возмещение причинных убытков, в том числе страховое возмещение от страховщиков;

· Доходы от оприходования излишков;

· Доходы от списания обязательств и невостребованной кредиторский задолженности;

· Другие доходы.

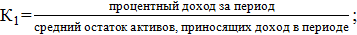

(1)

(1)

(2)

(2)

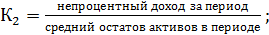

Определенный интерес представляет коэффициент, оценивающий уровень прибыльности доходов банка, взятый в динамике:

(3)

(3)

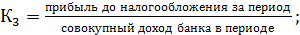

Банк России для оценки качества доходов банков при решении вопроса о допуске их в обязательную систему страхования вкладов физических лиц использует показатель структуры доходов банка, который рассчитывается по формуле:

(4)

(4)

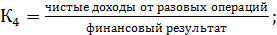

Кроме того, им для оценки доходности отдельных видов операций и банка в целом используются показатели: чистой процентной маржи и чистого спрэда от кредитных операций.

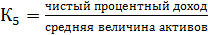

Показатель чистой процентной маржи[5]:

(5)

(5)

Расходы – это использование денежных средств на производственную и непроизводственную деятельность. Расходы коммерческих банков представляют собой использование денежных средств, необходимых для осуществления всех видов банковской деятельности. Они подразделяются по форме образования, характеру, периоду, к которому они относятся, способу учета[6].

Основная часть кредитных ресурсов банка образует привлеченные средства, использование которых необходимо оплачивать. Эти затраты составляют наибольшую часть расходов банка. Плата за использование привлеченных ресурсов осуществляется в форме выплат процентов, и соответственно эти расходы являются процентными.

Процентные расходы коммерческих банков, осуществляющих различные виды кредитной деятельности, обычно составляют более 50 процентов всех его расходов. Одновременно их удельный вес в общей сумме расходов различен для каждого банка и зависит, в первую очередь, от соотношения отдельных видов платных обязательств банка.

Наибольшие суммы процентов обычно выплачиваются по вкладам населения и кредитам, получаемым на межбанковском рынке, депозитам юридических лиц, депозитным сертификатам, ценным бумагам.

Таким образом, объем прибыли банка существенным образом зависит от величины и соотношения различных видов процентных расходов, чем меньше величина процентных расходов, тем больше прибыль банка.

Расходы банка по оказанию клиентам услуг некредитного характера связаны в основном с расходами по оплате услуг: банков-корреспондентов, центрального банка, бирж, юридических фирм, процессинговых и клиринговых центров и др. Оплата такого рода услуг производится обычно в виде комиссии от суммы совершаемой операции. В связи с этим данная группа расходов классифицируется как комиссионные. Комиссионные расходы составляют небольшой удельный вес в общей сумме расходов банка.

Отдельную группу расходов банка составляют расходы по осуществлению операций на финансовых рынках. В состав этой группы входят расходы на приобретение акций, облигаций, оплату купонных доходов по облигациям, оплата по векселям, а также расходы по переоценке ценных бумаг и другого имущества. К этой группе расходов можно отнести и расходы по операциям с иностранной валютой.

К прочим операционным расходам относится ряд расходов, непосредственно связанных с проведением определенных банковских операций. Это почтовые и телеграфные расходы по платежам клиентов, налоги, относимые на затраты банка и др.

Расходы по обеспечению функционирования банка включают затраты, которые нельзя отнести прямо на определенные банковские операции. Эти расходы являются, по существу, «общехозяйственными». Сумма этих расходов находится в прямой зависимости от объемов операций и всей деятельности банка.

К расходам по обеспечению функционирования банка относятся следующие виды расходов:

- на содержание всех зданий, офисов и вспомогательных помещений – затраты на эксплуатацию и ремонт, амортизация, аренда помещений, коммунальные платежи и оплата налогов на землю и имущество;

- на содержание персонала – оплата всех видов труда, расходы на командировки, социально-бытовые расходы, расходы по охране труда, расходы по обучению и повышению квалификации;

- на приобретение и эксплуатацию банковского оборудования;

- на средства связи, телекоммуникационные и информационные услуги;

- на рекламу;

- транспортные;

- прочие – оплата юридических услуг, консалтинговых, аудиторских услуг, услуг на научные исследования; налоги, относимые на затраты.

Анализ и оценка финансовых результатов деятельности банка проводится с целью разработки системы управленческих решений по повышению доходности, прибыльности банковской деятельности.

Политика коммерческих банков в отношении расходов направлена на их разумную минимизацию и рациональное использование имеющихся средства. В банках с этой целью проводится анализ:

· Фактического объема и структуры совокупных расходов банка в динамике за ряд лет;

· Соотношения между различными их видами;

· Удельного веса каждого вида расходов в общей сумме совокупных расходов и в соответствующей группе.

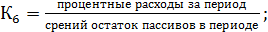

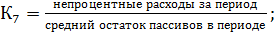

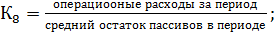

Для оценки адекватности уровня расходов банка исспользуются следующие финансовые коэффициенты:

(6)

(6)

(7)

(7)

(8)

(8)

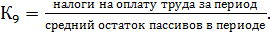

(9)

(9)

Банк России для оценки качества расходов банка использует показатель структуры расходов банка, который рассчитывается по следующей формуле:

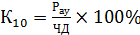

(10)

(10)

где  – административно-управленческие расходы, включающие в себя расходы на содержание аппарата, эксплуатационные расходы, расходы на аудит, арендную плату, расходы по публикациям;

– административно-управленческие расходы, включающие в себя расходы на содержание аппарата, эксплуатационные расходы, расходы на аудит, арендную плату, расходы по публикациям;

ЧД – чистые доходы, представляющие собой сумму финансового результата банка без учета операционных расходов и начисленных (уплаченных) налогов.

Date: 2015-09-17; view: 1384; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |