Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Расходы, связанные с началом работы фирмы

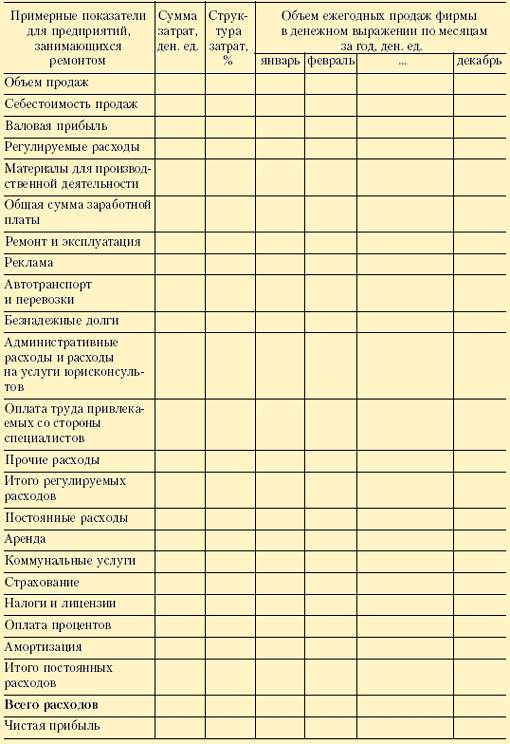

Расходы по выполнению и реализации услуг (себестоимость), а также объем продаж и прибыль могут быть представлены в следующем виде (табл. 7.7).

Таблица 7.7

Рабочая таблица расходов

Прогноз движения денежной наличности. Прогноз движения денежной наличности составляется по месяцам года и может иметь следующие основные статьи расходов (оформляется, как правило, в виде таблицы с разбивкой показателей по месяцам).

1. Денежные средства на счетах в банке (начало месяца).

2. Кассовая наличность (начало месяца).

3. Итого денежных средств: (1) + (2).

4. Ожидаемые поступления денежных средств от продаж за наличный расчет.

5. Ожидаемые поступления денежных средств от продаж в кредит.

6. Прочие ожидаемые поступления денежных средств.

7. Итого поступлений: (4) + (5) + (6).

8. Всего денежных средств и поступлений: (3) + (7).

9. Всего расходы (за месяц).

10. Остаток денежных средств на счетах в банке и в кассе на конец месяца: (8) - (9).

(Сумма п. 10 будет начальной величиной для расчета баланса денежных средств на следующий месяц.)

Работая над разделом бизнес-плана, посвященным вопросам финансового планирования, нужно постоянно помнить о том, что главное ¾ это окупить первоначальные затраты, независимо от того, были это личные сбережения владельца или заемные средства. Следовательно, требуется таким образом организовать работу новой фирмы, чтобы уже к концу года постараться выйти на уровень прибыльности.

Классификация расходов. Общая оценка всех расходов проводится еще на начальном этапе работы. Теперь предстоит расписать их по статьям, а затем для удобства учета в течение года распределить по месяцам. Рекомендуется воспользоваться предлагаемой формой «Рабочая таблица расходов» (см. табл. 7.7) для составления сметы расходов фирмы.

Отнесение расходов к доходам. Смета расходов показывает их распределение по месяцам в течение года. Если заранее не спрогнозировать возможность спада и повышения деловой активности, что характерно для большей части предприятий сферы услуг, бизнес постоянно будет лихорадить и владельцы никогда не будут знать наверняка, хватит ли им денег, полученных от реализации товаров и услуг, для своевременной оплаты счетов.

Заранее анализируя вероятность развития событий по тому или иному сценарию, можно обезопасить себя на тот случай, если дела примут неблагоприятный оборот. Для этого рекомендуется воспользоваться приведенными выше показателями прогноза движения денежных средств, рассчитанными для создаваемой фирмы, чтобы предвидеть приток денежных средств на ее счет в первые 12 месяцев существования.

Потребуются ли дополнительные денежные средства? Предположим, что в результате бизнес-анализа выяснилось, что денег от реализации услуг для дальнейшей деятельности фирме не хватит. Что в таком случае следует предпринять?

Все зависит от конкретной ситуации. К примеру, чтобы выстоять в период спада продаж, можно взять кредит в банке, который будет возвращен, когда реализация услуг фирмы достигнет пика, намного обогнав по величине расходы. Пока же важно продержаться, для чего требуется позаботиться о постоянном наличии на банковском счете фирмы денежных сумм, достаточных для расчета по обязательствам. Если же сбыт продукции при расчетах с покупателем связан с длительным омертвлением средств, т. е. с возрастанием дебиторской задолженности, то для поддержания ликвидности на должном уровне придется первое время делать регулярные дополнительные денежные вливания, объем которых увеличит потребность фирмы в инвестициях и кредитах. Следует признать, что проблема ликвидности ¾ одна из основных причин неудач, постигших многих предпринимателей.

В любом случае, независимо от того будет взята ссуда на месяц или долгосрочный кредит, ссудодатель должен иметь представление о финансовом положении фирмы. Он попросит представить текущий баланс, поскольку именно его обычно тщательно изучают сотрудники коммерческих банков, чтобы понять, в какие активы намечается вложить полученные средства и за счет каких пассивов предприниматель собирается финансировать создание или приобретение этих активов.

Приведем форму такого баланса (табл. 7.8). Предлагается заполнить ее даже в том случае, если фирме нет нужды обращаться за ссудой; можно поручить бухгалтеру составить баланс по данному образцу с целью получить представление об истинном финансовом положении фирмы. Кроме того, этот баланс можно продемонстрировать в банке, где открыт счет фирмы. Не нужно упускать случай установить хорошие отношения с банком и показать, что намерения владельцев фирмы достаточно серьезны, у них есть цель и они знают, как ее достичь.

Таблица 7.8

Date: 2015-08-24; view: 417; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |