Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Тема 4.1. Понятие денег и денежной массы

Наряду с рынком товаров и услуг в национальной экономике функционирует рынок денег, на котором происходит процесс аккумулирования денежных средств в финансовой системе, и действует механизм распределения их между собственниками и заемщиками ссудного капитала. Аналогично товарному рынку на рынке денег также достигается равновесие между спросом и предложением денег, что приводит к стабилизации экономической ситуации в стране.

Само понятие денег в экономической литературе трактуется неоднозначно и имеет несколько толкований. Основные из них представлены ниже на схеме на рис. 4.1.

| Д Е Н Ь Г И | - совокупность финансовых активов, которыми люди регулярно пользуются для приобретения товаров и услуг у других экономических агентов |

| - особый товар, выполняющий роль всеобщего эквивалента при обмене товарами и услугами | |

| - макроэкономическая категория, посредством которой осуществляется анализ инфляционных процессов, и согласованности функционирования товарного и денежного рынков | |

| - специфический вид имущества, не приносящий дохода при стабильном уровне цен |

Рис. 4.1. Различные определения понятия «деньги»

В национальной экономике деньги выполняют четыре основные функции: меры стоимости (или средства счета), средства обращения, средства платежа и средства накопления (или сохранения ценности).

Рассмотрим эти функции более подробно.

Деньги (Д) как средство обращения используются для оплаты товара (Т) или услуги, т.е. деньги выступают в качестве посредника при совершении сделок:

Т – Д – Т

Альтернативой денежного обращения выступает бартер, предполагающий обмен товара на товар без участия денег в торговой операции:

Т – Т

Причинами использования бартера могут служить инфляция, несовершенство банковских расчетов, несовершенство налоговой системы, нехватка денег в экономике и др. Отметим, что обычно использование бартерных операций характерно для развивающихся стран мира.

Деньги как средство платежа выступают при совершении сделок в кредит или в момент погашения другого долгового обязательства (к примеру, при оплате коммунальных платежей, погашении задолженности по заработной плате, уплате налогов). Все эти операции могут производиться за наличный или безналичный расчет.

В соответствии с вышесказанным можно выделить три способа осуществления платежей в национальной экономике:

1) путем передачи денежных знаков;

2) посредством записей на банковских счетах;

3) документами, удостоверяющими задолженность одного лица другому

Деньги как мера стоимости используются для определения и сравнения цен на разные товары и услуги. В качестве выполнения данной функции деньги служат общим индикатором, показывающим ценность того или иного товара.

Деньги как средство накопления используются экономическими агентами для переноса покупательской способности из настоящего в будущее, т.е. часть своего имущества (богатства) люди хранят в денежной форме.

Однако в условиях инфляции деньги теряют свою привлекательность как к средству накопления. Поэтому для сохранения богатства помимо денег могут использоваться и другие активы:

- ценные бумаги (акции и облигации);

- недвижимость;

- антиквариат.

Для определения степени легкости, с которой любая другая форма имущества может быть превращена в средство обращения и накопления, экономисты используют понятие ликвидности.

Ликвидность представляет собой свойство денег, характеризующее способность быстро конвертироваться в другие виды активов.

Деньги являются самым ликвидным активом. Однако, как уже отмечалось выше, в условиях инфляции они быстро теряют свою покупательную способность и не способны как акции и облигации приносить своим владельцам дополнительный доход.

Поэтому экономические агенты стараются осуществлять свои сбережения в нескольких формах, т.е. формировать «портфель» активов. Такой подход к теории денег получил название портфельного и составляет основу современной денежной теории.

При рассмотрении сущности денег необходимо выделить их основные виды.

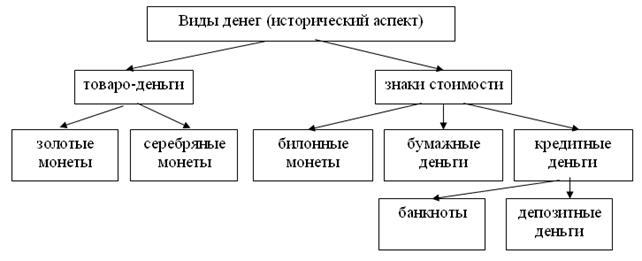

При историческом аспекте рассмотрения различных видов денег можно выделить: товаро-деньги и знаки стоимости, которые использовались в различные периоды развития общества в отдельных сферах денежного обращения. Денежное обращение представляет движение денег при выполнении ими своих функций. Подробная классификация видов денег по историческому признаку показана на рис. 4.2.

Товаро-деньги – это деньги, у которых номинальная стоимость соответствует реальной.

Рис. 4.2. Виды денег: исторический аспект

Знаки стоимости – это деньги, номинальная стоимость которых выше реальной, т.е. стоимости затраченного на их производство соответствующего объема ресурсов.

Причины переходы к знакам стоимости заключаются в том, что в процессе выполнения деньгами функций средства обращения монеты из драгоценных металлов снашивались и подвергались порче. Поэтому их реальное весовое содержание отклонялось от номинального, т.е. обозначенного на них. Подобная ситуация создавала возможность для замены товаро-денег знаками стоимости.

Среди знаков стоимости выделяют:

1. Билонные монеты – монеты, изготовленные из дешевых металлов, например меди или алюминия.

2. Бумажные деньги – это знаки стоимости, выпускаемые государством для покрытия дефицита государственного бюджета. К бумажным деньгам, прежде всего, относятся казначейские билеты, выпускаемые государственным казначейством, ведающим кассовым исполнением государственного бюджета.

Разность между номинальной стоимостью и стоимостью выпуска бумажных денег (расходов на бумагу, их печать) образуют эмиссионный доход казны.

Современные бумажные деньги неразменны на золото и наделены государственным принудительным курсом.

3. Кредитные деньги – это собирательное понятие, объединяющее различные виды денег, которые возникают на основе кредитных операций.

Сходство бумажных и кредитных денег заключается в том, что и те, и другие являются знаками стоимости. Основным различием является то, что кредитные деньги одновременно представляют собой кредитные документы.

Традиционно различают следующие виды кредитных денег:

§ банкноты;

§ депозитные деньги.

Банкнота представляет собой бессрочное долговое обязательство Центрального банка страны, признаваемое законным платежным средством на всей территории отдельно взятого государства. Банкноты являются платежным средством с принудительно установленным государственным курсом, т.е. являются национальными деньгами.

Классические банкноты выпускались на определенный срок под учет векселей и золотого обеспечения. Вплоть до 1933 г. они были разменны на золото.

Современные банкноты превратились в декретированные деньги. Они неразменны на золото и выпускаются в обращение, главным образом, для кредитования правительства. Поэтому банкноты обеспечены только доверием своих граждан к национальной валюте и правительству.

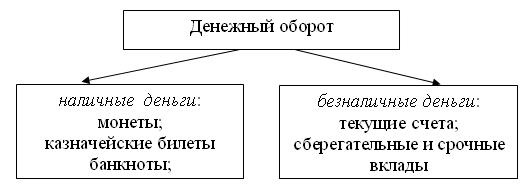

Депозитные (безналичные) деньги представляют собой записи на счетах Центрального банка и в системе коммерческих банков, соответствующие вкладам, открытым кредитным линиям и остаткам на них. Другими словами сумма безналичных денег определяется величиной депозитов предприятий и населения на счетах коммерческих банков.

Безналичными деньгами считаются:

- текущие счета (вклады до востребования), предназначенные для обслуживания текущих расчетов посредством чека и электронных средств платежа. Вклады до востребования представляют собой средства, которые могут быть востребованы в любой момент, поэтому по таким вкладам выплачивается достаточно низкий процент;

- сберегательные и срочные вклады – средства, которые не могут быть мгновенно использованы в обороте. Срочные вклады могут быть двух видов: собственно срочные вклады и с предварительным уведомлением о снятии средств. Собственно срочные вклады возвращаются владельцу в заранее установленный срок, до того момента они не могут быть сняты с банковского счета.

Таким образом, денежный оборот, возникающий при денежном обращении, состоит из двух частей (см. рис. 4.3):

Рис.4.3. Наличные и безналичные деньги в системе денежного обращения

Следует различать также понятие денежной массы, под которой понимаются активы, участвующие в трансакциях и кредитных операциях. Другими словами денежная масса представляет собой совокупность покупательных, платежных и накопительных средств, обслуживающих экономические связи и принадлежащих физическим, юридическим лицам и государству. Причем эти активы выступают в виде агрегированной (совокупной) денежной массы и имеют различную ликвидность. Данные активы носят название агрегатов денежной массы. Принцип агрегирования состоит в том, что к существующей денежной массе добавляются последующие суммы. Состав и количество используемых денежных агрегатов различаются по странам и определяются уровнем развития, характером денежного рынка и особенностями денежно-кредитной политики. К примеру, в Великобритании используется восемь денежных агрегатов, в США – четыре.

Центральный банк России выделяет четыре денежных агрегата – М0, М1, М2 и М3, соответствующие четырем степеням ликвидности ее компонентов:

М0 = наличные деньги;

М1 = М0 + текущие счета (депозиты до востребования);

М2 = М1 + сберегательные и срочные вклады;

М3 = М2 + крупные депозиты с фиксированным сроком.

К крупным депозитам относятся депозитные сертификаты банков и облигации государственного займа.

В некоторых развитых странах используется дополнительный агрегат L:

L = М3 + казначейские сберегательные облигации, краткосрочные государственные обязательства, коммерческие бумаги.

В макроэкономическом анализе чаще всего используются агрегаты М1 и М2. «Настоящими» деньгами или деньгами в узком смысле признается агрегат М1. Остальные агрегаты характеризуются как «квазиденьги» («почти деньги»).

При анализе денежной массы определенное значение имеет доля наличных денег в ее структуре ( ). В странах с развитой экономикой

). В странах с развитой экономикой  < 10% и составляет в среднем 6-7%. Возрастание доли наличных денег в общей массе служит косвенным свидетельством увеличения доли теневой экономики, так как характеризует возможность совершать сделки без государственного учета.

< 10% и составляет в среднем 6-7%. Возрастание доли наличных денег в общей массе служит косвенным свидетельством увеличения доли теневой экономики, так как характеризует возможность совершать сделки без государственного учета.

С точки зрения влияния денег и денежных агрегатов на рыночное равновесие на денежном рынке отметим, что денежные агрегаты выступают ориентирами при разработке финансовой политики государства и регулировании предложения денег.

Для объяснения механизма рыночного равновесия на денежном рынке необходимо выявить сущность и основные особенности формирования спроса и предложения денег.

Date: 2015-08-15; view: 432; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |