Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

ГЛАВА II. Движение цен на рынке происходит зигзагообразно

КОРРЕКЦИИ (RETRACEMENTS)

Движение цен на рынке происходит зигзагообразно. Часто цены начинают двигаться в направлении, противоположном господствующей тенденции. И в этом движении спады сменяются подъемами. Задача аналитика состоит в том, чтобы предсказать величину и протяженность во времени таких ценовых движений. Однако все существующие методики прогнозирования уровней коррекции грешат неточностью и применяются бессистемно. Почти не уделяется внимания выбору точек, необходимых для расчета уровней поддержки и сопротивления. Методом проб и ошибок я научился отбирать наиболее подходящие критические ценовые точки и коэффициенты, которые можно успешно применять для анализа любого рынка. Вместо гадания на кофейной гуще я предлагаю объективный метод, позволяющий автоматически прогнозировать уровни коррекции. Далее действие этого метода объясняется на большом количестве конкретных примеров.

Выбор точек и коэффициентов коррекции (retracement ratios)

Летом 1973 года один из моих руководителей произнес убедительную речь, в которой предсказал быстрый корректирующий подъем на фондовом рынке и его завершение к началу осени. На вопрос, какой именно уровень подъема он прогнозирует, руководитель ответил, что ожидает примерно 3/8 или 5/8 от предыдущего спада. Более точного ответа он дать не смог. На вопрос, откуда появились эти числа, мой коллега бойко ответил, что большинство корректирующих подъемов на медвежьем рынке "выдыхается", как правило, на этих уровнях. Еще он вспомнил, что подобные соотношения встретились ему в одном из биржевых бюллетеней и что, если я хочу подробнее узнать о происхождении этих коэффициентов и их скрытом смысле, мне лучше всего обратиться к автору. Так я и поступил. Автор сослался на некоего рыночного аналитика по имени Р. Н. Эллиот и его статью в журнале "Файнэншл Уорлд", напечатанную много лет тому назад. Я немедленно разыскал ее в архивах библиотеки. Статья, посвященная числам Фибоначчи, оказалась не просто захватывающей, но и информативной. К сожалению, в ней не было ответов на многие важные вопросы, и я начал скрупулезно исследовать динамику цен, чтобы выявить точные, объективные методы расчета уровней коррекции. Я стремился сделать эту процедуру полностью механической, чтобы в дальнейшем использовать ее для анализа любого рынка. Результаты моих изысканий изложены ниже.

Я не буду утомлять читателя длинными пассажами о числах Фибоначчи, лежащих в основе окружающего нас мира, а просто сошлюсь на многочисленные учебники и статьи, посвященные описанию этой числовой последовательности и так называемого золотого сечения. Я лишь еще раз подчеркну важность числовой последовательности Фибоначчи, включающей в себя следующие числа: 1, 2, 3, 5, 8, 13, 21, 34, 55 — и т. д. Каждое последующее число ряда получается путем сложения двух предыдущих чисел. По мере роста номера числа в последовательности отношение предшествующего числа к последующему приближается к 0,618, а отношение последующего числа к предшествующему стремится к 1,618. Такая особенность присуща только членам данной последовательности.

Я довольно часто пользуюсь этими соотношениями в своем анализе. В частности, при расчете уровней коррекции я использую соотношение 0,618, ставшее как бы "родоначальником" всех коэффициентов коррекции. Думаю, что я также первым применил коэффициент 0,382 (то есть 1,00 — 0,618) еще в начале семидесятых годов. Коэффициенты коррекции возрастают от 0,382 и 0,618 до единицы, или "магнитной цены" (не 1,00, как многие полагают, а цены закрытия в день ценового максимума или минимума, в зависимости от того, куда направлена коррекция, — вверх или вниз). После полной коррекции до "магнитной цены" (magnet price) цены продолжают двигаться до уровней 1,382, 1,618 и 2,236 (то есть 1,618 + 0,618) и, в случае если на рынке устанавливается рекордный максимум, далее до уровней, равных значению абсолютного ценового максимума, помноженному на коэффициенты 0,618 и 0,382. Возможные уровни коррекции последовательно перечислены в таблице 2.1.

Таблица 2.1 Коэффициенты коррекции

0,382

0,618

"Магнитная цена" (цена закрытия в день максимума или минимума)

1,382

1,618

2,236

2,618

3,618

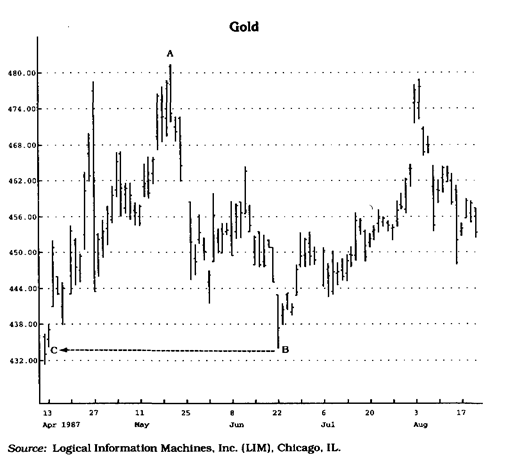

Хотя указанные коэффициенты необходимы для расчета длины коррекции, не менее важным является выбор исходных ценовых точек. Для большинства аналитиков это непростая задача. Разработанная мной методика поиска таких точек сводится к следующему. Предположим, что недавно был зафиксирован новый ценовой минимум. Чтобы найти исходные точки для расчета ценовых ориентиров коррекции, мысленно проведем горизонтальную линию влево от этой точки до дня, когда был зафиксирован более низкий ценовой минимум (см. рис. 2.1).

Рис. 2.1 Определив ценовой минимум В, найдите слева на графике ближайший к нему день, когда минимальная цена была ниже, чем минимальная цена в день В (точка Q. Максимальная цена между этими двумя точками (А) является критической ценой. Это важный исходный ценовой уровень для расчета корректирующего подъема вверх. Чтобы определить возможные уровни коррекции вверх, найдите разность между ценами в точках А и В и умножьте ее на коэффициенты коррекции. Обратите внимание, что цены столкнулись со значительным препятствием на уровне цены закрытия в точке А, а не на уровне внутридневного максимума этого дня (см. далее обоснование "магнитной цены" и рис. 2.5).

Далее определим "критическую цену" — максимальную цену между этими двумя точками. Вычитая из "критической цены" ценовое значение последнего минимума, можно рассчитать возможные уровни коррекции (см. рис. 2.1). Чтобы установить уровни коррекции на основании ценового пика, используем обратную процедуру. Мысленно проведем прямую линию справа налево от последнего ценового пика до дня, когда был зафиксирован более высокий максимум (см. рис. 2.2).

Рис. 2.2 Чтобы вычислить уровни коррекции вниз, надо мысленно провести справа налево горизонтальную линию от точки В до дня, когда максимальная цена была выше, чем в день В (точка Q. Минимальная цена между этими двумя точками (А) является критической ценой и ключевым уровнем для расчета величины коррекции вниз. Определив разность между ценами в точках А и В и помножив ее на коэффициенты коррекции, получим возможные уровни коррекции вниз.

Определим "критическую цену" — минимальную цену между этими точками. Вычитая ее из значения последнего ценового максимума, можно рассчитать возможные уровни коррекции (см. рис. 2.2). Описанный метод, во-первых, значительно упрощает расчет уровней коррекции, а, во-вторых, является четким, универсальным и исключает неверное толкование.

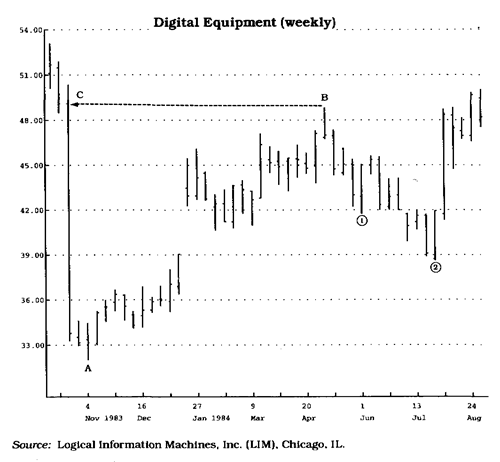

Опыт показывает, что если правильно определена критическая ценовая точка, то первоначальные уровни коррекции в 0,382 и 0,618 можно предсказать с высокой степенью точности (см. рис. 2.3 и 2.4).

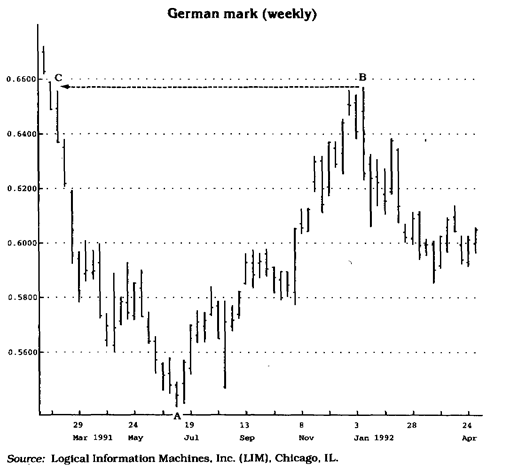

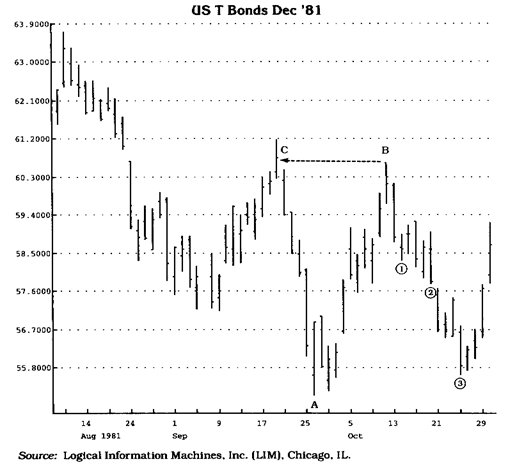

Рис. 2.3 Определив минимальную цену между точками В и С — последним максимумом (В) и днем, когда был зафиксирован более высокий максимум (Q — можно рассчитать уровни коррекции вниз. На графике отмечены уровни I и 2, соответствующие коррекциям в 0,382 и 0,618 предыдущего движения цен от точки А до точки В.

Рис. 2.4 Определив максимальную цену между точками В и С — последним минимумом (В) и днем, когда был зафиксирован более низкий минимум (О — можно рассчитать уровни коррекции вверх. На графике отмечены уровни 1 и 2, соответствующие коррекциям в 0,382 и 0,618 предыдущего движения цен от точки А до точки В.

Однако, даже если выбраны правильные исходные точки (пусть случайно), а цена превзошла уровни как в 0,382, так и в 0,618, неверно было бы считать, что следующим ориентиром является ценовой максимум в день регистрации критической цены (в случае повышения цен) или ценовой минимум в день регистрации критической цены (при движении рынка вниз). Это распространенное заблуждение всегда являлось ловушкой для трейдеров, плохо разбирающихся в природе коррекции (см. рис. 2.5).

Рис. 2.5 Обратите внимание, как цена опустилась до первого и второго уровней коррекции и, в конце концов, вошла в диапазон цен дня с минимальной внутридневной ценой, преодолев уровень цены закрытия этого дня. Сколько трейдеров ожидали проверки ценами уровня минимальной цены в точке А и обманулись? Ключ к разгадке — "магнитная цена" — цена закрытия в день с ценовым минимумом.

Исследуя коррекцию, я много лет назад открыл более важный уровень, который служит уровнем поддержки или сопротивления. Я назвал этот ценовой уровень "магнитной ценой". Признайтесь, что вы и сами не раз попадались в подобную ловушку. Ожидая прорыва в критической точке (будь то ценовой максимум или ценовой минимум), вы с трепетом наблюдали, как цены останавливались и начинали двигаться в противоположном направлении как раз в тот момент, когда вы собирались открыть или закрыть позицию. Или, наоборот, вы ожидали, что уровень поддержки установится на внутридневном минимуме, а уровень сопротивления на внутридневном максимуме, но цены "проскакивают" через критическую точку и быстро приближаются к уровню с коэффициентом 1,382. Как правило, такие резкие скачки цен происходят именно тогда, когда их никто не ждет.

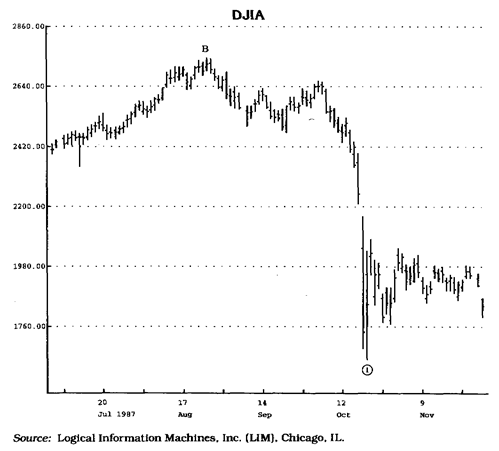

Следует отметить, что существуют и исключения из описанных выше правил определения величины коррекции. Опыт подсказывает, что приведенные примеры характерны для ситуаций, когда цены колеблются в определенном торговом коридоре (trading range). Если цены поднимаются до рекордных значений, выбор критической точки (ценового минимума) становится невозможным, поскольку слева на графике нет ни одного ценового пика. В таких случаях я обычно умножаю максимальную цену на коэффициенты 0,618 и 0,382. В этой связи мне вспоминаются два случая. Первый — это когда я предсказал обвал на фондовом рынке в 1987 году, выступая перед группой биржевиков в Нью-Йорке. В то время августовский ценовой максимум промышленного индекса Доу-Джонса составлял примерно 2747, что являлось рекордным показателем. Умножив это значение на коэффициент 0,618, я смог рассчитать уровень поддержки (коррекции), который составил примерно 1697 (см. рис. 2.6а).

Рис. 2.6(а) В данном случае мы не сможем провести воображаемую линию от точки В до ближайшего слева ценового пика, чтобы определить исходный ценовой минимум менаду ними. Причина s том, что цена ранее не поднималась выше точки В. В таких исключительных случаях нижний ценовой ориентир рассчитывается следующим образом: абсолютный ценовой максимум умножается на коэффициенты 0,618 и 0,382. В данном случае цена остановилась на уровне поддержки 1, что примерно соответствует коэффициенту 0,618, умноженному на абсолютный ценовой максимум.

Я представил эти данные своим слушателям, указав, что цены в результате коррекции опустятся до этой отметки. Кроме того, на основании прорыва TD-линии я рассчитал ценовой ориентир, который оказался равен 1650 (см. главу I, посвященную линиям тренда). Просто удивительно, как оба результата подкрепляли друг друга, придавая достоверность моему прогнозу, хотя оба были получены с помощью чисто механических, вполне объективных процедур.

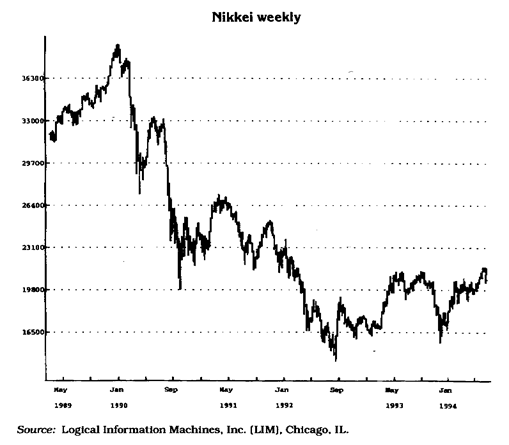

Другой случай, когда я успешно применил свою методику расчета уровней коррекции — это мой прогноз динамики индекса Никкей, сделанный после того, как в он достиг рекордной отметки 38957. В то время по приглашению крупного брокерского дома я посетил Японию с лекциями о перспективах развития ряда японских рынков. Естественно, речь зашла и о фондовом рынке. В этот период был зафиксирован рекордный максимум индекса Никкей, поэтому определить критическую точку (минимум) было невозможно. Как показано на рисунке 2.6b, нижний ценовой ориентир, точно рассчитанный с помощью моего метода, составил менее 15000. Тогда мой прогноз был встречен скептически. Но когда цена действительно достигла этого нижнего ориентира, мой метод сразу зауважали.

Рис. 2.6(b) Использование методики Демарка для прогнозирования нижнего ценового ориентира.

TD-дуги коррекции (TD Retracement Arcs)

Еще один метод, который я разработал для прогнозирования уровней коррекции, учитывает как фактор цены, так и фактор времени. В литературе я не встречал ничего подобного. Его основное отличие от других подходов, устанавливающих единственный ценовой ориентир коррекции, состоит в том, что мой метод позволяет рассчитывать "плавающий" ценовой ориентир, который корректируется с течением времени. В частности, такой ценовой ориентир меняется каждый день, причем соответствующие ценовые значения располагаются по дуге.

Дуга строится следующим способом: критическая цена соединяется прямой линией с последним ценовым минимумом или максимумом — в зависимости от того, что ожидается: подъем или падение цен. На линии отмечаются точки в 0,382 и в 0,618, и через них проводится дуга с центром в точке последнего ценового минимума или максимума. Края дуги простираются в будущее от этих точек. Построенная дуга и отмечает границы коррекции (см. рис. 2.7 и 2.8).

Если цена опускается ниже или поднимается выше опорной точки, вычерчиваются новые дуги.

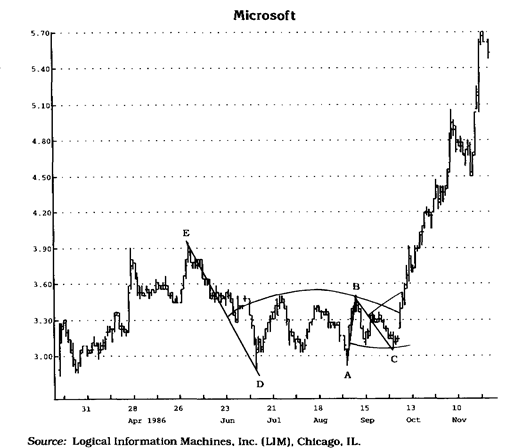

Рис. 2.7 Этот уникальный подход учитывает как фактор цены, так и фактор времени. Точки отсчета определяются как обычно, затем они соединяются прямой линией и на этой линии откладываются уровни коррекции с коэффициентами 0,382 и 0,618, а также магнитная цена. Затем из центра в точке В слева направо вычерчивается дуга. Как только цена закрытия оказывается выше дуги, цены начинают двигаться к следующему дугообразному уровню коррекции.

Рис. 2.8 Обратите внимание, сколько дуг построено на основе линий В-А, С-В и D-E. Дуга, построенная на основе линии В-А, "замещается" противоположной дугой, определяемой точками С и В, а прорыв последней вверх подтверждается аналогичным прорывом более крупной TD-дуги коррекции D-E.

Квалификаторы коррекции (Retracement Qualifiers)

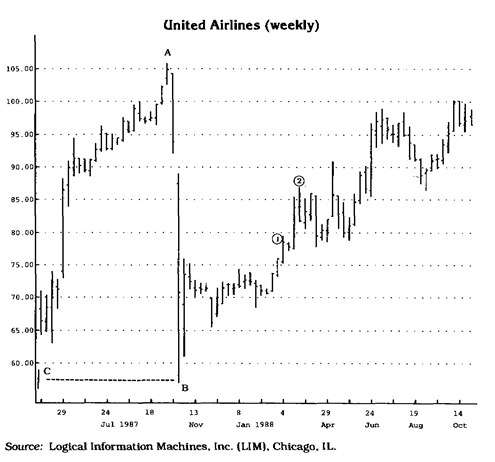

Важной составной частью моей концепции TD-линий являются TD-квалификаторы прорыва (см. главу 1, посвященную линиям тренда). Это своего рода фильтры, которые позволяют определить истинность или ложность внутридневного прорыва. Точно так же можно оценивать движение цен за пределы уровней коррекции в 0,382 и 0,618. Для этой цели прекрасно подходят описанные ранее TD-квалификаторы прорыва. Однако в соответствии с темой данного раздела я буду называть их TD-квалификаторами коррекции 1, 2 и 3. Здесь стоит еще раз повторить их определения. В частности, условием для TD-квалификатора I является понижение цены закрытия в день перед ценовым прорывом уровня коррекции вверх. В этом случае ожидается продолжение роста цен и рекомендуется выход на рынок в день прорыва (см. рис. 2.9).

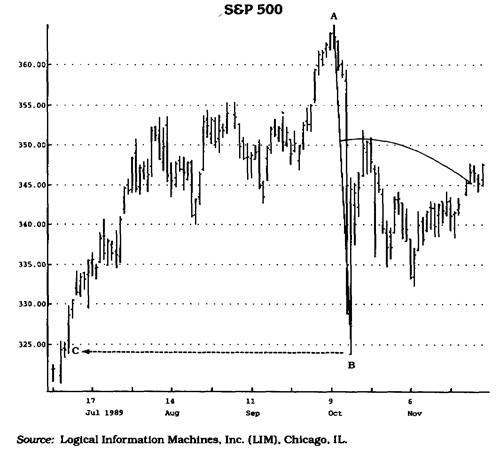

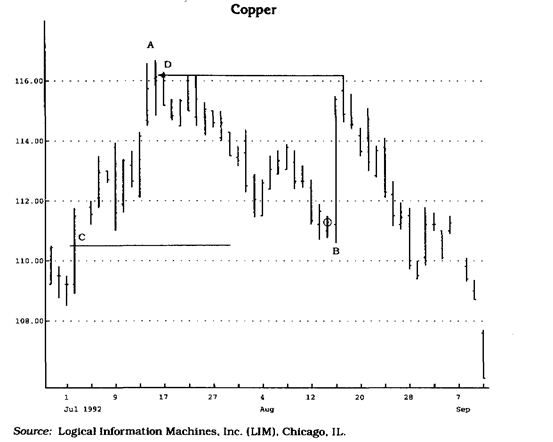

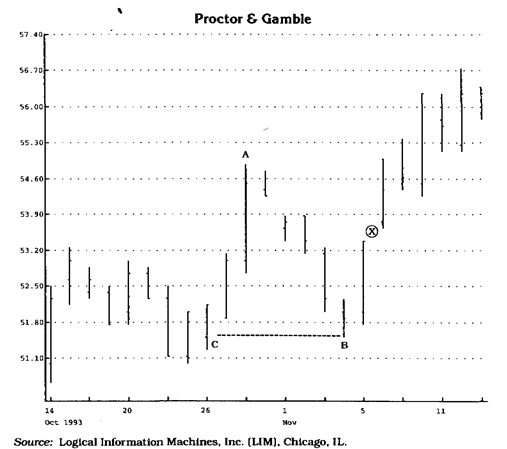

Рис. 2.9 Цена закрытия в день перед регистрацией точки В понизилась (обведена кружком). Это удовлетворяет требованиям TD-квалификатора коррекции 1, указывает на состояние перепроданности рынка, улучшает перспективы открытия позиции в течение дня и позволяет успешно вести торговлю вплоть до достижения ценами уровней коррекции. В данном случае уровни коррекции в 0,382 и 0,618 были достигнуты в один и тот же день. Движение цен в последующий день продолжалось до магнитной цены (D) — цены закрытия в точке А, — но не достигло, вопреки ожиданиям большинства трейдеров, дневного максимума в точке А.

И, наоборот, если в случае ценового прорыва уровня коррекции вниз цена закрытия в день перед прорывом повысилась, ожидается дальнейшее понижение цен. В этом случае также рекомендуется выйти на рынок в день прорыва (см. рис. 2.10).

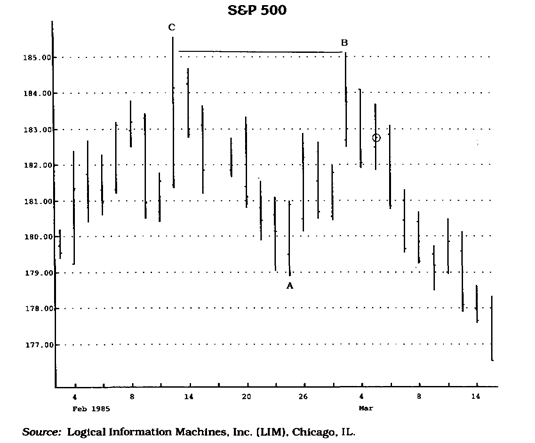

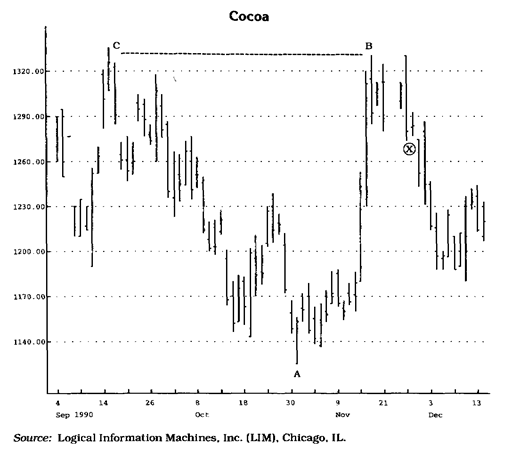

Рис. 2.10 Цена закрытия перед достижением ценами уровня коррекции в 0,618 повысилась (обведена кружком), что свидетельствует об истинности коррекции и делает целесообразным выход на рынок в течение дня. Выполнены условия TD-квалификатора коррекции 1.

Если в обоих случаях не выполняется условие данного квалификатора, значительно возрастает вероятность того, что при достижении уровня коррекции цены не продолжат расти (падать), а начнут двигаться в противоположном направлении. Можно оценить ситуацию и с помощью TD-квалификатора 2. В этом случае ценовой прорыв уровня коррекции вверх (вниз) считается истинным, если цена в момент открытия оказывается выше (ниже) уровня коррекции (см. рис. 2.11 и 2.12).

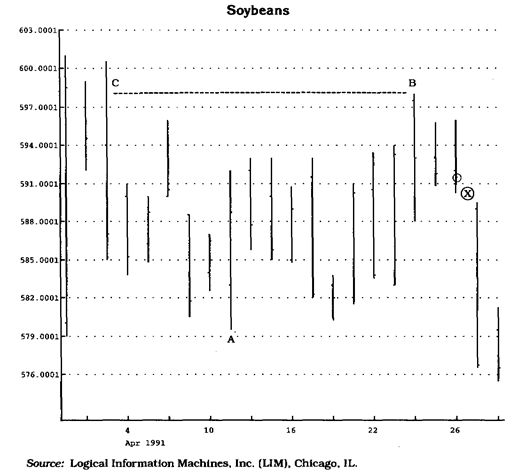

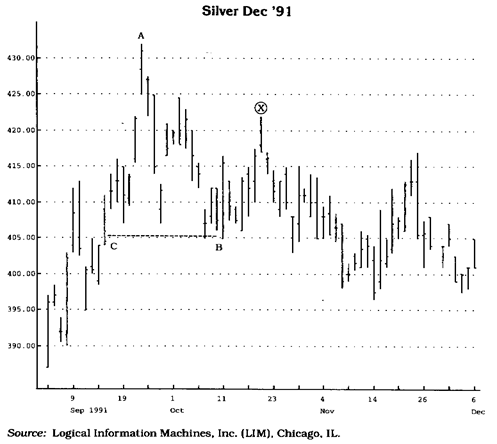

Рис. 2.11 Обратите внимание на резкий скачок цены открытия с разрывом вниз 00, ниже уровня коррекции в 0,382. Это выполняет условия TD-квалификаггора коррекции 2, причем тот факт, что накануне цена закрытия понизилась (обведена кружком), уже не имеет значения.

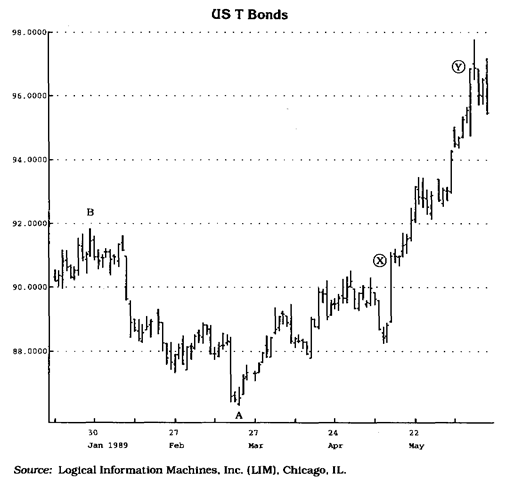

Рис. 2.12 Цена резко поднялась выше уровня коррекции в 0,618 с разрывом, выполнив тем самым условия для ТО-квалификатора коррекции 2.

Это свидетельствует о значительном потенциале текущего ценового движения и его безусловном продолжении. В такой ситуации рекомендуется выход на рынок. В технический инструментарий аналитика можно включить и TD-квалифика-тор 3- Как и TD-квалификатор 1, он также основан на понятии перекупленности/перепроданности рынка, но здесь используется иной подход. В частности, в день накануне прорыва рассчитывается величина спроса или предложения. Величина предложения рассчитывается следующим образом: разность между максимальной ценой и ценой закрытия накануне прорыва вычитается из цены закрытия того же дня. Величина спроса рассчитывается с помощью обратной процедуры: разность между ценой закрытия и минимальной ценой накануне прорыва прибавляется к цене закрытия того же дня (см. рис. 2.13 и 2.14).

Рис. 2.13 Определите разность между максимальной ценой накануне прорыва уровня коррекции (или ценой закрытия в предыдущий день, если она выше) и ценой закрытия в тот же день, вычтите ее из этой же цены закрытия и сравните результат со значением уровня коррекции. Эта процедура позволит определить, будет ли цена опускаться до следующего уровня коррекции или начнет повышаться. Если уровень коррекции ниже полученной величины, то следует ожидать дальнейшего понижения цен; если уровень коррекции выше полученной величины, цена, вероятнее всего, начнет повышаться. В данном случае разность между максимальной ценой и ценой закрытия в день перед достижением ценами уровня коррекции Х выше точки в 0,382. Следовательно, падение цен продолжилось. Выполнены условия TD-квалификатора 3.

Рис. 2.14 Ценам не удалось преодолеть уровень коррекции, поскольку величина спроса (разность между ценой закрытия и минимальной ценой накануне прорыва, прибавленная к цене закрытия того же дня) была выше уровня коррекции.

Выше мы показали, что об истинности ценового прорыва TD-линии можно судить по тому, находится ли эта линия ниже величины предложения или выше величины спроса в предыдущий день. Точно такой же подход применяется и в оценке прорывов уровней коррекции. В тех исключительных случаях, когда одновременно происходит прорыв и TD-линии, и уровня коррекции, удовлетворяющий требованиям TD-квалификаторов, значимость этого прорыва, равно как и вероятность успешной сделки, существенно возрастает.

Как показано в таблице 2.1, существует ряд уровней коррекции: когда цены преодолевают один из уровней, они, как правило, начинают двигаться к следующему. Однако может возникнуть ситуация (она не обсуждалась выше), которая может потребовать выделения промежуточных уровней коррекции. Предположим, цены преодолели некоторый уровень коррекции и выполнены условия для одного из TD-квалификаторов коррекции, но в силу определенных обстоятельств цена закрытия не смогла удержаться за пределами уровня коррекции. Если при данных условиях цене закрытия все же удается преодолеть уровень цены закрытия предыдущего дня, нужно ввести небольшую поправку в расчеты следующего уровня коррекции. Им будет не следующий уровень, который указан в таблице 2.1, а тот, что соответствует половине расстояния до следующего уровня. Например, если цены превысили уровень коррекции в 0,382 и этот ценовой прорыв оценивается как истинный, но цена закрытия, хотя и выше, чем накануне, но ниже уровня коррекции в 0,382, следующим уровнем коррекции будет, скорее всего, не 0,618, а уровень, составляющий примерно 50% расстояния до него. Более того, если и на уровне в 0,618 создадутся все предпосылки истинного ценового прорыва и только цена закрытия окажется ниже него, следующим уровнем коррекции будет половина расстояния от уровня в 0,618 до критической или магнитной цены (в зависимости от того, какая из них ниже). Та же самая процедура, только наоборот, повторяется в случае понижения цен.

И, наконец, еще один подход к расчету уровней коррекции предполагает учет как фактора времени, так и фактора цены (как и TD-дуги коррекции). Правда, в отличие от упомянутого, данный подход использует своеобразный "счетчик", который определяет, сколько времени потребуется ценам для прорыва того или иного уровня коррекции. Например, время завершения коррекции рассчитывается следующим образом: определяется количество дней, за которое цены прошли от максимума до минимума, и эта величина умножается на 0,318. Тот же поход применяется к большим коррекциям, например, в 0,618.

В середине семидесятых годов, чтобы упростить расчеты ценовых коррекций, я приобрел пропорциональный делитель (proportional divider). С тех пор я и мои коллеги-аналитики частенько прибегаем к услугам этого прибора. Если вы постоянно работаете с графиками и вам нужно быстро определять уровни коррекции, настоятельно советую приобрести его.

Таким образом, выше мы определили параметры для объективного расчета и оценки истинности уровней коррекции. Основное преимущество предложенного подхода как раз и заключается в его объективности. Мой метод полностью исключает субъективизм, предвзятость и ложные посылки.

Понятия строго определены, правила четко сформулированы, просты в применении и однозначно интерпретируются.

Коэффициенты тенденции™ (Trend Factors™)

Одно из любимых занятий как трейдеров, так и инвесторов — рассуждения о природе финансовых рынков. Однако многие из них на самом деле весьма смутно представляют себе, например, в чем заключается разница между такими важными понятиями, как длительность и степень ценовой тенденции. Самые распространенные термины, используемые для описания тенденции, — краткосрочная, среднесрочная (промежуточная) и долгосрочная. Держу пари, что большинство аналитиков (если не все) определяют эти понятия как временные. Хотя временной интервал может несколько варьироваться, как правило, считается, что краткосрочная тенденция длится менее месяца, среднесрочная — от одного до шести месяцев, долгосрочная — более шести месяцев. Может быть, такие определения и были справедливы до восьмидесятых годов, но с тех пор, в связи с ростом нестабильности финансовых рынков, они явно устарели. Те изменения цен, на которые раньше уходили недели или месяцы, сегодня происходят за считанные дни и даже часы. В связи с ростом ликвидности рынков, скорости распространения информации, под влиянием стадного инстинкта управляющих инвестиционными фондами, а также многих других факторов эти временные рамки продолжают сужаться. Вот почему я буду использовать термины "краткосрочный", "среднесрочный" и "долгосрочный" не по отношению к временным интервалам, а применительно к процентной величине изменения цен.

Например, движение цен менее, чем на 5% — краткосрочное, от 5% до 15% — среднесрочное, более, чем на 15% — долгосрочное. Эти определения не зависят от времени, в течение которого данное движение цен происходит. Много лет назад я разработал специальную методику, которой пользуюсь для прогнозирования начала рыночных тенденций протяженностью от среднесрочных до долгосрочных. Данная методика основывается на наборе особых коэффициентов, которые я называю "коэффициентами тенденции™".

Еще в начале семидесятых годов я обнаружил интересную особенность, превалирующую на самых разных рынках: уровни поддержки и сопротивления устанавливаются в ценовых интервалах, соответствующих процентным уровням коррекции от предшествующих ценовых пиков и впадин. Например, уровни сопротивления определяются следующим образом: значение последнего ценового минимума последовательно умножается на ряд заданных коэффициентов. А уровни поддержки рассчитываются умножением значения последнего ценового пика на коэффициенты, обратные тем, что используются для расчета уровней сопротивления. Методом проб и ошибок мне удалось подобрать значения коэффициентов, приближенные к идеальным. Я сформулировал требования, которым должны отвечать ценовые точки отсчета (ценовые минимумы и максимумы), поскольку адекватные критерии отбора таких ценовых точек отсчета играют решающую роль в определении рыночной тенденции и прогнозировании движения цен.

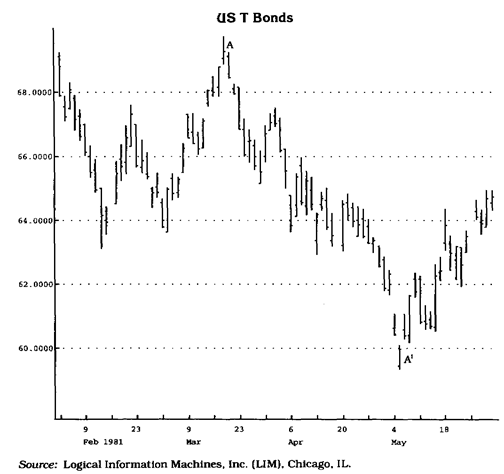

Сначала определим, что такое исходный ценовой минимум. Поскольку минимальным коэффициентом тенденции является 0,0556, исходный ценовой минимум фиксируется тогда, когда цена опустилась до значения, составляющего не более 0,9444 от цены закрытия в день с исходным ценовым максимумом (см. рис. 2.15).

Рис. 2.15 От точки В до точки А цена опустилась более, чем на 0,0556. Иными словами, ценовое значение в точке А не больше, чем цена в точке В, умноженная на коэффициент 0,9444. Это указывает на то, что точка А является исходным минимумом коэффициента тенденции (Trend Factor low). Цена X находится на уровне в 1,0556, а цена Y — на уровне в 1,112.

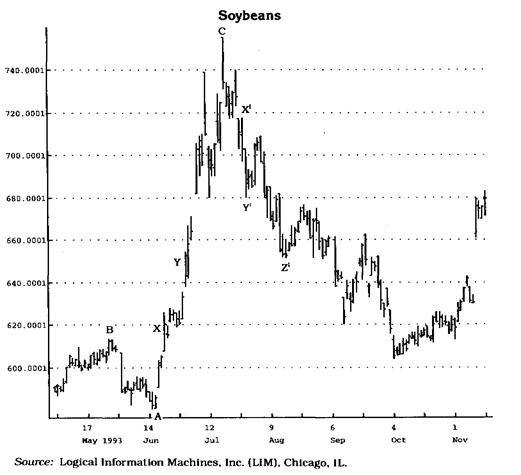

И, наоборот, исходный ценовой максимум фиксируется тогда, когда цена поднялась на минимальный коэффициент тенденции 1,0556 от цены закрытия в день с исходным ценовым минимумом (см. рис. 2.16).

Рис. 2.16 Точка А составляет от точки В не более 0,9444 и поэтому является ценовой точкой отсчета. Ценовые уровни Х и Y соответствуют ценовым ориентирам коэффициентов тенденции в 1,0556 и 1,112. Точка С является исходным ценовым максимумом коэффициента тенденции, поскольку от точки А цена поднялась более, чем на 1,0556. X', Y' и Z' — ценовые ориеетиры коэффициентов тенденции.

Как вы видите, отбор исходных ценовых точек не представляет особой сложности. Но, прежде чем углубляться в детали, мне хотелось бы подробней познакомить читателя с понятием "коэффициентов тенденции™".

В движении цен существуют определенные критические моменты: если это движение является достаточно мощным и цена закрытия преодолевает ключевой уровень поддержки или сопротивления, она начинает двигаться к следующему критическому уровню. Сам рынок "узаконивает" эти движения цен. Когда цена прорывает указанные критические уровни, внимательный трейдер улавливает соответствующие рыночные сигналы и может извлечь из этого немалую выгоду. Этот феномен показан на рисунках 2.15 и 2.16. Как уже говорилось выше, важнейшей составной частью моей методики является отбор и оценка истинности точек отсчета, к которым затем и применяются коэффициенты тенденции. Чтобы определить первый уровень сопротивления при движении цен вверх, следует умножить значение цены в исходной точке на коэффициент 1,0556; чтобы определить второй уровень сопротивления, нужно умножить значение цены в исходной точке на коэффициент 1,112 (2 х 0,0556); чтобы найти третий уровень сопротивления, значение цены в исходной точке умножают на 1,14 (2 1/2 х 0,0556). С другой стороны, чтобы определить первый уровень поддержки при движении цен вниз, значение цены в точке отсчета нужно умножить на 0,9444; чтобы определить второй уровень поддержки, следует значение первого уровня (в этом состоит отличие от ситуации, когда цены двигаются вверх) снова умножить на 0,9444; чтобы определить третий уровень поддержки, нужно значение второго уровня умножить на 0,9722 (1/2 между значениями 0,9444 и 1,000).

Еще раз подчеркну: чтобы точно определить уровни поддержки и сопротивления, нужно правильно выбрать ценовую точку отсчета. Мои исследования подтвердили, что исходную ценовую точку помогают определить особые ценовые модели. В частности, если I) цена закрытия в день регистрации исходной точки меньше, чем накануне, и 2) цена закрытия накануне регистрации исходной точки меньше, чем цена закрытия за два дня до ее регистрации, и 3) цена закрытия на следующий день после регистрации исходного ценового минимума больше цены закрытия в день его регистрации, то уровень сопротивления при движении цен вверх и соответствующие ценовые ориентиры следует рассчитывать, умножая значение минимальной цены исходного дня на соответствующие коэффициенты. Если либо цена закрытия в день регистрации точки отсчета, либо цена закрытия за день до него повышались или оставались на прежнем уровне, то в качестве точки отсчета для расчета первого уровня сопротивления берется цена закрытия в исходный день. Единственное исклю чение из данного правила — это, когда минимальная цена сразу после исходного дня превышает цену закрытия исходного дня. В этом случае первый уровень сопротивления определяется так: цена закрытия в следующий после исходного день умножается на коэффициент 1,0556 (см. рис. 2.17).

Рис. 2.17 А и А' — это дни после исходных ценовых минимумов, в которые наблюдаются ценовые разрывы — минимальная цена не пересекает уровень цены закрытия предшествующего дня. Поэтому коэффициенты тенденции умножаются на цены закрытия в эти дни.

Для расчета второго и третьего уровней сопротивления в качестве точки отсчета берется минимальная цена исходного дня.

Если цены падают, то для расчета первого и двух последующих уровней коррекции также необходимо внимательно изучить соотношение цен закрытия. Если цены закрытия в день регистрации исходной ценовой точки и в день накануне повышались, то в качестве точки отсчета для определения первого уровня коррекции используется максимальная цена исходного дня. Для получения второго уровня поддержки следует значение первого уровня умножить на коэффициент 0,9444. Третий уровень поддержки составляет 0,9722 от второго. Если же цены закрытия в исходный день или накануне понижались, то те же самые коэффициенты умножаются на цену закрытия исходного дня. Единственное исключение из данного правила — это, когда максимальная цена сразу после исходного дня оказывается меньше цены закрытия исходного дня. В таком случае первый уровень поддержки определяется так: цена закрытия в следующий после исходного день умножается на коэффициент 0,9444 (см. рис. 2.18)

.

Рис. 2.18 А — это день, когда максимальная цена не пересекает уровень цены закрытия предшествующего дня и, соответственно, образуется ценовой разрыв. Коэффициент тенденции умножается на цену закрытия именно в этот день. А' — исходный ценовой минимум, о чем свидетельствует ценовой разрыв вверх.

Второй и третий уровни поддержки рассчитывают, используя в качестве точки отсчета дневной максимум исходного дня.

Обычно цены легко преодолевают первый уровень, определяемый умножением исходного ценового минимума или максимума на коэффициент тенденции. Однако в тех случаях, когда цена преодолевает намеченный ориентир и закрывается в направлении тенденции, но все-таки не выше или не ниже ориентира, то следующий ценовой ориентир, рассчитываемый с помощью коэффициента тенденции, снижается на 50%. В частности, второй ценовой уровень будет определяться коэффициентами 1,0834 и 0,9722. Эти исключения возникают тогда, когда внутридневные цены подтверждают истинность первого уровня, а цены закрытия — нет.

Правда, существует одно исключение из этого правила. На некоторых фьючерсных рынках (например, валютных) котировки даются в виде десятичных дробей без целой части. В этом случае в коэффициенты тенденции нужно ввести еще один знак: 0.99444 вместо 0,9444 и 1,00556 вместо 1,0556.

За долгое годы работы аналитиком я убедился, что уровни поддержки и сопротивления, рассчитанные с помощью коэффициентов тенденции™, необыкновенно точны (см. рис. 2.18). Очень часто цена приближается к первому уровню или даже преодолевает его в течение дня, а затем останавливается и начинает двигаться в обратном направлении как раз на уровне, рассчитанном с помощью коэффициента тенденции™. И, наоборот, если цена закрытия преодолевает рассчитанный уровень, то рынок обычно продолжает двигаться к следующему уровню. Ключ к успеху — правильный выбор точек отсчета и правильное применение коэффициентов тенденции™. Те же самые фильтры, которые мы подробно рассматривали в начале данной главы, могут так же успешно применяться к оценке истинности прогнозируемых прорывов.

Date: 2015-07-25; view: 271; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |