Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Форми кредиту

Розрізняють такі основні форми сучасного кредиту, а отже і кредитних відносин: комерційний, банківський, споживчий, державний, іпотечний, міжнародний.

Комерційний кредит — кредит, який надається одними підприємствами (фірмами, компаніями) іншим у формі продажу товару з відстрочкою платежу і оформляється векселем.

Надається з метою прискорення реалізації товарів, ціна яких зростає на суму відсотка.

Банківський кредит — кредит, який надається кредитно-фінансовими установами (насамперед банками) будь-яким господарюючим суб'єктам (підприємствам, державі, підприємцям, власникам домашніх господарств тощо) у формі грошових позик.

При цьому він може збільшувати як обсяг платіжних засобів, так і розміри капіталу. Крім того, завдяки своїй масовості, регулярності, значним масштабам банківський кредит може надаватися за нижчу ціну (відсоток).

Споживчий кредит — кредит, який надається банками, спеціалізованими фінансово-кредитними інститутами та торговими компаніями приватним особам для придбання товарів тривалого користування.

Виступає у формі комерційного кредиту (у разі продажу товарів через роздрібні магазини) і банківського кредиту (у разі надання позик на придбання споживчих товарів) і надається, як правило, до трьох років. Ціна за користування споживчим кредитом досягає 30%, внаслідок чого населення витрачає на оплату цього кредиту до 20% своїх доходів (про що йшлося при розгляді реальної заробітної плати).

Іпотечний кредит — кредит, який надається банками та спеціалізованими фінансово-кредитними інститутами у формі довготермінових позик під заставу нерухомості.

Державний кредит — кредит, який надається державі (в тому числі місцевим органам влади) фізичними та юридичними особами.

Існує у формі державних позик, про що йшлося у попередній темі.

Міжнародний кредит — кредит, який надається у формі валютних та товарних цінностей підприємствами (в тому числі банками та державою) однієї країни підприємствам та урядам інших країн.

Міжнародний кредит надають також міжнародні та регіональні фінансово-кредитні установи.

25. Комерційний кредит

Комерційний кредит відображає економічні відносини між юридичними особами під час реалізації продукції чи послуг з відстроченням платежу. Використання комерційного кредиту дає позичальникові можливість отримати право власності на певні товари, на їх використання в процесі виробництва чи для продажу населенню тощо. Купівля товарів без їх негайної оплати означає для позичальника можливість обійтися без авансування грошей у черговий кругообіг фондів, досягається тимчасова економія грошових коштів для розрахунків з постачальниками. Хоч комерційний кредит розпочинається в товарній формі, але повернення боргу відбувається вже в грошовій формі.

Для кредитора надання позички переплітається з продажем продукції. Тому для кредитора в комерційному кредиті важливе не тільки прискорення реалізації товару чи послуги, а й можливість отримання додаткового доходу у формі відсотка, який включається у вартість реалізованих товарів чи наданих послуг.

Отримання позички в комерційному кредиті не є головною метою. Основна мета використання цього виду кредиту полягає в прискоренні процесу реалізації товарів, а отже, і видобуття закладеного в них прибутку. Прискорення реалізації зменшує час перебування авансованого капіталу в товарній формі.

Отже, комерційний кредит виступає формою руху безпосередньо промислового капіталу і засобом перетворення товарного капіталу на грошовий. Із зростанням обсягів виробництва і промислового капіталу збільшуються можливості зростання обсягів комерційного кредиту. Комерційний кредит сприяє безперебійності процесу виробництва, прискоренню кругообігу капіталу на окремих підприємствах і в суспільстві в цілому.

Комерційний кредит виникає за згодою покупця і продавця. Терміни та розміри позички залежать від величини поставки, ціни кредиту, фінансового стану контрагентів, ступеня довіри між ними тощо.

На практиці використовуються в основному три різновиди комерційного кредиту:

- кредит з фіксованим строком повернення;

- кредит з поверненням лише після реалізації позичальником наданих у позичку товарів;

- кредитування за відкритим рахунком, в цьому варіанті поставка наступної партії товару не ставиться в залежність від погашення боргу за попередньою поставкою.

Строк комерційного кредиту залежить від ряду чинників, серед яких вид товару, обсяг позички, фінансовий стан кредитора і позичальника, вартість кредиту, довготерміновість зв'язків між кредитором і позичальником. Та незалежно від того, що надається на умовах комерційного кредиту (засоби чи предмети праці), комерційний кредит характеризується своєю короткостроковістю.

Надання позички в комерційному кредиті для кредитора пов'язане з певними ризиками. Ці ризики можуть проявлятися як ризики при недотриманні позичальником термінів повернення позички, при банкрутстві позичальника тощо.

Інструментом комерційного кредиту традиційно виступає вексель. Вексель відображає зобов'язання позичальника по відношенню до кредитора, оформлює передачу товару в комерційному кредиті. Розмір плати за векселем складається з ціни товару та позичкового відсотка за період користування кредитом. Середня вартість комерційного кредиту, як правило, дещо нижча від середньої ставки банківського відсотка на певний період часу. Пояснюється це тим, що надання комерційного кредиту переслідує мету не отримання прибутку, а насамперед реалізацію товару.

Найбільше використовуються дві форми векселя: простий та переказний. Простий вексель установлює зобов'язання позичальника сплатити визначену суму безпосередньо кредитору. А переказний вексель (тратта) являє собою наказ позичальникові з боку кредитора про виплату встановленої суми грошей третій особі чи пред'явнику векселя.

Комерційний кредит, що оформлюється векселями, сприяє розширенню можливостей суб'єктів господарювання більш оперативно маневрувати капіталом, надавати фінансову підтримку підприємствами одне одному. Одночасно розширення комерційного кредиту сприяє зміцненню стабільності національної грошової одиниці, тому що рефінансування комерційних банків з боку НБУ під векселі встановлює тісніший зв'язок грошової маси з товарною. Вексельний обіг зменшує кількість необхідних для обігу грошових коштів. Один вексель може обслуговувати декілька торговельних операцій, поки не буде пред'явлений до обліку в банку. Усе це свідчить про позитивні риси функціонування комерційного кредиту в економіці.

Але комерційному кредиту притаманні і певні недоліки. Це стосується насамперед його деякої обмеженості, яка виражається в тому, що комерційний кредит може видаватися суб'єктам, які виробляють засоби виробництва, суб'єктам, які використовують їх, і ніяк не навпаки. Є й інші недоліки, такі, наприклад, як обмеженість у часі і розмірах, ризики для кредитора тощо. Надання комерційного кредиту може призвести до уповільнення швидкості обігу грошової одиниці в результаті відстрочки платежу. А обмін векселів у банках може означати не завжди бажане зростання грошової маси.

26. Банківський кредит

Банківський кредит - один з найпоширеніших видів кредиту в економіці. Цей вид кредиту являє собою рух позичкового капіталу, що надається банками у позичку на умовах забезпеченості, поворотності, терміновості, платності.

Він відображає економічні відносини, що складаються між кредиторами (банками) і суб'єктами кредитування (позичальниками). Ними можуть бути як юридичні, так і фізичні особи. Об'єктом банківського кредиту виступають грошові кошти, тобто позичка відбувається в грошовій формі. Банки надають кредити в національній та іноземній валюті.

Банки найчастіше надають свої позички суб'єктам, які мають потребу в тимчасовій фінансовій допомозі. Це зумовлено тим, що банк у ринковій економіці виступає як особливий суб'єкт, одним з головних функцій якого є надання кредитів. Він здійснює багаторазовий кругообіг грошових коштів на поворотній основі.

Банківський кредит надається головним чином комерційними банками для вирішення таких основних завдань:

- збільшення основного та оборотного капіталу господарюючих суб'єктів;

- при незбіганні надходжень і платежів у процесі кругообороту власного капіталу;

- задоволення споживчих потреб населення.

Система банківського кредитування спирається на його принципи, охоплює об'єкти кредитування, механізми надання і повернення позички, а також контроль у процесі кредитування. Банківські кредити надаються кожному позичальникові після укладання відповідного кредитного договору.

Банківський кредит як вид кредиту має певні особливості. Перша особливість банківського кредиту пов'язана з тим, що банк для надання позичок своїм клієнтам використовує не стільки свій капітал, скільки залучені ресурси інших суб'єктів, які їм тимчасово не потрібні. Він позичає гроші в одних суб'єктів, а потім надає позички іншим юридичним і фізичним особам. Тим самим завдяки банківському кредиту грошові капітали, що вивільнилися в одній галузі економіки чи певному регіоні, спрямовуються в інші галузі чи регіони.

Звідси, наступна особливість банківського кредиту пов'язана з тим, що банк позичає незайнятий капітал, тимчосово вільні грошові кошти, які передаються банку господарюючими суб'єктами нарахунки чи у вклади. Але банківський кредит не обмежується лише вільними грошовими коштами, завдяки чому також створюються додаткові кошти для обігу.

Ще одна, третя, особливість банківського кредиту характерна тим, що банк позичає не просто грошові кошти, а гроші як капітал. Тому позичальник мусить так використати цей капітал, щоб мати можливість не тільки повернути позичку, а й отримати прибуток, частину якого треба використати для сплати позичкового відсотка.

Виступаючи як позичка капіталу, банківський кредит сприяє не тільки безперебійному кругообігу та обігу капіталу, а й його нагромадженню. З позиції відтворення суспільного капіталу він умовно поділяється на позичку капіталу і позичку грошей.

Цей поділ визначається характером використання банківського кредиту позичальником. Якщо в результаті позички збільшується дійсний капітал - має місце позичка капіталу. Якщо ж наслідком позички є забезпечення руху грошей як платіжного засобу, що не приводить до розширення виробництва, то має місце позичка грошей.

Отже, банк виступає посередником між різними суб'єктами ринку. У функції посередника банк у кредиті виступає як позичальник

(коли залучає вклади та депозити, отримує позички і міжбанківські кредити) або кредитором (коли надає кредити своїм клієнтам).

Банківські кредити, які надає комерційний банк своїм клієнтам, досить різноманітні, їх можна класифікувати за певними ознаками.

За ознакою об'єкта кредитування. За укрупненими об'єктами кредитування можна виділити такі три групи: кредит в основний капітал, кредит в оборотний капітал, кредитні споживчі потреби.

Кредит в основний капітал призначається для здійснення технічного переозброєння, реконструкції і розширення діючих підприємств, будівництво нових. Джерелом погашення кредиту на відтворення об'єктів основного капіталу є амортизаційні відрахування. Джерелом погашення кредиту на розширення діючих і будівництво нових підприємств є прибуток у тій його частині, що спрямовується до фонду нагромадження.

Кредит в оборотний капітал призначається для придбання предметів праці - сировини, матеріалів, палива тощо, для покриття дефіциту коштів для розрахунків. Наприклад, у підприємства тимчасово немає вільних грошових коштів, але існують зобов'язання за різноманітними видами поточних платежів. Це можуть бути потреби, пов'язані з необхідністю платежів з виплати заробітної плати, податкових платежів до державного чи місцевого бюджетів, за внесками по страхуванню майна тощо. У всіх цих випадках кредит і спрямовується на покриття нестачі грошових коштів чи розриву в платіжному обігу.

Кредит, що призначається на задоволення невідкладних потреб населення, на індивідуальне житлове будівництво чи придбання житла, будівництво дачних будинків, гаражів тощо - усі ці види кредиту є кредитами на задоволення споживчих потреб фізичних осіб. Погашення цих кредитів відбувається з доходів позичальників.

При класифікації банківського кредиту залежно від терміну кредитування виокремлюють короткострокові, середньострокові, довгострокові кредити.

Короткострокові позички обслуговують поточні потреби позичальників, що пов'язані з рухом оборотного капіталу. Строк повернення цих позичок не перевищує одного року. Найактивніше короткострокові позички використовуються на фондовому ринку, в торгівлі та сфері послуг, у режимі міжбанківського кредитування.

Середньострокові кредити надаються на строк до трьох років на цілі як виробничого, так і комерційного характеру. Найбільше застосування вони знаходять в аграрному секторі, при кредитуванні інноваційних процесів із середніми обсягами потрібних інвестицій.

Довгострокові позички використовуються, як правило, в інвестиційних цілях. Термін їх повернення становить понад три роки. Як і середньострокові кредити, вони обслуговують рух основних засобів, при цьому вирізняються більшими обсягами ресурсів, що передаються в кредит. Використовуються довгострокові позички в разі кредитування реконструкції, технічного переозброєння, нового будівництва на підприємствах усіх сфер діяльності. Особливо широке використання довгострокових позичок пов'язане з капітальним будівництвом, паливно-енергетичним комплексом, сировинними галузями економіки.

Банківський кредит можна розподілити на підвиди залежно від їхнього галузевого призначення. Якщо банківський кредит обслуговує потреби функціонування промислових підприємств, то це є промисловим підвидом банківського кредиту. Може бути також сільськогосподарський чи торговельний кредит та ін.

Класифікація банківського кредиту визначається також залежно від забезпеченості його повернення. За цією ознакою банківські кредити бувають забезпечені чи незабезпечені (бланкові).

Забезпечені позички як основний різновид сучасного банківського кредиту виражають один з його банківських принципів. У ролі забезпечення може виступати рухоме чи нерухоме майно, що належить позичальнику на правах власності, цінні папери, страховий поліс, відступ на користь банку дебіторської заборгованості позичальника тощо. Зокрема, до забезпечених кредитів належать іпотечні кредити, які надаються під заставу нерухомого майна (зокрема землі).

При порушенні позичальником своїх зобов'язань майно, що виступає в ролі забезпечення, переходить у власність банку, який внаслідок реалізації цього майна відшкодовує понесені ним збитки. Розмір позички, яка надається банкам, як правило, менший від середньоринкової вартості запропонованого забезпечення і визначається угодою сторін. Якщо розмір забезпечення дорівнює чи перевищує розмір наданої позички, то такий кредит має повне (достатнє) забезпечення. Неповне забезпечення виникає тоді, коли вартість забезпечення менша від розміру позички.

Забезпеченість позички може досягатися також за рахунок надання зовнішніх гарантій. Реальним виразом таких гарантій є юридично оформлене зобов'язання з боку гаранта відшкодувати понесені банком збитки, що виникли при порушенні позичальником умов кредитної угоди. Такими поручителями можуть бути юридичні особи, що користуються достатньою довірою кредитора.

Позичка може зовсім не мати забезпечення. Така незабезпечена позичка надається банками досить рідко, переважно постійним надійним клієнтам, коли в банка є впевненість у безумовному поверненні коштів, наданих позичальнику в тимчасове користування.

За ознакою строків повернення розрізняють кредити банку строкові, до запитання, відстрочені (пролонговані) та прострочені.

Строкові позички - це позички, строк погашення яких ще не настав. Відстрочені (пролонговані) - це позички, строк погашення яких віднесений банком на пізніший період з огляду на прохання позичальника. Прострочені позички - це позички, що не повернені позичальником у передбачений кредитною угодою строк.

Позички банку за ознакою цільового призначення поділяються на позички загальні та цільові.

Цільові позички передбачають необхідність для позичальника використати виділені банком ресурси виключно для вирішення завдань, визначених умовами кредитної угоди (розрахунок за куплені товари, виплата заробітної плати персоналу тощо). Порушення взятих на себе зобов'язань може стати підставою для застосування до позичальника встановлених кредитною угодою санкцій у формі передчасного відкликання позички чи збільшення відсоткової ставки.

Виокремлення підвидів банківського кредиту зумовлюється також об'єктами кредитування, тобто тим, що протистоїть кредиту. Найчастіше кредит використовується для набуття різних товарів (у промисловості це можуть бути сировинні, основні та допоміжні матеріали, паливо тощо; в торгівлі - товари різного асортименту; у населення - товари довготермінового використання). Тому кредиту тут протистоять різні товарно-матеріальні цінності.

Але банківський кредит не обов'язково повинен мати матеріально-речову форму об'єкта. Він може і не мати її. Адже позичальник отримує позичку не обов'язково для набуття необхідних йому товарно-матеріальних цінностей. Позичка досить часто отримується для покриття розриву в платіжному обороті, коли в підприємства тимчасово немає необхідних грошових ресурсів для виконання зобов'язань з різних видів поточних платежів. Це може бути необхідність платежів з виплати заробітної плати персоналу підприємства, податків, страхових внесків тощо. У всіх цих випадках банківський кредит дає змогу ліквідувати нестачу грошових коштів або розрив у платіжному обігу.

Банківський кредит можна класифікувати залежно від способу повернення позички. Тут виділяють позички, що гасяться одноразовим внеском (платежем) з боку позичальника або позички, що гасяться в розстрочку протягом усього строку дії кредитної угоди.

Традиційною формою повернення короткострокових позичок є одноразовий внесок (платіж) позичальником.

При поверненні довгострокових позичок (і значної частини середньострокових) використовується метод погашення в розстрочку, тобто протягом усього строку дії кредитної угоди.

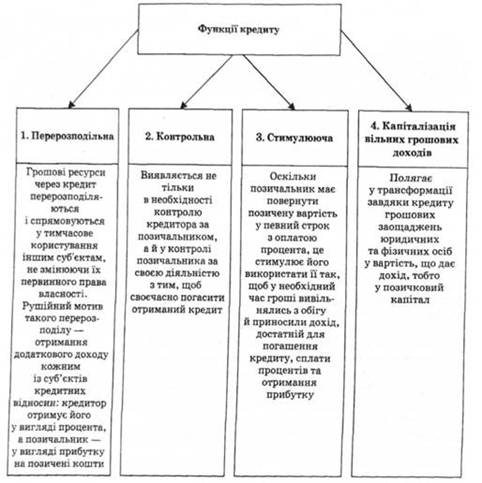

27. Функції кредиту

Кредит як економічна категорія не тільки має внутрішню сутність, що проявляється у його структурі, закономірностях руху, формах і видах, а й активно взаємодіє зі зовнішнім середовищем, з іншими (не кредитними) процесами в економіці та соціальній сфері й помітно впливає на них. Основні напрями та механізми цього впливу визначають окремі його функції.

Функцією може бути лише такий вплив на зовнішнє середовище, який здійснюють усі форми і різновиди кредиту (рис. 2.1).

Будучи проявом впливу кредиту на навколишнє економічне середовище, функції характеризують суспільне призначення кредиту. Як і сама сутність кредиту, його функції є явищем об'єктивним та динамічним. Кожна з них формується стихійно, розвивається в міру розвитку самої сутності кредиту й економічного середовища, в якому він функціонує. Незважаючи на це, серед дослідників існує суттєвий різнобій щодо визначення кількості функцій кредиту: від двох до восьми, а то й більше.

Перерозподільна функція — переміщення ресурсів між її окремими суб'єктами, секторами на засадах повернення.

Перерозподільна функція полягає у тому, що матеріальні та грошові ресурси, які були вже розподілені та передані у власність економічним суб'єктам, через кредит перерозподіляються і спрямовуються у тимчасове користування іншим суб'єктам, не змінюючи їх первинного права власності. Такий перерозподіл не є суто механічним явищем, а має велике економічне значення, а саме:

— кошти, вивільнені в одних ланках процесу відтворення, спрямовуються в інші ланки, що прискорює обіг капіталу, сприяє розширенню виробництва;

— вільні кошти через кредит спрямовуються у ті ланки суспільного виробництва, на продукцію яких передбачається зростання попиту, а, отже, одержання вищих прибутків. Це створює можливості для запровадження новішої техніки, прогресивнішої структури виробництва, підвищення його ефективності тощо.

Що стосується функції кредиту, пов'язаної зі забезпеченням потреб обігу в платіжних засобах, то вона не набула однозначного тлумачення в літературі. Одні автори називають її просто емісійною функцією (Б. Івасів), другі — функцією утворення в обігу додаткової купівельної спроможності (А. Гальчинський), треті — функцією заміщення справжніх грошей в обігу кредитними операціями (О. Лаврушин). Такий різнобій узагалі породжує сумнів у тому, чи виконує кредит подібну функцію. Адже функцію емісії грошей насправді виконує банківська система. А той факт, що банківська система здійснює і кредитну діяльність, не дає жодних підстав поширювати її емісійну функцію на кредит як економічну категорію. Те саме стосується і сформульованої А. Гальчинським функції "утворення додаткової до наявної в економіці купівельної спроможності". Адже це та сама емісійна функція, тільки сформульована іншими словами.

Рис. 2.1. Функції кредиту та їх зміст

Функція кредиту, що реалізується в грошовій сфері, полягає у тому, що кредит забезпечує найкращі передумови для ефективного регулювання обігу грошей в інтересах повного задоволення потреб економіки в платіжних засобах і підтримання достатньої для економічного розвитку стабільності грошей. Кредитний механізм дає можливість гнучко розширити масу платіжних засобів в обігу, коли потреба в них зростає: через збільшення маси комерційних векселів та маси банківських депозитів завдяки прискоренню грошово-кредитного мультиплікатора, розширенню рефінансування комерційних банків центральним банком. При скороченні потреб обігу всі ці складові маси платіжних засобів можна також зменшити.

Контрольна функція кредиту забезпечує контроль за дотриманням умов та принципів кредиту з боку суб'єктів кредитної угоди. Проте наявність такої функції кредиту багато хто заперечує, посилаючись на те, що контроль властивий не тільки кредитним відносинам, а й багатьом іншим — фінансовим, страховим, торговельним тощо, тобто він не є суто родовою ознакою кредиту.

Щодо цього прибічники контрольної функції кредиту справедливо вказують на специфічність контрольної складової кожного економічного інструмента. Контрольна складова кредиту відзначається високим стимулюючим ефектом і обмеженістю адміністративно-вольового впливу на контрагента, тоді як у контрольній складовій інших економічних інструментів (фінансів, податків, страхування тощо) переважає адміністративно-вольовий, а не економічний вплив. Більше того, сам кредитний контроль не зводиться до перевірки дотримання контрагентами умов угоди, як це загальноприйнято, а включає ґрунтовний економічний аналіз та оцінку стану контрагентів, передусім, кредитоспроможності позичальника, прогнозування можливого ризику напередодні укладання угоди. На цьому ґрунті визначаються відповідні умови кредитування, що включаються в угоду, які самі по собі стимулюють поведінку суб'єктів кредиту — як позичальників, так і кредиторів. Тому є підстави розширити назву цієї функції — назвати її контрольно-стимулюючою. Стимулююча складова цієї функції переважає над суто контрольною. Адже в багатьох випадках суб'єкти кредиту не мають можливості здійснювати формальний контроль за своїми контрагентами. Наприклад, позичальник не може контролювати діяльність банку.

Заслуговує на увагу ще одна функція кредиту, сформульована А. Гальчинським, — функція капіталізації вільних грошових доходів. Вона полягав у трансформації завдяки кредиту грошових нагромаджень та заощаджень юридичних і фізичних осіб у вартість, що дає дохід, тобто в позичковий капітал. Така трансформація забезпечується через зворотний рух та платність кредиту. Будь-яка маса вільної вартості, будучи переданою в позичку, не змінюючи власника, приносить йому дохід, тобто набуває форми позичкового капіталу.

Свої функції кредит може успішно виконувати лише в умовах розвинутої ринкової економіки, коли сутність кредиту та закономірності його руху можуть проявитися найбільш повно.

28. Національний банк, його призначення і функції

Головне призначення центрального банку — це управління грошовим оборотом з метою забезпечення стабільного неінфляційного розвитку економіки. Центральний банк впливає на грошовий оборот через зміну пропозиції грошей і зміну ціни грошей. Своє призначення він реалізує завдяки тому, що відіграє в економічній системі особливу роль, а саме роль:

• емісійного банку;

• банку банків, тобто специфічної банківської інституції, яка формує банківські резерви і регулює діяльність банківської системи;

• органу державного управління, який відповідає за монетарну політику. Центральний банк бере безпосередню участь у формуванні пропозиції грошей, причому як у формуванні її готівкового компоненту, так і безготівкового (депозитного). Він здійснює емісію готівки для того, щоб забезпечити нею комерційні банки в обмін на їх резерви, розміщені в центральному банку. Комерційні банки постачають готівку своїм клієнтам (вкладникам) в обмін на їх депозити в банках, залишаючи у своїх касах незначну суму готівки як резерв. Готівка, що емітована центральним банком, випущена в обіг комерційними банками і циркулює в поза-банківській сфері, є важливим компонентом пропозиції грошей. Другим, ще важливішим компонентом пропозиції грошей, враховуючи його розміри, є гроші суб'єктів економіки, розміщені в комерційних банках на депозитних рахунках, тобто безготівковий компонент. У формуванні цих грошей центральний банк також відіграє визначальну роль. Він забезпечує банківську систему додатковими резервами, надаючи комерційним банкам позички та купуючи цінні папери й іноземну валюту на відкритому ринку. Резерви банків поділяються на дві частини: резерви, що їх центральний банк вимагає нагромаджувати (обов'язкові резерви), і будь-яка сума вільних резервів, якою банки вважають за потрібне володіти (надлишкові резерви). Комерційні банки в межах надлишкових (вільних) резервів, розмір яких значною мірою залежить від норми обов'язкових резервів, надають позички своїм клієнтам-позичальникам і таким чином створюють додаткові депозити. Сума створених депозитів перевищує суму резервів, наданих

• центральним банком комерційним банкам, тому що кредитна діяльність банківської системи в цілому спричиняє мультиплікативне розширення депозитів. Коли центральний банк вилучає з банківської системи резерви — стягує позички з комерційних банків чи продає цінні папери або іноземну валюту на відкритому ринку— відбувається відповідне мультиплікативне згортання депозитів. Слід відзначити, що готівка, випущена комерційними банками в обіг, мультиплікативного розширення не дає. Таким чином, центральний банк як особливий орган банківської системи створює так звані гроші підвищеної ефективності — готівку в обігу і резерви комерційних банків, що слугують базою (грошовою) для зростання пропозиції грошей. Центральний банк установлює для комерційних банків норму обов'язкових резервів, але розмір надлишкових резервів і характер їх використання комерційні банки визначають самостійно, враховуючи вплив різних чинників:

* невизначеність коливання залишків за депозитами, що залежить від поведінки вкладників. Чим мінливіший приплив і відплив депозитів, тим більше надлишкових резервів треба мати;

* вартість кредиту, який комерційним банкам потрібно взяти для задоволення обов'язкових резервних вимог у разі недостатньої кількості резервів. Вона визначається рівнем офіційної процентної ставки центрального банку. Зростання офіційної ставки збільшує співвідношення між надлишковими й обов'язковими резервами, бо позички для тимчасового поповнення резервів стають дорожчими, і навпаки;

* процентний дохід, який комерційні банки втрачають, три маючи резерви у центральному банку. Сума втраченого доходу визначається ринковою процентною ставкою. Зростання останньої зменшує співвідношення між надлишковими та обов'язковими резервами і навпаки. Центральний банк має, як правило, монопольне право здійснювати емісію готівки. Проте маса готівки, необхідна для обігу, визначається головним чином поведінкою суб'єктів економіки (фізичних і юридичних осіб), котрі вирішують, в якій пропорції вони триматимуть гроші готівкою і на депозитних рахунках у банках. Основні чинники, що впливають на це рішення: * довіра до банківської системи, тобто рівень ризику, пов'язаний із розміщенням коштів у банках (імовірність банківської паніки); * сподіваний дохід від розміщення коштів у банках, який визначається рівнем депозитної процентної ставки комерційних банків;

* масштаби тіньової економіки, підґрунтям якої є спроба уникнути контролю за законністю бізнесу, а також спроба уникнути сплати податків;

* рівень доходів суб'єктів економіки. Готівка широко використовується людьми з низькими доходами. Зростання доходів (багатства) веде до зменшення співвідношення між готівкою і грошима, розміщеними на депозитних рахунках. Центральний банк, регулюючи пропозицію грошей, впливає на ціну грошей, тобто на рівень процентних ставок. Між пропозицією грошей і рівнем процентних ставок існує складний двозначний взаємозв'язок. Так, у короткостроковій перспективі, коли пропозиція грошей зростає, рівень процентних ставок знижується, але з перебігом часу ситуація змінюється: · збільшення пропозиції грошей може мати стимулюючий вплив на економіку і забезпечити зростання національного доходу. В умовах зростання доходу суб'єкти економіки підвищують попит на гроші для нагромадження вартості і для фінансування інвестицій. Зростання попиту на гроші викликає підвищення рівня процентних ставок; · збільшення пропозиції грошей може викликати зростання загального рівня в економіці і розгортання інфляційних процесів. А отже. І зростання рівня процентних ставок. Таким чином, початкове зростання пропозиції грошей знижує рівень процентних ставок. Але з впливом часу інші фактори починають діяти у протилежному напрямі, що стимулює підвищення процентних ставок. Підсумовуючи, можна зробити висновок, що центральний банк відіграє провідну роль на грошовому ринку. Він впливає на стан економіки через регулювання пропозиції грошей і через здатність впливати на рівень процентних ставок. Правовий статус центрального банку можна охарактеризувати таким чином: це державний орган управління з покладеними на нього особливими завданнями у сфері грошово-кредитних відносин і банківської діяльності. Для виконання цих завдань центральний банк наділяється відповідними державно-владними і цивільно-правовими повноваженнями. Він є самостійною юридичною особою; його майно відокремлено від майна держави; центральний банк може ним розпоряджатись як власник. Він не є комерційною організацією. Правовий статус центрального банку пов'язаний із вирішенням низки важливих питань, що стосуються його діяльності, а саме:

• визначення на законодавчому рівні завдань й основних напрямів діяльності банку;

• формування статутного капіталу банку; • визначення взаємовідносин банку з органами державної влади;

• порядок призначення і звільнення вищого керівного складу.

29. Комерційні банки,їх види, функції і структура

Реалізуючи свою кредитну політику держава спирається на інституційну структуру кредитної системи і кредитний механізм.

Кредитна система це сукупність кредитних відносин, форм і методів кредитування в єдності з сукупністю кредитно-фінансових інститутів, які забезпечують функціонування цих відносин (див. схему "Кредитна система").

Основною ланкою кредитної системи є банки, які здійснюють основну частину кредитних і фінансових операцій.

Банк (фр. banque - фінансове підприємство) - це фінансовий інститут, суб’єкт кредитних відносин, який акумулює грошові кошти, розпоряджається і використовує власні та запозичені кошти з метою одержання прибутку.

Зародки банківської справи існували ще у рабовласницькому ладі у вигляді корпорацій, що зберігали золото і срібло. У добу феодалізму (XIV-XVI ст.) банкіри кредитували королів, феодалів. Але найбільшого поширення банки набули за капіталізму в XVII- XVIII ст. Перший акціонерний банк був організований в Англії - наймогутнішій у той час країні світу, у 1764 році, а в 1844 році за ним була закріплена роль центрального банку. Вслід за цим утворюються банки в інших країнах світу, що сприяє витісненню з обігу металевих грошей. З посиленням концентрації банківського капіталу (кінець XIX - початок XX ст.) банки стають одним із головних елементів ринкової економічної структури, що проявляється у виконуваних ними функціях:

- залучення тимчасово вільних грошових коштів та перетворення їх у позичковий капітал;

- посередництво в кредитах (надання кредитів);

- посередництво в платежах (грошові розрахунки і платежі);

- операції з цінними паперами;

- випуск (емісія) кредитних знарядь обігу;

- консалтинг (надання консультаційних послуг).

Сукупність фінансових установ грошового ринку (що займаються банківською діяльністю) у їх взаємозв’язку і взаємодії, діяльність яких законодавчо визначена, утворюють банківську систему.

Сучасна банківська система як система ринкового типу є дворівневою, складається з центрального банку і комерційних банків

Центральний банк країни є центральним органом кредитної системи. Він здійснює емісію кредитних грошей, акумулює і зберігає касові ресурси інших кредитних установ, зберігає державні золотовалютні резерви, кредитує комерційні банки, надає кредити під урядові програми, здійснює розрахунки і перевідні операції держави, грошово-кредитне регулювання макроекономічних процесів. До основних функцій центрального банку належать - функція монопольної емісії готівки й організації грошового обігу, функція "банку банків", функція банку уряду та функція реалізації грошово-кредитної політики.

Функція монопольної емісії готівки й організації грошового обігу свідчить про те, що право випуску банкнот (кредитних грошей), організації грошового обігу в країні законодавчо закріплюється тільки за центральним банком.

Функція "банку банків" - передбачає діяльність центрального банку як міжбанківського розрахункового центру та кредитора останньої інстанції. Центральний банк не має справи безпосередньо з підприємцями і населенням. Його клієнтами є комерційні банки, які виступають посередниками між своїми клієнтами і центральним банком. Центральний банк зберігає вільну грошову готівку комерційних банків (касові резерви) як гарантійний фонд для погашення депозитів. Тобто комерційні банки зобов’язані зберігати частку своїх резервів у центральному банку - так звані обов’язкові банківські резерви. Центральний банк установлює норму обов’язкових резервів, яка розраховується як відношення суми обов’язкових резервів до зобов’язань банку за депозитами і виражається у відсотках. Беручи на зберігання касові резерви комерційних банків, центральний банк надає їм кредитну підтримку, тобто виступає їхнім кредитором.

Функція банку уряду. Ця функція передбачає діяльність центрального банку як фіскального (лат. fiscaIis - казенний) агента уряду. Центральний банк забезпечує касове виконання державного бюджету та здійснює операції, пов’язані з обслуговуванням державного боргу, надання коротко- і довгострокових кредитів державі, консультаційних послуг урядові з макроекономічного регулювання, збереження золотовалютних резервів.

Функція реалізації грошово-кредитної політики. Ця функція забезпечує регулювання макроекономічних процесів з метою ефективного впливу на господарську ефективність, темпи економічного зростання, стимулювання інфляційних процесів, забезпечення зайнятості. Основним об’єктом грошово-кредитного регулювання є грошова маса. Центральний банк застосовує два типи грошово-кредитної політики: політику "дорогих грошей" (рестрикційна - лат. restrictio - обмеження) і політику "дешевих грошей" (експансіоністська - лат. expansio - поширення).

Рестрикційну політику застосовують, як правило, у фазі різкого піднесення, як метод боротьби з інфляцією задля стабілізації грошової системи. Ця політика спрямована на підвищення рівня процентних ставок, стримування темпів зростання грошової маси в обігу, на обмеження кредитних операцій.

Експансіоністська політика спрямована на подолання спаду виробництва, пожвавлення ділової активності, стимулювання інвестиційних процесів і збільшення платоспроможного попиту населення на товари і послуги, тобто на розширення обсягів кредитних операцій, зниження рівня процентних ставок, загальне зростання грошової маси.

Усі функції центрального банку взаємопов’язані і створюють об’єктивні передумови для виконання центральним банком функції регулювання всієї грошово-кредитної системи країни і економіки в цілому.

На відміну від центральних, значна частина яких одержує статус державних національних, усі комерційні банки, які знаходяться на нижчому рівні кредитної системи у порівнянні з центральними є приватними, і розбудовуються на засадах акціонерного капіталу (комерційні банки - це акціонерні товариства).

Комерційний банк - установа, яка створена для залучення грошових засобів юридичних і фізичних осіб та розміщення їх від власного імені на кредитних умовах: повернення, платності, терміновості, а також для здійснення інших банківських операцій з метою одержання прибутку.

Операції комерційних банків слід розділити на три групи: пасивні (по залученню коштів); активні (по розміщенню коштів); комісійно-посередницькі (виконання операцій за дорученням клієнтів на комісійних засадах, тобто за винагороду, - це інкасові, трастові та перевідні операції).

Основна спрямованість комерційних банків це отримання прибутку, що і відрізняє їх від центрального банку.

Комерційні банки можуть виконувати всі функції інших кредитно-фінансових інститутів, крім функцій центрального банку. Сучасні комерційні банки виконують до 200 різних операцій. Залежно від функцій і характеру здійснюваних операцій серед комерційних банків виділяють інвестиційні, іпотечні та ощадні.

Інвестиційні банки - це спеціалізовані кредитні установи, що здійснюють фінансування і кредитування інвестицій. Основними об’єктами інвестиційної діяльності є облігації приватних компаній і держави, акції корпорацій. Сукупність банківських ресурсів, укладених у цінні папери, утворює інвестиційний портфель. Його структура дає змогу мінімалізувати ризик невиконання емітентом (установа, що випускає в обіг цінні папери та інше) узятих на себе зобов’язань і отримати максимальний прибуток.

Іпотечні банки (гр. hypothēkē - застава, заклад) - це установи, що спеціалізуються на наданні довгострокових позик під заставу нерухомості - землі та будівель. Такими є земельні банки, які дають позику під заставу землі. Ресурси іпотечних банків формуються за рахунок власних нагромаджень, іпотечних облігацій, за рахунок звичайних банківських послуг. Ці ресурси використовують для надання іпотечного кредиту - довгострокової позики під заставу нерухомості, іпотеки. За несплату заборгованості в строк позичальник втрачає нерухомість, якою забезпечено кредит, і право на заставне майно переходить до банку або іншого власника.

Ощадні банки залучають заощадження населення, які без допомоги кредитної системи не можуть функціонувати як капітал. Крім того вони розміщують ці кошти в економіку через операції з цінними паперами, кредитування споживчих потреб населення, надання різноманітних юридичних послуг, здійснення валютних операцій.

Результатом здійснення банківських операцій є банківський прибуток, який утворюється переважно за рахунок різниці між сумою відсотків за надання кредитів і відсотків, сплачених вкладникам, тобто це результат операцій банків по активам. Доходи банку формуються також від операцій із цінними паперами, біржових операцій та надання позик власного капіталу.

Внаслідок злиття промислового і банківського капіталу появилася якісно нова форма капіталу - фінансовий капітал, який сприяє подальшому усуспільненню виробництва.

На сучасному етапі злиття банківського і промислового капіталу є процес прямого, а не через кредит проникнення банківського капіталу в промисловість. Це здійснюється через придбання банками акцій промислових компаній. Купуючи їх банки встановлюють контроль над акціями, оскільки володіють їх контрольним пакетом.

Банки також купують акції промислових підприємств для спекулятивних операцій на біржі та отримання біржового прибутку. Банківський капітал проникає в промисловий через випуск і розміщення банками акцій промислових підприємств. Останні вдаються до випуску нових акцій і облігацій коли їм потрібні додаткові капітали, вони доручають функцію розміщення цінних паперів банкам. Банки з випуску цінних паперів мають на меті отримання емісійного прибутку - різниці, між курсом продажу акцій і облігацій та курсом їх купівлі. Емісійний прибуток сягає до 8-10 %.

Проникнення банківського капіталу в промисловий здійснюється через участь у заснуванні нових підприємств, що дає змогу привласнювати значний засновницький прибуток.

Все це сприяє зменшенню частки банківського капіталу у структурі фінансового, який витісняється спеціалізованими кредитно-фінансовими установами (інститутами), які є структурною складовою кредитної системи небанківського типу, акумулюють грошові доходи, капітали та заощадження населення, підприємств, держави, спеціалізуючись на виконанні кількох операцій або обслуговуючи обмежене коло клієнтури.

Спеціальні кредитно-фінансові інститути кредитної системи проводять кредитування певних галузей чи економічних сфер - промисловості, сільського господарства, кооперації, будівництва, торгівлі тощо. У їх діяльності визначається одна або дві основні операції. Вони домінують у відносно вузьких сферах позичкового капіталу та мають специфічну клієнтуру. До цих спеціальних установ відносять страхові компанії, інвестиційні банки і інвестиційні компанії, спеціальні банки, фінансові компанії, кредитні спілки, пенсійні фонди тощо. Існування в кредитній системі спеціалізованих небанківських кредитно-фінансових інститутів значно розширює фінансові можливості окремих клієнтів і дрібних фірм, оскільки збагачує варіанти вибору власником дрібного бізнесу джерел кредитування.

В Україні система спеціалізованих небанківських кредитно-фінансових інститутів перебуває на стадії формування. її суб’єктами є комерційні страхові компанії, пенсійні фонди та інші установи.

Основним видом банківської діяльності є кредитування. Банківське кредитування (як і комерційний кредит) здійснюється на засадах строковості, платності, поверненості і гарантованості.

Строковість кредитування полягає у тому, що усі кредити надаються лише на певний строк - це короткотермінові і довготермінові кредити. Принцип платності здійснюється при сплаті певного процента за користування кредитом, поверненості - у поверненні банку всієї суми кредиту разом з процентами у визначений термін, гарантованості - у захисті грошових коштів виданих у кредит, шляхом забезпечення позики певним закладом (заставою) майном, товарами чи цінними паперами або гарантією іншого банку чи установи.

Кредитування може здійснюватися готівкою чи безготівковими засобами (у чековій формі).

Кредити готівкою здійснюються за рахунок тих грошових коштів, які банки одержують на строкові рахунки (клієнт гарантує, що він не буде чіпати ці засоби протягом певного часу - кварталу, року чи більше, за що банк виплачує йому більші проценти), або за рахунок готівкових кредитів центрального банку.

Поряд із строковими рахунками банк відкриває також поточні (безстрокові) рахунки. Ці засоби надавати в кредит ризиковано, адже клієнт у будь-який момент може їх зажадати назад. Водночас банк не може допустити, щоб ці наявні грошові кошти без руху знаходилися у банківських підземеллях (резервах). Це різко обмежує можливості банку в акредитуванні. Намагаючись розірвати ці пута на шляху кредитної емісії і, водночас, не підірвати довір’я клієнтів, банки знайшли можливість і ці засоби використати для кредитування. Для цього комерційні банки утворили систему часткових банківських резервів, яка знаходиться в основі кредитних систем в більшості країн ринкової економіки.

Система часткових резервів грунтується на централізації частини грошових засобів банків в спеціальних фондах, якими розпоряджається центральний банк країни. Створивши часткові резерви, комерційні банки сміливо можуть віддавати у кредит ту частину коштів поточних рахунків яка залишилася після внесення у систему часткових резервів. Усуваючи можливість критичних ситуацій при зверненні вкладників якогось банку з вимогою про виплату їм більших сум готівки, ніж зберігається у сейфах цього банку, єдина резервна банківська система дозволяє кожному банку сміливо здійснювати кредитну емісію, якщо це кредитування відповідає усім умовам, які були розглянуті вище. Крім того, резервна система дає можливість через зміну грошової маси управляти економічним розвитком країни.

Суть кредитної емісії полягає у збільшенні банками грошової маси країни за рахунок створення нових поточних рахунків у чековій формі для тих клієнтів, які беруть позику не готівкою, згоджуючись здійснювати свої майбутні операції в безготівковій формі - за допомогою чеків.

При цьому кредитна емісія має чіткі межі, які визначаються величиною резервних вимог центрального банк у.

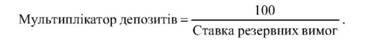

Кожен банк може видати у формі кредитів лише частину тієї суми, яку він одержав від своїх вкладників. Але усі банки разом можуть надати значно більше грошей ніж внесли їх вкладники. Розмір цього перевищення прямо пов’язаний з рівнем резервних вимог через співвідношення, яке називають мультиплікатором депозитів і яке визначає межі зростання грошової маси за рахунок безготівкових грошових засобів.

Мультиплікатор депозитів (мультиплікатор грошовий) - показник, що характеризує можливості економіки у цілому, і банківської системи зокрема, збільшувати грошову масу в обороті. В основі дії цього мультиплікатора лежить процес обов’язкового резервування частини засобів, які отримуються комерційними банками у вигляді депозитів на спеціальних рахунках у центральному банку.

Величина мультиплікатора визначається так:

Сучасний етап розвитку банківської системи в Україні свідчить про те, що в нашій державі відбувся процес становлення дворівневої банківської системи, який набув глибокого впливу на загальноекономічний розвиток. Але становлення і реформування банківської системи випереджало реформування економіки, наслідком чого були значні тіньові обороти капіталу, відплив його за кордон. Система страхування депозитів і кредитів практично не діяла і, як наслідок, на початок ХХІ ст. в Україні було зареєстровано 214 банків, а їх агрегований капітал становив усього 4,9 % від загального обсягу ВВП України. В країнах Західної Європи цей показник становив 80 % від ВВП, тому першочерговим завданням банківської системи України стає процес нарощування банківського капіталу.

30. Кредитна система, її структура.

Кредитна система - це система кредитних відносин, принципів і форм кредитування (функціональна структура) та сукупність кредитно-фінансових установ, які створюють, акумулюють і надають грошові засоби на засадах кредитування (інституціональна структура).

У загальному вигляді інституціональну структуру можна представити таким чином:

- центральний банк;

- комерційні банки;

- спеціалізовані банківські установи (іпотечні, зовнішньоторговельні, ощадні банки тощо);

- небанківські фінансово-кредитні установи (страхові компанії, пенсійні фонди, інвестиційні компанії і т. ін.).

Центральний банк - це державна установа, яка е головною ланкою кредитної системи. Його ще називають банком банків, виходячи із завдань та функцій, які він виконує.

Функції центрального банку:

- розробка та реалізація грошово-кредитної політики;

- емісія готівкових грошей - монопольне право центрального банку;

- емісія безготівкових грошей;

- зберігання золотовалютних резервів країни;

- акумуляція та зберігання касових резервів комерційних банків. Зміст цієї функції полягає в тому, що кожний комерційний банк як член національної кредитної системи зобов'язаний зберігати певний відсоток від суми вкладів на резервних рахунках центрального банку. Норма резервування зростає, якщо виникає потреба скорочення пропозиції грошей, і зменшується, коли необхідно збільшувати пропозицію грошей. Таким чином, резервування є важливим засобом грошово-кредитної політики, за допомогою якого здійснюється регулювання кількості грошей в обігу.

Крім того, резервування є і певним засобом забезпечення мінімальної ліквідності комерційних банків, своєрідною формою збереження депозитів:

- кредитування комерційних банків у період економічних труднощів;

- виконання кредитних та розрахункових операцій на потребу уряду. Зміст цієї функції полягає в тому, що надходження до державного бюджету акумулюються на рахунках центрального банку, тому саме він здійснює операції щодо акумуляції грошових засобів та витрат їх урядовими організаціями. Він також здійснює за розпорядженням уряду операції з іноземною валютою та золотом, із державними цінними паперами, виконує взаємне зарахування боргових зобов'язань тощо.

Головне завдання центрального банку - управління емісійною, розрахунковою та кредитною діяльністю.

За допомогою норми резервування (г), норми відсоткової ставки на позички (І) та операцій на ринку цінних паперів (завдяки продажу центральним банком державних цінних паперів комерційним банкам зменшується кількість грошової маси, і, навпаки, з викупом їх у комерційних банків збільшується обсяг грошової маси) держава через центральний банк проводить грошово-кредитну політику.

Комерційні банки є основою кредитної системи. Найбільшого поширення набула така організаційно-правова форма банків, як акціонерна.

За способом формування статутного капіталу розрізняють комерційні банки без участі держави, з участю держави, з участю іноземного капіталу тощо.

Залежно від обсягу операцій, які виконують комерційні банки, їх поділяють на: універсальні (здійснюють усі операції) та спеціалізовані (виконують менший обсяг операцій, обслуговують певну галузь чи сферу економічної діяльності або групу клієнтів).

Функції комерційних банків:

- ведення поточних рахунків (акумуляція безстрокових депозитів);

- акумуляція строкових депозитів вкладників;

- видача грошових засобів з рахунків;

- перерахування з одного рахунка на інший;

- розміщення акумульованих грошових засобів шляхом надання кредитів, купівлі-продажу цінних паперів;

- продукування кредитних грошей шляхом мультиплікації банківських депозитів та ін.

Свої функції комерційний банк виконує через операції (рис. 18.1).

Банківські операції поділять на активні й пасивні.

Пасивні банківські операції пов'язані з акумуляцією ресурсів, необхідних для проведення кредитних та інших активних операцій.

Структура банківських ресурсів:

власний капітал банку:

- первинний акціонерний капітал;

Рис. 18.1. Структура операцій комерційних банків

- нагромаджений капітал за рахунок капіталізації частини банківського прибутку;

- резерви; депозити клієнтів:

- строкові - вкладники можуть запитувати (знімати, використовувати) кошти тільки після закінчення певного строку;

- до запиту (поточні рахунки) вкладник може використовувати їх у будь-який час;

заощаджу вальні внески, які зазвичай повільно нагромаджуються і використовуються тільки через декілька років. Заощаджувальний внесок клієнта засвідчує ощадна книжка;

залучені засоби - кредити, отримані в інших банках (міжбанківський кредит);

засоби, отримані від емісії та розміщення цінних паперів банку.

Активні операції комерційних банків пов'язані з розміщенням ресурсів з метою одержання прибутку. Це кредитні операції та операції з розміщення цінних паперів.

За об'єктами активні операції можна подати таким чином.

Вексельні операції (купівля векселів у компанії та видача під них позик). Підприємство, яке продає свій товар іншому підприємству в кредит, одержує вексель, за яким воно може отримати гроші від підприємця-покупця тільки через певний проміжок часу. Якщо підприємцю-продавцеві гроші потрібні раніше, ніж настане термін платежу, то він може продати вексель банку. Ця операція називається обліком векселів. Банк сплачує векселетримачеві не всю суму, зазначену у векселі, а зменшену на величину облікового відсотка. Підприємець-продавець може отримати кредит банку під заставу векселя. Після настання терміну погашення кредиту позичальник повертає кредит і забирає вексель.

Підтоварні операції - надання кредиту під заставу товарів і товарних документів.

Фондові операції - операції з цінними паперами, що мають таку структуру:

- кредит під цінні папери;

-банківські інвестиції, тобто купівля банками цінних паперів.

Лізингові операції, учасниками яких є три суб'єкти: лізингова компанія, функції якої виконує банк; орендар, що замовляє банку (лізинговій компанії) устаткування, яке він хоче взяти в оренду; підприємство, яке виробляє це устаткування.

Факторингові операції - придбання банком (факторинговою фірмою) права вимагати виплати за фінансовими зобов'язаннями, скупленими в різних осіб. Іншими словами, це передача підприємством банкові права на управління своєю дебіторською заборгованістю. Банк при цьому зобов'язується в міру необхідності фінансувати за допомогою кредиту виконання всіх фінансових зобов'язань такого підприємства. Факторинг - це універсальна форма, яка охоплює інформаційне, бухгалтерське, збутове, кредитне, юридичне та страхове обслуговування клієнтів.

Трастові (довірчі) операції - операції банків щодо управління майном та виконання інших послуг в інтересах і за дорученням клієнтів.

Структура трастових операцій для юридичних осіб:

- платіжні операції;

- гарантування позик;

- продаж цінних паперів на фондовому ринку та зберігання їх;

- управління майном і т. ін.

Для фізичних осіб трастові операції здійснюються у формах: -тимчасове управління майном осіб, позбавлених права на управління (неповнолітні, недієздатні особи);

- вкладення грошей у цінні папери та нерухомість;

- сплата податків;

- управління майном за дорученням клієнта тощо. Елементом кредитної системи є також спеціалізовані кредитно-фінансові інститути.

Ощадні банки -фінансові установи, що спеціалізуються на обслуговуванні населення, залученні грошових заощаджень громадян, наданні кредитів та інших банківських послуг.

Іпотечний банк - банк, що спеціалізується на наданні довгострокових кредитів під заставу нерухомого майна (землі, будівель тощо) та випуску заставних листів, забезпечених нерухомістю.

Інноваційний банк спеціалізується на фінансуванні й кредитуванні інноваційних проектів. Кредитування здійснюється шляхом придбання відповідних акцій та розміщення облігаційних позик.

Інвестиційний банк залучає довгостроковий позичковий капітал і надає його в розпорядження позичальникам (підприємцям, державі) через випуск облігацій та інших видів боргових зобов'язань. Він з'ясовує характер і обсяг фінансових потреб позичальників, узгоджує умови позики, вибір виду цінних паперів, визначає термін їхньої нової емісії та розміщення серед інвесторів. Інвестиційний банк є не тільки посередником між інвестором і позичальником, а Й гарантом емісії та організатором ринку.

Зовнішньоторговельний банк здійснює операції з кредитування експорту та імпорту за зовнішньоторговельними розрахунками, гарантує й обліковує векселі з експортних кредитів, наданих комерційними банками.

До складу кредитної системи входять і небанківські фінансові інституцій здатні акумулювати грошові засоби та розміщувати їх на засадах строковості, повернення і платності.

Страхові компанії здійснюють акумуляцію грошових засобів у специфічній формі - шляхом продажу страхового захисту, який засвідчується страховим полісом (договором, свідоцтвом). Отримані страхові премії страхові компанії вкладають у цінні папери приватних підприємств та державні цінні папери.

Страхові компанії, що страхують життя, надають довгострокові кредити, а ті, що займаються ризиковими видами страхування, - короткострокові.

За законодавством деяких держав страхові компанії можуть виступати самостійними суб'єктами кредитного ринку.

Пенсійні фонди - акумулюють грошові засоби у формі пенсійних внесків та нарахувань. Вони формуються як приватними підприємствами, так і державними органами. Пенсійні фонди розрізняють за формою організації управління та за структурою активів. Так, мають місце пенсійні страхові фонди, управління якими здійснюють страхові компанії, а також пенсійні фонди, що перебувають в управлінні приватних підприємств або банків за дорученням останніх. Є також фондовані пенсійні фонди (їхні засоби інвестують у цінні папери) та нефондовані (виплата пенсій із поточних надходжень).

Фондові біржі, брокерські фірми, фінансові компанії та інші організаційні форми небанківських фінансових інститутів доповнюють структуру кредитної системи.

Крім національних кредитних інститутів, існують і міждержавні.

Міжнародний валютний фонд (МВФ) - міжнародна валютно-кредитна організація, що регулює міждержавні валютно-кредитні відносини. МВФ - спеціалізована установа ООН. Членом МВФ може бути тільки країна - член ООН. Заснований у 1944 р. на Бреттон-Вудській конференції (СІЛА). Штаб-квартира МВФ - у Вашингтоні.

Функції МВФ:

-сприяння міжнародному співробітництву у валютній сфері;

- сприяння міжнародній торгівлі шляхом стабілізації валютних курсів;

- встановлення багатосторонньої системи платежів між країнами - членами МВФ;

-усунення валютних обмежень і надання кредитів для врегулювання платіжних балансів.

Кошти МВФ формують члени-учасники згідно із встановленої квотою. Членами МВФ є понад 150 країн світу. Його капітал перевищує 120 млрд дол. СІЛА.

Світовий банк -міжнародний інвестиційний інститут (спочатку Міжнародний банк реконструкції і розвитку (МБРР)), створений одночасно із МВФ. Мета Світового банку - сприяння економічному та соціальному розвитку країн світу.

До складу Світового банку входять: МБРР, Міжнародна фінансова корпорація (МФК) та Міжнародна асоціація розвитку (МАР).

Одержання кредитів від Світового банку передбачає певне коригування економічної політики держави-позичальника. Умови отримання позик від Світового банку: відстрочка 3-5 років; термін погашення позики 15-20 років; уточнення облікової ставки через кожних 6 місяців і відповідне визначення вартості кредитів.

Банк міжнародних розрахунків (БМР) об'єднує на акціонерних засадах частину фінансових ресурсів центральних банків ЗО країн, здійснює для них комерційні операції та бере участь в організації міжнародного валютного співробітництва. Створений у 1930році (м. Базель, Швейцарія). БМР виконує функції об'єднуючого центрального банку для більшості національних центральних банків Європейських країн, Канади, Японії та ПАР.

Незважаючи на те, що монопольне становище у здійсненні грошової емісії займає центральний банк, комерційні банки теж продукують кредитні гроші завдяки мультиплікативному (множниковому) розширенню банківських депозитів. Таке розширення зумовлене тим, що частина кредитованих комерційними банками грошей повертаються до них знову, і вони вдруге, втретє і т. д. надаються (одні й ті самі) в позику.

Цей ефект мультиплікації має тенденцію до затухання; він докладніше розглядатиметься в курсі "Макроекономіка". Ми ж лише зазначимо, що, здійснюючи грошово-кредитну політику, центральний банк мусить враховувати взаємодію всіх ланок кредитної системи (вплив відсоткової ставки, ставки резервування банківських депозитів, грошової емісії, операцій на відкритому ринку цінних паперів та грошового, депозитного й інших мультиплікаторів).

Гроші є таким же важливим компонентом економічної системи, як у людському організмі кровопостачання. Саме тому кредитна система, яка забезпечує постачання "кисню" - "грошей" до господарюючих суб'єктів, має надзвичайно важливе значення для життєздатності та ефективності всієї економічної системи.

Date: 2015-07-23; view: 960; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |