Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Инвестиции: сущность, формы, источники

Теоретико-методологические основы инвестиционного процесса.

Инвестиции как процесс - это последовательность этапов, действий, процедур и операций по осуществлению инвестиционной деятельности. Конкретное течение инвестиционного процесса определяется объектом инвестирования и видами инвестирования (реальные или финансовые инвестиции).[1]

Чрезвычайно важно понимать, что поскольку инвестирование связано с долгосрочными вложениями экономических ресурсов с целью создания и получения выгоды в будущем, то основной аспект, сущность этих вложений заключаются в преобразовании собственных и заемных средств инвестора в активы, которые при их использовании создадут новую стоимость.

Сегодня ситуация складывается следующим образом. Проблема инвестиций в современной России в посткризисный период настолько актуальна, что разговоры о них не утихают. Российский рынок - один из самых привлекательных для современных иностранных инвесторов, однако, он также и один из самых непредсказуемых. При этом иностранные инвесторы ориентируются, прежде всего, на инвестиционный климат России, который определяется независимыми экспертами и служит для указания на эффективность вложений в той или иной стране. [2]

Ключевым аспектом реализации государственной инвестиционной политики в Ростовской области является обеспечение инвесторов всеми необходимыми условиями для работы на российском рынке, и потому в перспективе мы можем рассчитывать на изменение ситуации в экономике области в лучшую сторону.

В зависимости от целей инвестирования финансовые инвестиции делятся на следующие формы[3]:

1. стратегические

2. портфельные

Стратегические финансовые инвестиции должны способствовать реализации стратегических целей развития предприятия, таких как расширение сферы влияния, отраслевая или региональная диверсификация операционной деятельности, увеличение доли рынка посредством «захвата» предприятий-конкурентов, приобретение предприятий, входящих в состав вертикальной технологической цепочкипроизводства продукции. Следовательно, основным фактором, влияющим на ценность проекта, для такого инвестора является получение дополнительных выгод для своего основного вида деятельности. Поэтому стратегическими инвесторами становятся в основном предприятия из смежных отраслей.

Реализация данной стратегии осуществляется посредством приобретения контрольного пакета акций интересующего субъекта хозяйственной деятельности. В этом случае инвестор получает значительное представительство в совете директоров компании и активно участвует в ее управлении. Как правило, стратегические инвесторы не заинтересованы в получении прибыли непосредственно на фондовом рынке или максимизации текущего инвестиционного дохода. Область их финансовых интересов связана с контролем над собственностью и не ограничивается конкретными сроками участия в проекте.

Предприятие-реципиент получает определенные выгоды от такого сотрудничества не только в виде денежных средств, но и в виде гарантированных поставок, сбыта, квалифицированного персонала, качественного управления, логистических цепочек и т.д., однако при этом структура управления предприятием подвергается существенным изменениям.

Портфельные финансовые инвестицииосуществляются с целью получения прибыли или нейтрализации инфляции в результате эффективного размещения временно свободных денежных средств. Инструментами инвестирования в этом случае являются доходные виды денежных инструментов (различные виды депозитных вкладов в коммерческих банках, векселя) и/или доходные виды фондовых инструментов (рыночные ценные бумаги). Последний вид инвестирования становится все более перспективным по мере развития отечественного фондового рынка. От финансового менеджера в этом случае требуются хорошие знания конъюнктуры фондового рынка и его инструментов.

Реализация данной стратегии осуществляется посредством приобретения контрольного пакета акций интересующего субъекта хозяйственной деятельности. [4]

В современном понимании инвестиционный процесс есть специфичный для определенной инвестиционной среды процесс приобщения инвестора к объекту инвестиций, осуществляемый с целью получения управляемого инвестиционного дохода посредством инвестирования.

Инвестиционная среда же, по мнению современных экономистов, есть единичная или множественная сфера деятельности, преимущественно определяющая специфику и предметное содержание инвестиционного процесса. Понятие инвестиция трактуется ими, как вложение инвестора в объект инвестиций, делающее его участником этого объекта, при этом предметная наполненность вложения определяет характер связи инвестора с объектом инвестиций и возможные способы воздействия на этот объект. Инвестиции могут быть не только финансовыми, но, например, управленческими или научными.

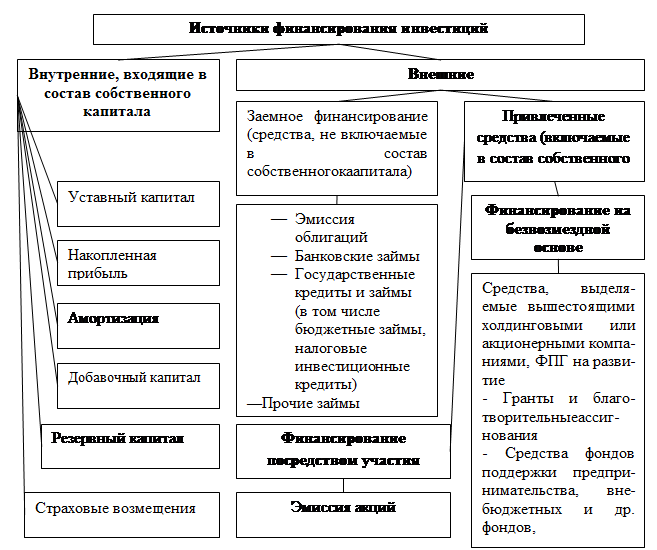

Источники финансирования инвестиций — это денежные средства, которые могут быть использованы в качестве инвестиционных ресурсов. От подбора источников финансирования зависит не только жизнеспособность инвестиционной деятельности, но и распределение конечных доходов от нее, эффективность использования авансированного капитала, финансовая устойчивость предприятия, осуществляющего инвестиции. Состав и структура источников финансирования инвестиций зависят от действующего в обществе механизма хозяйствования.

По способу привлечения по отношению к субъекту инвестиционной деятельности выделяют инвестиционные ресурсы, привлекаемые из внутренних и внешних источников.

Следует различать внутренние и внешние источники финансирования инвестиций на макро- и микроэкономическом уровнях. На уровне макроэкономики к внутренним источникам финансирования инвестиций можно отнести: государственное бюджетное финансирование, сбережения населения, накопления предприятий, коммерческих банков, инвестиционных фондов и компаний, негосударственных пенсионных фондов, страховых фирм и т.д. К внешним — иностранные инвестиции, иностранные кредиты и займы.

На микроэкономическом уровне к внутренним источникам инвестирования относятся собственные средства, формируемые на предприятии для обеспечения его развития. Основу собственных финансовых средств предприятия, формируемых из внутренних источников, составляют капитализируемая часть чистой прибыли, амортизация, инвестиции собственников предприятия.

Инвестиционные ресурсы предприятия, привлекаемые из внешних источников, характеризуют ту их часть, которая формируется вне пределов предприятия. Она охватывает привлекаемый со стороны как собственный, так заемный капитал. Сюда можно отнести государственное финансирование, инвестиционные кредиты, средства, привлекаемые путем размещения собственных ценных бумаг, и ряд других.

По национальной принадлежности владельцев капитала выделяют инвестиционные ресурсы, формируемые за счет отечественного и иностранного капитала.[5]

Инвестиционные ресурсы, формируемые за счет отечественного капитала, отличаются большим разнообразием форм и, как правило, более доступны для предприятий малого и среднего бизнеса.

Инвестиционные ресурсы, формируемые за счет иностранного капитала, обеспечивают в основном реализацию крупных реальных инвестиционных проектов предприятия, связанных с их перепрофилированием, реконструкцией или техническим перевооружением.

По титулу собственности инвестиционные ресурсы подразделяются на два основных вида — собственные и заемные.

Собственные источники инвестиций характеризуют общую стоимость средств предприятия, обеспечивающих его инвестиционную деятельность и принадлежащую ему на правах собственности. К собственным источникам финансирования инвестиций относятся: уставный капитал; прибыль; амортизационные отчисления; специальные фонды, формируемые за счет прибыли; внутрихозяйственные резервы; средства, выплачиваемые органами страхования в виде возмещения потерь. К собственным относятся также средства, безвозмездно переданные предприятию для осуществления целевого инвестирования.

Собственные средства предприятия с точки зрения способа их привлечения могут быть как внутренними (например, прибыль, амортизация), так и внешними (например, дополнительное размещение акций). Суммы, привлеченные предприятием по этим источникам извне, не подлежат возврату. Субъекты, предоставившие по этим каналам средства, как правило, участвуют в доходах от реализации инвестиций на правах долевой собственности.

Заемные источники инвестиций характеризуют привлекаемый предприятием капитал во всех его формах на возвратной основе. Все формы заемного капитала, используемые предприятием в инвестиционной деятельности, представляют собой его финансовые обязательства, подлежащие погашению на определенных заранее условиях (сроки, проценты). Субъекты, предоставившие средства на этих условиях, в доходах от инвестиционной деятельности, как правило, не участвуют[6].

Одна из возможных классификаций основных источников формирования инвестиционных ресурсов предприятия представлена на рис. 1.1.1.

При рассмотрении инвестирования, как процесса непосредственного или опосредованного воздействия инвестора на объект инвестиций, осуществляемый с целью изменения его свойств, инвестор рассматривается как субъект, ориентированный на изменение свойств объекта инвестиций, позволяющее при минимальных вложениях в этот объект восполнить дефицит необходимых для собственного развития ресурсов и изменить собственные свойства в нужном для себя направлении, так и находящиеся на консервации, в резерве, объекты незавершенного строительства, а также оборудование, предназначенное для установки.

Периодическая переоценка проводится для того, чтобы привести балансовую стоимость основных средств к современным ценам и условиям воспроизводства, тем самым создать предприятиям благоприятные экономические условия и стимулы для активного обновления основных фондов. Переоценка основных фондов оказывает существенное влияние на результаты производственно-финансовой деятельности предприятий, поскольку приводит к изменению амортизационных отчислений и налоговых платежей.

Рисунок 1.1.1. Основные источники формирования инвестиционных ресурсов[7]

Суммы добавочного капитала уменьшаются только в исключительных случаях, например в результате их направления на увеличение уставного капитала или снижения стоимости внеоборотных активов по итогам переоценки. Нормативными документами использование добавочного капитала на цели приобретения запрещается.[8]

Резервный капитал может создаваться на предприятии либо в обязательном порядке, либо в том случае, если это предусмотрено в учредительных документах. Создание резервных фондов обязательно для акционерных обществ открытого типа и предприятий с иностранным капиталом. Согласно Федеральному закону «Об акционерных обществах» величина резервного фонда (капитала) определяется в уставе общества и не должна быть менее 15% уставного капитала. Формирование резервного фонда осуществляется путем обязательных ежегодных отчислений от прибыли до достижения им установленного размера. Резервный капитал может использоваться по решению собрания акционеров на покрытие убытков предприятия, а также на погашение облигаций общества и выкуп собственных акций в случае отсутствия иных средств. На другие цели резервный капитал не может быть использован.

Чистая прибыль. Прибыль — главная форма чистого дохода предприятия, выражающая форму стоимости прибавочного продукта. Ее величина определяется как разница между выручкой от реализации продукции (работ, услуг) и ее полной себестоимостью. После уплаты налогов и других платежей из прибыли в бюджет у предприятий остается чистая прибыль, которая по решению общего собрания акционеров (или собрания участников в обществе с ограниченной ответственностью) может быть распределена на выплату дивидендов, формирование резервного и других фондов, покрытие убытков прошлых лет и др.[9]

Чистая прибыль, направляемая на инвестиционные цели, может либо собираться в фонде накопления или других фондах аналогичного назначения, создаваемых на предприятии (например, фонде развития), либо реинвестироваться в активы предприятия как нераспределенный остаток прибыли, что практически не происходит на только что открывшихся предприятиях.

Приведенные выше определения основных понятий значительно расширяют действенную сферу инвестиционных процессов и, что самое главное, дают ключ к пониманию сущности управления инвестициями. И одних только определений уже достаточно, чтобы взглянуть на инвестирование не просто как на элементарное вложение средств, но воспринять его в качестве активного способа участия инвестора в объекте с целью изменения его свойств.

Так как инвестиции служат одним из главных факторов повышения эффективности хозяйствования, в условиях спада производства особую важность приобрел вопрос нахождения количественного увеличения и качественного улучшения инвестиционных проектов. Анализируя динамику основных показателей экономики за последние несколько лет (табл. 1.1.2), несложно сделать вывод о невысокой результативности и ограниченности сфер инвестиционных процессов.

Таблица 1.1.2. Основные макроэкономические показатели РФ в 2004–2010 годах. (%) [10]

| Показатель | Ед. изм. | |||||||

| ВВП | млрд. руб. | |||||||

| % к пред.пер. | 7,2 | 6,4 | 8,2 | 8,5 | 5,2 | -7,8 | 4,0 | |

| Промышленное производство | % к соотв. пер. пред.года | 8,0 | 5,1 | 6,3 | 6,8 | 0,6 | -9,3 | 8,2 |

| Инвестиции в основной капитал | % к соотв. пер. пред.года | 10,9 | 10,9 | 16,7 | 22,7 | 9,9 | -16,2 | 6,0 |

| Реальные доходы населения | % к соотв. пер. пред.года | 10,4 | 12,4 | 13,5 | 12,1 | 2,3 | 2,1 | 4,1 |

| Инфляция | % к пред.пер. | 11,7 | 10,9 | 9,0 | 11,9 | 13,3 | 8,8 | 8,8 |

| Безработица | % экон. актив.нас. | 8,2 | 7,6 | 7,2 | 6,1 | 6,4 | 8,4 | 7,5 |

| Федеральный бюджет | ||||||||

| доходы | млрд. руб. | |||||||

| % ВВП | 20,1 | 23,7 | 23,3 | 23,4 | 22,5 | 18,9 | 18,7 | |

| профицит | млрд. руб. | -2300 | -1812 | |||||

| % ВВП | 4,3 | 7,5 | 7,4 | 5,4 | 4,1 | -5,9 | -4,1 | |

| Консолидированный бюджет | ||||||||

| доходы | млрд. руб. | |||||||

| % ВВП | 31,9 | 39,7 | 39,5 | 40,2 | 38,8 | 34,6 | ||

| профицит | млрд. руб. | -2427 | ||||||

| % ВВП | 4,5 | 8,1 | 8,4 | 6,0 | 4,9 | -6,3 | ||

| Стабилизационный фонд | млрд. руб. | |||||||

| Резервный фонд | млрд. руб. | |||||||

| Фонд национального благосостояния | млрд. руб. | |||||||

| Цена нефти Urals | долл./барр. | 34,2 | 50,0 | 61,1 | 68,9 | 94,8 | 60,4 | 77,9 |

| Экспорт | млрд. долл. | 183,2 | 243,8 | 303,6 | 354,4 | 471,6 | 303,4 | 398,0 |

| % ВВП | 31,0 | 31,9 | 30,7 | 27,3 | 28,4 | 24,8 | 27,2 | |

| Импорт | млрд. долл. | 97,4 | 125,4 | 164,3 | 223,5 | 291,9 | 191,8 | 248,8 |

| % ВВП | 16,5 | 16,4 | 16,6 | 17,2 | 17,5 | 15,7 | 17,0 | |

| Золотовалютные резервы | млрд. долл. | 124,5 | 182,2 | 303,7 | 478,8 | 427,1 | 439,0 | 479,4 |

| мес. импорта | 11,4 | 13,3 | 17,4 | 20,4 | 14,0 | 20,8 | 22,7 | |

| Денежная масса M2 | % к соотв. пер. пред.года | 35,8 | 38,6 | 48,8 | 47,5 | 1,7 | 16,3 | 28,5 |

| Обменный курс (средний за период) | руб/долл | 28,8 | 28,3 | 27,2 | 25,6 | 24,8 | 31,7 | 30,4 |

| Индекс реального курса рубля к доллару | % к пред.пер. | 14,0 | 3,9 | 17,0 | 15,0 | -0,2 | -0,4 | 4,0 |

| дек 1997 г. = 100% | 93,7 | 97,3 | 113,5 | 130,6 | 129,1 | 128,7 | 133,5 | |

| Внешний долг РФ | млрд. долл. | 213,5 | 257,2 | 313,2 | 463,9 | 480,5 | 467,2 | 483,0 |

| % ВВП | 36,1 | 33,6 | 31,6 | 35,8 | 28,9 | 37,9 | 33,0 |

Характерной проблемой российского рынка является заметная дифференциация инвестиционной активности по отдельным секторам экономики. Аналогичная ситуация наблюдается и на уровне области[11].

Ключевой проблемой инвестиционной политики практически для всех регионов стал поиск источников финансирования. Теоретически существует довольно много потенциальных вариантов привлечения капитала в региональные инвестиционные проекты. Опыт последних лет показал, что ряд регионов активно инвестировал собственные денежные средства в развитие регионального хозяйства. Необходимо оговориться, что речь идет, прежде всего, о крупных финансовых центрах, а также о территориях, где промышленность имеет ярко выраженную экспортную ориентацию.

Другим, более или менее стабильным источником инвестиций в регионах являются капиталовложения за счет собственных средств предприятий через аккумуляцию финансовых средств в специализированные фонды, долевое участие, механизм гарантий и т.д.

Инвестиционный процесс не существует сам по себе, а всегда включен в какое-то пространство следующего уровня. На наш взгляд, что он должен быть рассмотрен в рамках целостного подхода, то есть пространственного рассмотрения системы во взаимосвязи с другими системами. Это позволяет исчерпывающе описать место и роль инвестиционного процесса как в отдельно взятой сфере деятельности, так и в системе общественных отношений. Последний аспект немаловажен в контексте нашего исследования.

Любой субъект ориентирован на развитие, всегда требующее восполнения каких-то ресурсов и изменения определенных свойств. Ориентация на устранение этого дефицита собственными силами приводит к резкому замедлению роста, поскольку требует от субъекта заниматься несвойственной деятельностью, отвлекая на это его основные ресурсы. В условиях специализации ограниченность собственных средств заставляет субъекта искать объект, свойства которого позволяют восполнить существующий дефицит при минимальных вложениях. Необходимость в инвестициях возникает в том случае, когда потенциал найденного объекта не удовлетворяет нужным критериям и требует определенного внешнего участия для его развития. Возможность осуществления инвестиций возникает в том случае, когда субъект обладает ресурсами или свойствами, позволяющими оказать нужное воздействие на требуемые свойства объекта.

В момент инвестиционного процесса инвестор устанавливает связь с конкретным объектом и становится его участником. Такое объединение первоначально в результате воздействия инвестора приводит к изменению свойств объекта инвестиций, а затем измененные свойства в виде инвестиционного дохода воздействуют на инвестора, в свою очередь, изменяя его свойства, в том числе восполняя существующий дефицит. В конечном итоге, после прекращения инвестиционного процесса субъект и объект начинают существовать в новом качестве. Таким образом, инвестиционный процесс способствует диффузии свойств субъекта и объекта[12].

Субъекты и объекты любой сферы деятельности, в том числе и инвестиционной, обладают разными наборами свойств, проявленными в разной степени. Происходящие в этой сфере множественные инвестиционные процессы стремятся к постепенному охвату всех субъектов и объектов и приводят как к уравниванию наборов их свойств, так и к выравниванию степени их проявленности. Важно отметить, что пределом выравнивания является не усреднение, а максимизация. Таким образом, инвестиционные процессы способствуют гомогенизации свойств соответствующей сферы деятельности, и гомогенизация в данном случае тождественна общему развитию этой сферы. Инвестиции затрагивают основы хозяйственной деятельности, определяя процесс экономического роста в целом. В современных условиях они выступают важнейшим средством обеспечения условий выхода из сложившегося экономического кризиса, структурных сдвигов в народном хозяйстве, обеспечения технического прогресса, повышения качественных показателей хозяйственной деятельности на микро - и макроуровнях. Активизация инвестиционного процесса является одним из наиболее действенных механизмов социально-экономических преобразований. Россия, имея очевидные конкурентные преимущества, состоящие не только в природных богатствах и многоотраслевой промышленности, но и в имеющемся научно-техническом потенциале и квалифицированных кадрах, располагая крупной научной базой (12% числа ученых во всем мире), на мировом рынке гражданской наукоемкой продукции имеет долю лишь в 0,3%, в то время как доля США составляет 36%, Японии - 30%. Аналогично дело обстоит и в Ростовской области – удельный вес инновационной продукции в промышленности составляет около 15%, а инновационно активных предприятий – не более 5%[13].

Инвестирование играет ключевую роль в экономических процессах, протекающих как на уровне всей экономики, так и на уровне отдельных предприятий. Производственный потенциал страны, эффективность его функционирования, решение многих социальных проблем связаны с масштабами инвестиционного процесса и его эффективностью.

Объектами инвестиций органов власти регионов в теоретических работах являются инвестиционные проекты социальной и производственной сферы, осуществляемые предприятиями и организациями на его территории.

С позиций регулирования инвестиционной деятельности регион можно рассматривать как совокупность производственных, финансовых и властных структур, объединенных интересами спроса и предложения финансовых и материальных инвестиционных ресурсов, осуществляющих взаимодействие и реализацию проектов и программ, нацеленных на достижение главной цели регионального развития - повышение общего благосостояния населения.

Государственное регулирование инвестиционной деятельности в регионе обеспечивается региональными органами власти в пределах их компетенции с целью поддержания, стимулирования или предотвращения инвестиционных процессов и осуществляется в соответствии с государственными инвестиционными или целевыми программами; прямым управлением государственными инвестициями; предоставлением финансовой помощи в виде дотаций, субсидий, субвенций, бюджетных ссуд на развитие отдельных территорий, отраслей, производств; проведением финансово-кредитной политики (в том числе выпуском в обращение ценных бумаг), политикой ценообразования, амортизационной политикой; контролем за соблюдением государственных норм и стандартов и т. д.

Формы регулирования инвестиционной деятельности соответствуют положениям Федерального закона и включают: выделение приоритетов, налоговое регулирование, предоставление финансовой помощи инвесторам, условия осуществления финансовых инвестиций, экспертизу инвестиционных проектов при разработке государственных инвестиционных программ, защиту инвестиций, условия вывоза капитала для осуществления инвестиций за рубежом.

Методы регулирования инвестиционной деятельности органами управления региона подразделяют на три группы[14]:

- непосредственного (прямого) воздействия на хозяйственную деятельность (путем прямого безвозвратного вложения бюджетных средств в соответствии с выбранными приоритетами);

- опосредованного централизованного воздействия; в их составе методы конкурсного размещения средств бюджетов на возвратной, срочной и платной основах или на условиях закрепления в государственной собственности части акций;

- предоставления на конкурсной основе государственных гарантий по инвестиционным проектам за счет средств федерального и регионального бюджетов;

-косвенного воздействия, базирующиеся на создании благоприятного инвестиционного климата в регионе (путем установления специальных налоговых режимов, механизма начисления амортизации, защиты интересов инвесторов; предоставления субъектам инвестиционной деятельности льготных условий пользования землей и другими природными ресурсами; расширения использования средств населения и иных внебюджетных источников финансирования жилищного строительства и строительства объектов социально-культурного назначения, принятия антимонопольных мер).

В заключении данной части нашего исследования, можно сделать вывод, что реализация указанных направлений позволит устранить существующую дифференциацию уровнейинвестиционной привлекательности территорий региона. Это будет способствовать, в свою очередь,инновационному развитию региональной экономики, выравниванию и улучшению социально-экономического положения населения.

Date: 2015-07-23; view: 849; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |