Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Деньги, их свойства и функции. Закон количества денег, необходимого для обращения

Возникновение денег (9 век до н.э.) было связано с необходимостью регулирования усложнявшегося товарного обмена.

Деньги - это всеобщий эквивалент или иными словами товар, который может обмениваться на любой другой товар. Деньги – элемент развитого товарного хозяйства.

Первоначально функции денег выполняли различные товары. скот, табак, меха, медь, железо. Например, в Древнем Риме и античной Греции это был скот. В Японии в роли эквивалента использовался рис, в Китае — чай, в Африке — хлопчатобумажные ткани, в Исландии — рыба. Затем функции денег перешли к золоту и серебру.

В XII веке в Китае появились бумажные деньги. Значительно позже - в 1690 году бумажные деньги появились в Америке, в штате Массачусетс. В европейских странах к бумажным деньгам правительства начинают прибегать лишь с XVIII столетия. В России бумажные деньги появились в 1796 г.

В начале (в эпоху «золотого стандарта») количество находящихся в обращении денег должно было соответствовать количеству золота, серебра, других драгоценных металлов и камней, находящихся в распоряжении государства. В последствии, это требование не стало абсолютным. В настоящее время деньги не опираются на золото и другие драгоценные металлы и камни.

В экономической литературе рассматриваются в основном две концепции происхождения денег: рационалистическая и эволюционная. Первая изложена в работе Аристотеля «Никомахова этика». Она господствовала вплоть до конца XVIIIв. и объясняла происхождение денег как результат соглашения между людьми. Подобным образом трактуют деньги и некоторые современные экономисты. Так, П.Самуэльсон рассматривает деньги как искусственную социальную условность. Дж.Гэлбрейт считает, что «закрепление денежных функций за благородными металлами и другими предметами — продукт соглашения между людьми».

Сторонником второй концепции происхождения денег являлся К. Маркс, который определял деньги как продукт развития обмена и товарного производства. Согласно этой концепции до появления денег существовал бартер — непосредственный обмен одного товара на другой. Однако это породило ряд трудностей при осуществлении обменных операций.

С развитием товарного производства, значительным расширением масштабов обменных операций в роли всеобщего эквивалента выступают драгоценные металлы — серебро и золото. Они стали выполнять роль денег потому, что обладали по сравнению с другими товарами рядом преимуществ: делимостью, сохраняемостью, качественной однородностью, легкой транспортабельностью, относительной редкостью в природе, износостойкостью.

Деньги могут обращаться в следующих видах:

· наличные, обслуживающие наличный денежный оборот и выступающие в форме бумажных купюр и металлических монет.

· безналичные, обслуживающие безналичную денежно-кредитную сферу и выступающие в разнообразных видах, например, чеки, платежные поручения, платежные требования, аккредитивы и т.п.

В денежно-кредитной системе деньги выполняют следующие функции:

1. Средство платежа. В этой функции бумажные купюры и металлические монеты признаются всеми субъектами и принимаются в уплату за любой товар. В связи с этим, денежная единица должна иметь строго определенный вид, описание, признаки платежности, защиту от подделки.

2. Средство обмена. Выполняя данную функцию деньги выступают в качестве всеобщего эквивалента, который можно обменять на любой товар.

3. Средство обращения. Деньги выступают также как элемент и проводник системы денежного обращения. Они используются всеми субъектами для покупки товаров и услуг, выплаты долгов и т.п.

4. Мера стоимости. Благодаря деньгам нет необходимости выражать цену каждого товара через цену другого товара. Деньги применяются для измерения и сравнения стоимостей товаров и услуг. Подобно тому, как расстояние измеряется в метрах и километрах, цена любого товара определяется в рублях, долларах или других денежных единицах.

5. Средство накопления. Деньги являются наиболее удобным средством хранения и накопления богатства.

6. Мировые деньги.

Выполняя названные функции, деньги позволяют устранить громоздкость бартерной торговли.

Свойства денег:

· ликвидность. Деньги самый ликвидный товар Ликвидность является отражением конвертируемости и валютного курса валюты. Ликвидность характеризует степень конвертируемости и класс валюты. Деньги - наиболее ликвидный товар.

· законное средство платежа. Государство объявило данные деньги законным средством платежа.

· приемлемость. Деньги признаются всеми субъектами, т.к. являются законным платежным средством.

относительная редкость. Деньги выпускает государство. Оно же держит под контролем эмиссию, т.е. выпуск денег в обращение. Поскольку деньги выпускают в ограниченных количествах, то они относительно редки. Если бы выпуск бумажных денег был неограничен, то они стали бы бесплатным благом. Однако государство имеет монополию на эмиссию денег, право контроля над денежным обращением и размером эмиссии. В разных странах сложились различные эмиссионные системы, определяющие правила выпуска денег, размеры эмиссии, нормы и формы ее обеспечения.

В настоящее время денежный оборот обслуживается в большинстве своем кредитными деньгами, которые представлены в следующих видах:

· бумажные банкноты;

· депозиты (банковские счета);

· чеки;

· кредитные карточки. Хотя это скорее не деньги, а средство получения краткосрочной ссуды.

· электронные деньги.

48. Банковская система. Банки и их операции.

Банковские системы имеют двухуровневую или трехуровневую структуру. Главенствующее положение в кредитной системе занимает Центральный банк, он составляет первый уровень банковской системы.

Главный банк страны выполняет разнообразные функции, главными из которых являются:

· эмиссия денег;

· управление государственным долгом;

· хранение золота - валютного резерва государства;

· регулирование обменного курса валют;

· кредитование коммерческих банков;

· хранение резервов коммерческих банков;

· контроль деятельности коммерческих банков;

· проведение кредитно-денежной политики;

· регулирование кредитного рынка;

· осуществление межбанковских расчетов и расчетно-кассовое обслуживание коммерческих банков.

Коммерческие банки составляют основу кредитной системы и ее второй уровень. Они выступают в качестве своеобразных посредников между теми, кто сберегает деньги и теми, кто их инвестирует.

Существуют следующие наиболее распространенные виды коммерческих банков:

· универсальные, выполняющие широкий спектр разных по характеру банковских операций;

· ипотечные, кредитующие под залог недвижимости;

· инновационные, осуществляющие кредитование разработки и освоения новой техники, технологий и т.п.;

· инвестиционные, обслуживающие крупные инвестиционные проекты, отрасли или сферы народного хозяйства;

· сберегательные, аккумулирующие денежные средства субъектов и выступающие от имени государства.

Национальный банк Беларуси регулирует денежно-кредитный рынок и деятельность коммерческих банков на основе ряда показателей:

· норматива минимального размера уставного фонда (в настоящее время он равен 25 млн. Евро);

· предельного соотношение собственных средств банка и суммы его активов;

· показателей ликвидности и платежеспособности;

· размера обязательных резервов создаваемых коммерческими банками;

· максимального размера риска на одного заемщика.

Осуществляя денежно-кредитные операции, коммерческие банки выполняют разнообразные функции, важнейшими из которых являются:

· хранение денежных вкладов субъектов;

· кредитование субъектов хозяйствования и граждан;

· расчетно-кассовое обслуживание клиентуры;

· лизинговые, факторинговые операции;

· обмен валюты и т.п.

Коммерческие банки выполняют активные (предоставление кредитов) и пассивные (привлечение вкладов) операции, а также оказывают различные банковские услуги.

49. Денежно-кредитная политика: цели, инструменты.

Денежно-кредитная политика — совокупность мер в сфере денежного обращения и кредита, направленных на регулирование экономики.

Конечные цели:

· экономический рост;

· полная занятость;

· стабильность цен;

· устойчивый платежный баланс.

Промежуточные целевые ориентиры:

· денежная масса;

· ставка процента;

· обменный курс.

Для регулирования денежной массы Национальный банк использует следующие инструменты:

· установление учетной ставки процента;

· установление нормы обязательных резервов;

· проведение операций на открытом рынке (покупка и продажа ценных бумаг и иностранной валюты);

· рефинансирование банков;

· контроль за деятельностью коммерческих банков.

Увеличение или уменьшение учетной ставки процента ведет к росту или снижению процентных ставок по вкладам и кредитам и соответственно сужает или расширяет расходы и инвестиционную активность субъектов.

Коммерческим банкам устанавливается также норма обязательных резервов, то есть доля их активов, которые в виде наличных денег и средств на счете каждый банк обязан хранить в Национальном банке.

Проще говоря, резервная норма - это отношение резервов, которые должен иметь коммерческий банк, к сумме принятых вкладов. Если, например, норма обязательных резервов равна 5%, то из каждых 10 000 рублей, резервируется 500 рублей, то есть банк сможет использовать для кредитования только 9500 рублей. Последняя цифра называется избыточными банковскими резервами. Фактические резервы равны сумме обязательных и избыточных резервов.

Предоставляя в ссуду избыточные резервы, банк создает новые кредитные деньги. Схематично процесс создания кредитных денег можно представить в таблице.

(рублей)

| Банк | Вклад | Обязательный резерв (5%) | Избыточный резерв | Вновь созданные деньги |

| 8574 и т.д. | ||||

| Итого:190000 |

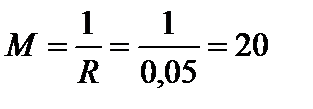

Обратное число от нормы обязательных резервов (R) называется денежным мультипликатором (M);

(16.5)

(16.5)

В нашем примере денежный мультипликатор равен 20.

Следовательно, максимальное количество денег (D), которое может создать банк на основе избыточных резервов (Е) равно:

D = E х M, (16.6)

В нашем примере, 9500 х 20 = 190000 рублей.

Используя систему резервов, Центральный банк может контролировать объем и динамику банковских депозитов, денежную массу и условия кредитования. Кроме того, резервы страхуют банк и его клиентов в случае возникновения чрезвычайных ситуаций.

При изменении нормы обязательных резервов совокупное предложение денег также изменяется. Когда Национальный банк увеличивает норму обязательных резервов, то эта мера ведет к сокращению массы денег в обращении, за счет уменьшения способности коммерческих банков к кредитованию и наоборот.

Таким образом, изменение резервной нормы - это достаточно мощная мера по регулированию денежного обращения.

Следовательно, размеры увеличения денежной массы в стране зависят не только от суммы избыточных резервов, но и от величины денежного мультипликатора.

Операции на открытом рынке - это операции по покупке или продаже государственных казначейских обязательств и иностранной валюты. ГКО эмитируются Минфином, а валюта продается Национальным банком. Покупая ГКО или иностранную валюту, Национальный банк выбрасывает в систему денежного обращения дополнительные средства. Продавая ГКО или иностранную валюту, главный банк страны изымает из оборота денежные средства. Тем самым, возрастает или сокращается предложение денег.

Рефинансирование коммерческих банков осуществляется Центральным банком

Типы денежно-кредитной политики

Кейнсианская и монетаристская концепции денежно-кредитной политики

Используя денежно-кредитную политику, государство стремится к созданию без инфляционной экономики, функционирующей в условиях максимальной занятости населения.

В кейнсианской концепции макроэкономического равновесия регулирование денежно-кредитной сферы может осуществляться, например, такими методами:

1. Для решения проблемы занятости, сокращения безработицы и увеличения объемов производства, государство проводит политику "дешевых" денег, которая включает совокупность мер по стимулированию денежного предложения. При этом государство через главный банк страны может:

· покупать облигации и инвалюту;

· понижать резервную норму;

· понижать учетную ставку.

Эти экономические инструменты могут применяться как все в совокупности, так и раздельно.

В результате в экономике происходит цепь логических событий: денежное предложение увеличивается, банковская процентная ставка падает, инвестиционные расходы возрастают, производство оживляется, ЧНП возрастает (в зависимости от суммы инвестиций и размера инвестиционного мультипликатора), уровень безработицы сокращается.

2. Для сокращения инфляции проводится политика «дорогих денег», которая включает:

· продажу ГКО и инвалюты;

· увеличение резервной нормы;

· увеличение учетной ставки.

Каждая из названных мер может применяться как самостоятельно, так и в совокупности друг с другом.

По мнению кейнсианцев, в этом случае должна работать логическая цепочка: денежное предложение сокращается, банковская процентная ставка возрастает, инвестиции сокращаются, ЧНП сокращается (в зависимости от сокращения инвестиций и инвестиционного мультипликатора), уровень инфляции снижается.

Основным фактором, определяющим реальный объем производства, занятости и уровня цен, являются совокупные расходы. В уравнении кейнсианцев, ВНП=C+I+X+G, компоненты совокупных расходов (государственных, инвестиционных, межгосударственных, расходов домашних хозяйств) определяются факторами, которые чаще всего не зависят от предложения денег.

Рисунок 16.10 - Политика «дорогих денег»

| Увеличение ставки рефинансирования |

| Продажа ценных бумаг и валюты |

| Увеличение нормы обязательных резервов |

| Процентные ставки по депозитам и кредитам растут |

| Сокращение массы денег в обращении |

| Сокращение инвестиций |

| Объемы производства стабильны, либо сокращаются |

| Чистый национальный продукт стабилен, либо сокращается |

| Решения, принимаемые Национальным банком |

| Чистый национальный продукт растет |

Рисунок 16.11 - Политика «дешевых денег»

| Увеличение массы денег в обращении |

| Увеличение инвестиций |

| Объемы производства увеличиваются |

| Безработица сокращается |

| Инфляция снижается |

| Уменьшение ставки рефинансирования |

| Покупка ценных бумаг и валюты |

| Уменьшение нормы обязательных резервов |

| Процентные ставки по депозитам и кредитам сокращаются |

| Решения, принимаемые Национальным банком |

Монетаристы придают большое значение денежно-кредитной политике и выступают за установление в законодательном порядке "монетарного правила". Оно гласит - прирост денежного предложения должен соответствовать приросту ВНП. Если ВНП за год вырос, скажем, на 3%, то и денежное предложение должно увеличиться не более чем на 3%.

Поэтому, по мнению монетаристов, Национальный банк должен стабилизировать не процентную ставку, а темпы роста денежного предложения.

Факторы, влияющие на размер банковской процентной ставки по кредиту:

· размер ставки рефинансирования;

· уровень конкуренции на кредитном рынке;

· срок кредита;

· обеспеченность кредита;

· стоимость ресурсов на межбанковском рынке.

50. Социальная политика: понятие, цели, направления.

Социальная политика - государственная политика, направленная на изменение уровня и качества жизни населения.

Социальная политика направлена: на реализацию программ занятости, на оказание помощи малоимущим слоям и многодетным семьям; на обеспечение устойчивого снабжения населения продуктами питания; на развитие сферы образования, медицинского обслуживания, социального страхования и культуры; на регулирование доходов и обеспечение социальной защиты.

Выделяют следующие три направления социальной политики:

· обеспечение государством регулирования занятости населения;

· поддержка беднейших слоев населения;

· регулирование доходов населения посредством системы налогообложения.

Важным направлением социальной политики является формирование и распределение доходов населения. Оно осуществляется следующими способами:

· проведение соответствующей фискальной политики, взимание налогов с прибыли и личных доходов;

· осуществление трансфертных платежей наименее социально защищенным слоям населения (пенсионеры, безработные, многодетные семьи с низкими доходами и т.д.);

· установление предельных цен на товары первой необходимости, а также минимальных ставок заработной платы;

· субсидирование некоторых жизненно важных отраслей экономики (например, сельского хозяйства), что позволяет поддерживать определенный жизненный уровень населения;

· обеспечение социальной справедливости в распределении доходов.

Date: 2015-07-11; view: 948; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |