Полезное:

Как сделать разговор полезным и приятным

Как сделать объемную звезду своими руками

Как сделать то, что делать не хочется?

Как сделать погремушку

Как сделать так чтобы женщины сами знакомились с вами

Как сделать идею коммерческой

Как сделать хорошую растяжку ног?

Как сделать наш разум здоровым?

Как сделать, чтобы люди обманывали меньше

Вопрос 4. Как сделать так, чтобы вас уважали и ценили?

Как сделать лучше себе и другим людям

Как сделать свидание интересным?

Категории:

АрхитектураАстрономияБиологияГеографияГеологияИнформатикаИскусствоИсторияКулинарияКультураМаркетингМатематикаМедицинаМенеджментОхрана трудаПравоПроизводствоПсихологияРелигияСоциологияСпортТехникаФизикаФилософияХимияЭкологияЭкономикаЭлектроника

Диссертация: библиографияпо экономике, кандидата экономических наук, гагиева, ольга хасанбековна, владикавказ

1. ЗАКОНОДАТЕЛЬНЫЕ И НОРМАТИВНЫЕ АКТЫ

2. Гражданский кодекс Российской Федерации

3. Федеральный закон РФ "О Центральном банке Российской Федерации (Банке России) №394-1 от 2 декабря 1990 г. (с изменениями от 27 декабря 1995г., 20 июня 1996г., 27 февраля, 28 апреля 1997г., 4 марта, 31 июля 1998г., 8 июля 1999г.).

4. Федеральный закон Российской Федерации "О банках и банковской деятельности от 3 февраля 1996г. № 17-ФЗ

5. Федеральный закон Российской Федерации "О защите конкуренции на рынке финансовых услуг" №117-ФЗ от 23 июня 1999г.

6. Федеральный закон Российской Федерации "О несостоятельности (банкротстве)" №6-ФЗ от 8 декабря 1998г.

7. Федеральный закон Российской Федерации "О несостоятельности (банкротстве) кредитных организаций" №40-ФЗ от 25 февраля 1999 г.

8. Федеральный закон Российской Федерации "О реструктуризации кредитных организаций" №144-ФЗ от 8 июля 1999г.

9. Федеральный закон Российской Федерации "О рынке ценных бумаг" №39-Ф3 от 22 апреля 1996г.

10. Федеральный закон Российской Федерации "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений""№39-ФЗ от 25 февраля 1999г.

11. Федеральный закон Российской Федерации "О внесении изменений и дополнений в Федеральный закон Российской Федерации "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" №22-ФЗ от 2 января 2000г.

12. Федеральный закон Российской Федерации "Об иностранных инвестициях в Российской Федерации" №160-ФЗ от 9 июля 1999г.

13. Федеральный закон Российской Федерации "О защите конкуренции на рынке финансовых услуг" №17-ФЗ от 23 июня 1999г.

14. Указ Президента Российской Федерации "О развитии финансового лизинга в инвестиционной деятельности" от 17 сентября 1994г.

15. Постановление Правительства Российской Федерации "РОб условиях антимонопольного контроля на рынке финансовых услуг и об утверждении методики определения оборота и границ рынка финансовых услуг и финансовых организаций" №197 от 7 марта 2000г.

16. Положение Центрального Банка России "Об особенностях реорганизации банков в форме слияния и присоединения" №12-П от 30 декабря 1997г.

17. Инструкция Центрального Банка России "О порядке применения федеральных законов, регламентирующих процедуру регистрации кредитных организаций и лицензирования банковской деятельности" №75-И от 23 июня 1998г.1.. БИБЛИОГРАФИЯ

18. Академия рынка: маркетинг, Пер. с фр./А. Дайан, Ф. Букерель, Р. Ланкар и др.; Науч. Ред. А.Г. Худокормов. М.; Экономика, 1993.

19. Амелин И.Э. Методика расчета лимита кредитования играфическая модель устойчивости банка, принятые в Сембанке www/ctrust/ru, 2002 г.

20. Андреев И. Критерии конкурентоспособности однородных банковских услуг. М.: Маркетинг 1998 г, № 1.

21. Ансофф И. Новая корпоративная стратегия, Пер. с англ., под ред./Ю.Н. Каптуревского. СПб.: Питер, 1999 г.

22. Армстронг Г., Котлерф. Ввдение в маркетинг.- М.: Издательский дом Вильяме, 2000 г., 638 с.

23. Абрамишвили Г.Г. и др. Операция «Маркетинг». Стратегия и тактика конкурентной борьбы монополий. Международные отношения, 1976 г.

24. Алексеев П.В., Панин А.В. Философия. Проспект, 1998.

25. Ананьич Б.В. Банкирские дома в России, 1860-1914 г.г.: Очерки истории частного предпринимательства. Л.: Наука. Ленингр. Отд-ние, 1991. 198 с.

26. Андрюшин С.А. Банковская система России: Особенности эволюции и концентрация развития. М.: ИЭРАН, 1998. 321 с.

27. Алексашенко С.В., Клепач А.Н., Красков В.В., Лепетиков Д.В., Российские банки: стратегии выживания в новых условиях. -М., Центр развития, 2000.

28. Алексеева В.И., Ищенкл Е.Г. Банковское кредитование: Российский и зарубежный опыт. М., Русская деловая литература, 2000.

29. Аникеев С. Методика разработки плана маркетинга. М., Фолиум, 1996.

30. Алешина И.В., Паблик Рилейшнз для менеджеров и маркетологов. М., ГНОМ - ПРЕС, 1997.

31. Амблер Т. Практический маркетинг./Пер. санг. Под ред. Каптуревского Ю.И. СПб, Питерз, 1999.

32. Афонина С.В. «Электронные деньги» СПб, Питер, 2000.

33. Балабанов И.Т. Интерактивный бизнес: Учеб. Пособие. СПб, Питер, 2001.17.18,19.20,21.22,2324,25

БИБЛИОГРАФИЯ

I. Федеральные законы

www. consultant. ru/popular/bank/

II. Электронные ресурсы

bo. bdc. ru/2009/17/vtb. htm

www. vtb24.ru/f/1/about/info/papers/vtb24_charter_060410.pdf

www. vtb24.ru/f/1/about/info/results/vtb24_annual_report_2009.pdf

III. Книги, указанные по заглавию

5. Банки и банковское дело / Под ред. Балабанова И. Т. - СПб. Питер, 2003. - 256 с.

6. Банковское дело: учебник / Под ред. д-ра экон. наук, проф. Г. Г. Коробовой - изд. с изм. - М. «Экономистъ», 2006. - 766 с.

IV. Книги, изданные под редакцией автора (авторов)

7. Владиславлев Д. Н. Энциклопедия банковского маркетинга. - М. Ось-89, 2006. - 256 с.

8. Герасименко В. В. Основы маркетинга. - М. ТМС, 2000. - 142 с.

9. Каджаева М. Р. Дубровская С. В. Банковские операции. - 2-е издание. - М. Академия, 2006. - 400 с.

10. Костерина Т. М. Банковское дело: Учебно-практическое пособие. - М. Изд. центр ЕАОИ, 2009. - 360 с.

11. Котлер Ф. Келлер К. Л. Маркетинг Менеджмент, 12-е издание. - СПб. Питер, 2007. - 816 с.

12. Куршакова Н. Б. Банковский маркетинг. - СПб: Питер, 2003. - 192 с.

13. Тулембаева А. Н. Банковский маркетинг. Завоевание рынка. - Алматы: Триумф "Т", 2007. - 448 с.

14. Хабаров В. И. Попова Н. Ю. Банковский маркетинг. - М. Московская финансово-промышленная академия, 2004. - 165 с.

15. Уткин Э. А. Банковский маркетинг. - М. ИНФРА-М, 2007. - 300 с.

1. ФЗ РФ «О банках и банковской деятельности» от 02.12.2006 г. №246

2. Батракова Л.Г. Экономический анализ деятельности коммерческого банка. Учебник для вузов. – М.: Логос, 2005

3. Березин М. Маркетинговый анализ. – М.: ООО ЖУРНАЛ Управление персоналом, 2004

4. Владиславлев Д.Н. Как организовать клиентскую службу банка. – М.:Ось-83, 2005

5. Владиславлев Д.Н. Энциклопедия банковского маркетинга. – М.:Ось-89, 2005

6. Голубков Е.П. Основы маркетинга: Учебник. 2-е изд., перераб. и доп. – М.: Изд. Финпресс, 2003

7. Голубкова Е.Н. Маркетинговые коммуникации: Учебное пособие. 2-е изд., перераб. и доп. – М.: Финпресс, 2003

8. Джозлин Р.В. Банковский маркетинг. М.: Финансы и статистика, 2003

9. Коробов Ю.И. Банковский маркетинг. Саратов: Издат. центр Сарат. экон. Академии, 2003

10. Котлер Ф., Армстронг Г. Основы Маркетинга: Учебник. 9-е изд. Пер. с англ. – М.: Вильямс, 2003

11. Лаврушин О.И. Банковские операции. Часть1. М.: Инфра-М, 2004

12. Панова Г.С. Анализ финансового состояния коммерческого банка. М.: Русская Деловая литература, 2003

13. Романов А.Н. Банковский маркетинг. М.: Банки и Биржи, 2003

14. Свиридов О.Ю. Деньги, кредит, банки. М.: ИКЦ МарТ, 2004

15. Севрук В.Т. Банковский маркетинг. М.: Дело Лтд, 2004

16. Усоскин В.М. Современный коммерческий банк: управление и операции. М.: ИПЦ, 2004

17. Фалько А.В. Банковский маркетинг. М.: ВЕЧЕ, 2005

18. Черкасов В.Е. Финансовый анализ в коммерческом банке.- М.: ИНФРА – М, 2000

19. Шеремет А.Д., Щербакова Г.Н.Финансовый анализ в коммерческом банке. – М.: Финансы и статистика, 2001

20. Ширинская Е.Б. Операции коммерческих банков: российский и зарубежный опыт. М.: Финансы и статистика,2002

21. Шульпина Н.В. Основы маркетинга. М.: Вильямс, 2003

22. Э.А. Уткин Банковский маркетинг, М.:Инфра-М, 2005

23. Богомолова Е.В. SWOT – анализ: теория и практика применения // Экономический анализ: теория и практика. №17, 2004. С. 17 - 23

24. Гайдунько Д. Клиентская база банка и информационное неравенство // Маркетинг. - 2002. - N 1. - С. 43-51

25. Гвозденко А.К. Использование методики многофакторного SWOT-анализа для разработки стратегических направлений деятельности // Маркетинг и маркетинговые исследования. №4, 2006. С. 22 - 26

26. Гусева К. Директ - маркетинг, приносящий успех// Рекламодатель: теория и практика. №5, 2006. С. 37 - 42

27. Дяченко О. Рейтинг банковских рисков // Банковское обозрение. №1, 2005. С. 10 - 13

28. Ковалев А.И. Маркетинговые стратегии при подготовке менеджеров для банковских структур. // Деньги и кредит, 2003. - № 11

29. Крылов А, Череватая Е. Анализ рекламной активности банков // Рекламодатель: теория и практика. №2, 2005. С. 81 - 88

30. Кубликова И. Банковская реклама – «скучно» и «банально» // Банковское обозрение. №2, 2006. С. 74 - 82

31. Леви Т. Маркетинг и PR в банке // Бухгалтерия и банки.№1, 2006. С. 57 - 64

32. Орлова А.Н. Коммуникационная стратегия коммерческого банка // Банковские услуги. №12, 2005. С. 7 - 13

33. Рождественский Н. Интегрирование инструментов маркетинговых коммуникаций: комбинирование вместо линейности // Маркетинговые коммуникации. №2, 2005. С. 8 - 14

34. Скогорева А. Для большинства банков реклама — просто бесполезная трата денег // Банковское обозрение. №3, 2007. С. 25 - 29

35. Скогорева А. Привести клиента за ручку // Банковское обозрение. №7, 2006. С. 44 - 49

36. Челенков А., Маньжов А. Формирование клиент-ориентированного подхода в коммуникациях // Маркетинг. №2, 2004. С. 47 – 52

1.Гражданский кодекс РФ.

2.Федеральный закон 395-1 от 02.12.1990г. «О банках и банковской деятельности» (с изменениями от 31 июля 1998 г., 5, 8 июля 1999г., 19 июня, 7 августа 2001г., 21 марта 2002г., 30 июня 2003г.)

3. Гражданское право. Учебник. Часть II. Москва.Проспект, 1997. С. 542.

4. Деньги и кредит, Финансы и статистика, Москва, 2004, -стр. 5

5. Сбережения//Сбербанк России//№3, -стр.2

6. Э.А.Уткин, Банковский маркетинг. – Москва, ИНФРА-М, 1994. –стр. 40.

7. В.Анурин, И.Мирошниченко, Е.Евтушенко. – С-Петербург, Питер, 2004. –стр. 186.

8. Основы маркетинга. Конспект лекций. Ивановская Т.И. Хакасский институт бизнеса, 2002-с 12.

9. Котлер Ф. Основы маркетинга. Москва."Вильяме" 2002.-С.627

10. Олейник О.М. Основы банковского права.Москва. Юристъ, 1997. С. 23.

11. Стаханов В.Н., Стаханов Д.В,Маркетинг сферы услуг.Москва. Экспертное бюро. 2001 -с 91

12. С.В.Мхитарян.Отраслевой маркетинг. Москва. Эксмо.2006. стр.302.

13. Маркетинг Принципы и технология маркетинга в свободной рыночной системе.Москва. Банки и биржи, ЮНИТИ, 1998. –с. 93.

14. Дж Ф Литл. Основы маркетинга. Ростов н/Д: Феникс, 1997. – с. 130

15. Витт Юрген. Управление сбытом.Москва.ИНФРА-М,1997.- с.31.

16. Практический маркетинг -№ 64 -2002 – с. 14.

17. Крылов М.В. Маркетинг. М.: Центр, 1998, - с. 51.

18. Витт Юрген.Управление сбытом – Москва.ИНФРА-М, 1997. – с. 96.

19. Маркетинг в страстях и сферах деятельности.Маркетинг -2001. с 330

20. Е.П. Голубков, Маркетинговые исследования, Финпресс, Москва, -1998, -стр. 290

21. Маркетинг.Принципы и технология маркетинга в свободной рыночной системе. Москва. Банки и биржи, ЮНИТИ, 1998. – с. 93.

22. Питер Р. Диксон. Управление маркетингом.Москва. ЗАО “Изд. БИНОМ 1998” - с. 133.

23. Симионова Н. Г. Методы анализа рынка.Москва.Экспертное бюро, 2000. – с. 48.

24. Голубков Е. Л. Маркетинг: исследования, теория, методика и практика." Финпресс", - 2000. – с. 43.

25. Дибб С., СилекинП. Практическое пособие по сегментированию рынка. – Питер, 2001. – с. 25.

26. Федько В. П., Федько Н. Г. Основы маркетинга. - Ростов н/Д: Феникс, 2002. –с. 67.

27. Маркетинг в отраслях и сферах деятельности. "Маркетинг",-2001.-с.324

28. Семенова Т.Б. Маркетинг и маркетинговые исследования. Хорошо ли клиенту. № 4 (58). Стр 47

29.Е.П.Голубков.Маркетинговые исследования,”Финпресс”, Москва, -1998, -стр 30

30.В.Пустотин, Организация проведения маркетингового исследования, Библиотека журнала “Маркетинг и реклама”, Студцентр, С-Петербург, -2001, -стр136

31. Н.В.Виданов, Маркетинг и маркетинговые исследования, 4 (52), -август 2004, -стр. 10

32. Джон Ф. Литл, Чего же хотят потребители, Ростов н/Д, Феникс, -1997, -стр.3-4

33. Д.П.Ромиащенко, Маркетинг и маркетинговые исследовании. 5(65).-2006. –стр. 472

34. “Из истории Сберкасс”. Обзорный материал Абаканского отделения. Абакан. –2005. стр.3

35. Основы предпринимательской деятельности, Маркетинг. Москва, -1999г, стр.17

36. Порядок взаимодействия структурных подразделений. Нормативный материал Восточно-Сибирского банка. 2004.-стр 16

37. Порядок работы с Сетевыми клиентами. Нормативный материал Восточно-Сибирского банка.–2004. стр.2

38. Шкаровский С.И. Маркетинг в России и за рубежом №3 / 2000

39. Сводные материалы Восточно-Сибирского банка по реализации «Программы по поддержке малого бизнеса» на 2007год.

40. Анализ качественных показателей банковских услуг корпоративных клиентов в разрезе отделений ВСБ.

41.А.Сергеев, Эффективность промо-акции: как создать уникальное предложение, Продажи. Москва, -2006. – стр.

42.В.Тамберг, Маркетинг приятных ощущений. Продажи, сентябрь 2006

43.Т.Мемина, Хорошо ли клиенту? Маркетинг и МИ, август 2005

44.Д.Волков, Как лояльность потребителей превратить в лояльность собственников, Маркетинг и МИ, август 2005

45.Задачи и перспективы работы корпоративного блока ВСБ на 2007год

46.С.Проценко, Как оценить привлекательность марки для потребителя, Продажи, февраль 2006

47.С.Проценко, Оценка удовлетворенности качеством услуг. Продажи, апрель 2006

48.П.Михайлов, Управление лояльностью покупателей. Продажи, сентябрь 2004.

49.В.Цлайф, Маркетинговые коммуникации: игра с покупателем, Продажи, июль 2006

50. Internet ресурс. http://www.marketcenter.ru

1) Алихашкина,Е. Исследование партнёров: выбор и оценка источников поставки.Практический маркетинг. 2010 г. № 3

2) Басуния,Т. Эволюция коммерческих банков в Российской Федерации // Банковское дело. –2009. -№7.-С.36

3) Братко, А.Г. Центральный банк в банковской системе России.-М.: Издательство «Спарк».- 2010.- 216 с.

4) Голубков, Е. П., Голубкова,Е. Н., Секерин, В. Д. Маркетинг: выбор лучшего

решения. М.: Экономика, 2010г.

5) Дамари, Р. Маркетинг. Маркетинг. Спец. выпуск № 1. Теория и практикамаркетинга. М.: центр маркетинговых исследований и менеджмента. 2011г.

6) Завьялов, П. Маркетинг в малом и среднем бизнесе. М.: Издательский центр

“Россия молодая”, 2010г

7) Жуков, Е.Ф. Менеджмент и маркетинг в банках. — М.: Банки и биржи, ЮНИТИ,2012г. —C.191

8) Деньги. Кредит. Банки: Учебник для вузов/ Жуков,Е.Ф.,Максимова,Л.М., Печникова,А.В. и др.; М.: ЮНИТИ, 2011.

9) Захаров, В.С. Регулирование деятельности коммерческих банков России и их ликвидность // Деньги и кредит. – 20010.-№6. –С.105.

10)Казьмин, А.И. Сбербанк России: история, современность, перспектива. -М.: «ЛК пресс»,. – 2010. – с.160.

11) Калимуллина,Ф.Ф., Сагитдинов М.Ш. К вопросу об анализе деятельности коммерческого банка // Банковское дело. – 2011. -№10. -С.7-11.

12) Котлер, Ф. Основы маркетинга, 2011г.

13) Маркова,В.Д. Маркетинг услуг. — М.: Финансы и статистика,2011. — 127 с.

14) Ноздрева,Р.Б. Маркетинг, 2010г.

15) Пещанская, И.В. Организация деятельности коммерческого банка. Учебное пособие. М.: Издательство «Инфра».- 2011г.- 238 с.

16) Севрук, В. Т., Банковский маркетинг. М.: ДЕЛО Лтд., 2012г

17) Семибратова, О.И. Банковское дело: Учебник.- М.: Издательский центр «Академия». – 2010. – 224 с.

18) Сергеев, С.В. Размещение акций банков: Сбербанк и ВТБ // Банковское дело. – 2011. - №6. – с.43.

19) Уткин, Э.А. Банковский маркетинг. —М.: ИНФРА–М, 2012. —300 с.

20) Шмойлова, Р.А., Бурова, О.А. Экономико – статистический анализ ресурсной базы территориальных банков Сбербанка России за 2010год// Вопросы статистики. - №11. – с. 70

21) Федеральный закон Российской Федерации от 10 июля 2002г. № 86-ФЗ (в ред. 19.10.2011г.) «О Центральном банке Российской Федерации (Банке России)»(с доп. и изм., вступившими в силу с 01.07.2012)

22) Федеральный закон от 02.12.1990 г. №395-1 (ред.от 28.07.2012) «О банках и банковской деятельности»

23) Постановление Правительства КБР (Об основных направлениях развития банковского сектора в Кабардино-Балкарской Республике) от 12 октября 2006 г. N276-ПП.

24) Сайт Сбербанка РФ: www.sbrf.ru

25) www. news. Ru

1. http://bibliofond.ru/view.aspx?id=602310

2. http://bibliofond.ru/search/obiyava/?id=800101052

3. http://insidery.tk/news/turisticheskie-i-35.html

4. http://abc.vvsu.ru/Books/marketing_fin_kredit_uchre/page0002.asp

5. https://domashke.com/referati/referaty-po-bankovskomu-delu/diplomnaya-rabota-aktualnye-problemy-i-perspektivy-bankovskogo-marketinga

6. http://economy-lib.com/organizatsiya-i-upravlenie-marketingovoy-deyatelnostyu-kommercheskogo-banka

7. http://www.scienceforum.ru/2013/21/235

8. http://psyera.ru/marketing-v-sfere-bankovskih-uslug_7149.htm

9. http://www.km.ru/referats/B2C11E5079B6472A8A8D5B7A6AE7D596

10. http://refleader.ru/jgeyfsbewpolotr.html

11. http://konspekts.ru/dengi-kredit-banki/marketing-v-banke/

12. http://www.rgsbank.ru/about/press-center/publications/detail220088/

13. Пункт 2.1

14. Лицензия на привлечение во вклады и размещение драгоценных металлов (16.01.2015)

Генеральная лицензия на осуществление банковских операций (16.01.2015)

15. Указания №3269-У от 31.05.2014 пункт 2.2.

16. http://powerbranding.ru/osnovy-marketinga/4p-5p-7p-model/

Приложение №1

Рис 1. Взаимосвязь концепций маркетинга в банковском предпринимательстве и интересов участников процесса.

Общую взаимосвязь вышеперечисленных четырех концепций маркетинга можно изобразить графически, где, с одной стороны, удовлетворение интересов клиентов банка (ось С1) и с другой (ось С2) – интересов самого банка. Распределение банков по 4 квадрантам имеет большое значение для определения их уровня рисков, а следовательно, учета стратегии и тактики в работе с реальными и потенциальными клиентами.

Квадрант I – («консенсус» или «удовлетворение») – банки, которые успешно реализуют интересы клиентов, получая при этом значительные прибыли. Такие банки чаще всего занимают в рейтингах надежности лидирующее место. Банки, относимые в данный квадрант, предоставляют на высоком качественном уровне весь комплекс услуг. Клиенты банка (квадрант I), как правило, финансово устойчивые и имеют положительную кредитную историю.

Квадрант II («приманка для клиента») – банки, клиенты которых недостаточно ориентируются на рынке банковских услуг. Обеспечивая высокую прибыльность банка от конкретной услуги, клиент нередко за данную услугу платит более высокую цену, чем в других банках. В данном квадранте чаще всего находятся банки, желающие без больших затрат в банковские технологии получать высокую прибыль. «Нахождение» банков в этом квадранте, как правило, длится год-два, а далее у таких банков снижается авторитет в мире бизнеса, и клиенты, а также контрагенты переводят свои счета в другие банки. Не меняя впоследствии своей тактики, банки квадранта II в перспективе ждут финансовые трудности.

Квадрант III («благотворители», или «приманка для банка») – банки, идущие навстречу клиентам, которые за счет банковских ссуд нередко внедряют новые технологии, изменяют ассортиментную политику или наращивают объем производства без предварительных маркетинговых проработок о потребности рынка, а именно: внедряют новые технологии без реального расчета сроков окупаемости проекта; изменяют ассортиментный ряд продукции до того, как покупатель готов платить за новшество, то есть объем потенциального спроса недостаточен для того, чтобы окупились расходы на инновационные работы. Кроме того, сюда можно отнести и банки, которые кредитуют клиентов, производящих товары для детей, престарелых, больных и инвалидов и имеющих в этой связи определенные льготы государства. В то же время предоставляемые им льготы не всегда обеспечивают своевременное погашение заемных средств.

IV квадрант матрицы – чаще всего банки, которые при рассмотрении заявки на получение кредита неквалифицированно подходят к представленным документам в части:

1. Количества и качества инвестиций в инновацию:

1) доля затрат на инновацию в прибыли;

2) доля исследовательских затрат в прибыли;

3) доля затрат новых, оригинальных разработок в прибыли.

2. Взаимоотношений с конкурентами:

1) на этапах предварительного анализа и процесса производства;

2) на этапе технологической разработки товара;

3) в организационном направлении.

3. Динамики процесса выпуска новой продукции:

1) частота появления новой продукции;

2) длительность жизненного цикла продукции.

4. Динамики конкурентоспособности товара:

1) технологические модификации товара;

2) моральное старение продукции;

3) чувствительность технологии к государственному регулированию;

4) чувствительность технологии к давлению потребителей и т.д.

Квадрант III «банкроты» – вариант недобросовестного выполнения принятых договорных обязательств банком (по возврату депозитов и вкладов, по своевременному проведению платежных поручений клиентов), при несвоевременном выполнении обязательств со стороны клиентов (по возврату кредитов) и из-за экономических или маркетинговых просчетов или обесценение приобретенных банком ценных бумаг.

На практике взаимоотношения банка с клиентом в чистом виде нельзя отнести к конкретному квадранту. Можно только определить превалирующие взаимоотношения (по сумме координатных точек при оценке взаимоотношений интересов банка и клиента) и отнести их к конкретному квадранту.

Рис.2 Элементы социально-ориентированной концепции «7-С» вынести в приложение

Рассмотрим составляющие этой концепции.

С-1 – клиент банка или потребитель банковской услуги. Усиление конкуренции между банками требует особого внимания к проблеме отношений с каждым клиентами, установлению партнерских отношений между банком и клиентом, которые определяют выигрыш в конкурентной борьбе.

С-2 – кадры. Элемент, объединяющий банк, контрагентов и клиентов, существенно влияющий на конкурентоспособность банка. От квалификации кадров зависит уровень эффективности деятельности любого банка.

С-3 – коммуникация. Это методы и формы доведения идей банка и положений о той или иной услуге до потребителя банковских услуг. Это – техническое обеспечение, полнота информации для партнера, конкретность и ясность выражения целей, деликатность в отношениях, корректность и пунктуальность в процессе общения на всех уровнях.

С-4 – координация. Наличие прямой и обратной связи между объектами и субъектами деятельности банковского учреждения, необходимый элемент для оптимального осуществления стратегии.

С-5 – качество. Это - совокупность характеристик услуг, которые способны удовлетворять потребности клиента.

С-6 – конкуренция. Процесс взаимодействия, борьбы между производителями банковских услуг за потребителя.

С-7– культура. Этот элемент охватывает все вышеупомянутые ее компоненты и отражает корпоративную культуру банка.

Рассмотрев все составляющие, можно сделать вывод, что в процессе удовлетворения запросов клиентов банки получают свою прибыль, а общество получают свою прибыль в форме бюджетных отчислений или кредитования социальных программ.

Приложение №2

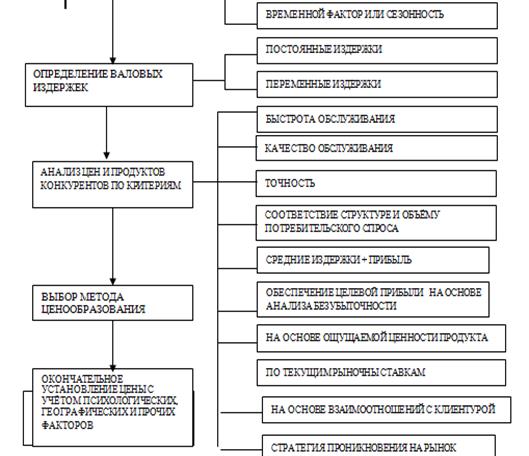

Этапы ценообразования:

Мировой банковской практикой накоплен опыт разработки стратегии ценообразования. Процесс ценообразования включает ряд последовательных этапов, которые можно определить по следующей схеме:

Разрабатывая ценовую политику, банк может использовать следующие методы ценообразования:

1) ценообразование по методу «средние издержки + прибыль»

Этот метод основан на расчёте цены посредством суммирования затрат на услуги и некоторой надбавки, которая представляет собой прибыль.

Отрицательным для этого метода является:

- не учитывается уровень спроса на банковский продукт,

- не учитывается чувствительность клиентов к уровню установленных цен,

- не учитывается уровень цен конкурентов.

Положительным является:

- упрощается определение «цены», а также применение этого метода основными конкурентами создаёт условия снижения ценовой конкуренции.

2) ценообразование на основе анализа безубыточности и обеспечения целевой прибыли. Выбор этого метода требует от банка точного расчёта цены, которую «выдержит» рынок.

Ценовые стратегии, которые разрабатываются на основе безубыточности, очень чувствительны к ценовой реакции конкурентов.

3) ценообразование на основе ощущаемой ценности продукта. Предполагает наличие заинтересованности клиента. Восприятие услуги клиентом определяется качеством, полезностью и значимостью банковской услуги; исходя из этого клиент формирует мнение о приемлемости цен.

Одним из методов повышения ценности услуги в глазах клиента является ценовая манипуляция, посредством которой несколько повышенная цена на продукт воспринимается клиентом как индикатор ценности самой услуги.

При этом методе очень важно для банка изучение структуры затрат на свои услуги.

4) ценообразование на основе уровня текущих рыночных ставок. Метод довольно распространён и используется небольшими банками, которые выбирают стратегию следования за лидером.

5) Ценообразование на основе взаимоотношений с клиентурой. Для обеспечения нормальной деятельности при обслуживании крупных клиентов банки при установлении цен максимально учитывают интересы этих клиентов. При использовании этого метода банк должен чётко знать структуру своих затрат с тем, что бы установленные цены хотя бы незначительно перекрывали издержки и проводимые операции обеспечивали высокий уровень доходности.

6) Ценообразование с целью проникновения на рынок. Для проникновения на рынок банк умышленно занимает цены на услуги с таким расчётом, что бы обеспечить себе завоевание определённой доли рынка.

7) Скользящее ценообразование. Применяется банком, когда он заинтересован в установлении цен на свои услуги на уровне, превышающем цены обычные для такого рода услуг. Установление таких цен возможно, если качество услуг высокое, если развита база клиентов и высокая цена подчёркивает лишь особое качество банковских продуктов.

Исключительно важное значение для банка приобретает определение правильной методики ценообразования. Исходя из уровня спроса, структуры затрат банка и цен, установленных конкурентами, банк может установить верхнюю и нижнюю границы цены за оказываемые услуги.

При определении ценовой политики банка используется три метода ценообразования во взаимодействии.

1. Затратный метод (установление цен на основе учета затрат) устанавливает нижний предел цены для банка;

2. Метод ценообразования на основе спроса позволяет дать прогноз реакции потребителей на изменение цен;

3. Конкурентный подход используется для оценки действий конкурентов.

Приложение №

Рисунок Повышение лояльности клиентов

http://www.businessstudio.ru/procedures/iso/bankqm/

http://refleader.ru/jgeyfsbewpolotr.html

Рисунок Требования к качеству обслуживания в банковской сфере

Приложение №

Рисунок

Рисунок

Рис % пользователей Интернет-банкинга по отношению к пользователям Интернета в России по группам с разным уровнем дохода на человека в семье

Рис. Самые популярные интернет-банки в России

Рис Рейтинг средств безопасности интернет-банков для частных лиц (0 – отсутствие, 100 – максимальная защита)

Рис % пользователей Интернет-банкинга по отношению к пользователям Интернета в России по группам с разным уровнем дохода на человека в семье

Рис Динамика доходности на одного клиента

Рис Кол-во клиентов Интернет-банкинга

Рис Распределение пользователей интернет-банков по количеству используемых интернет-банков, в % к итогу

Приложение №

Рейтинг кредитоспособности банка АЛЬФА-БАНК от аккредитованных рейтинговых агентств (по состоянию на 15 Июня 2016 г.):

| Агентство | Долгосрочный международный | Краткосрочный | Национальный | Прогноз |

| S&P | BB (Сравнительно небольшая уязвимость) | B (Некоторая уязвимость) | ruAA (Высокая кредитоспособность) | Стабильный(рейтинг, скорее всего, не изменится) |

| Moody`s | Ba2 (Сравнительно небольшая уязвимость) | Негативный(рейтинг может быть понижен) | ||

| Fitch | BB+ (Спекулятивный рейтинг) | B (Спекулятивный уровень краткосрочной кредитоспособности) | AA+(rus) (Очень высокая кредитоспособность) | негативный |

| Рус-Рейтинг | A- (Сравнительно высокий уровень кредитоспособности) | AAA (Максимальный уровень кредитоспособности среди эмитентов РФ) | Стабильныйрейтинг | |

| НРА | AAA (Максимальная кредитоспособность) |

Структура высоколиквидных активов

| Наименование показателя | 01 Июня 2015 г., тыс.руб | 01 Июня 2016 г., тыс.руб | ||

| средств в кассе | 54 025 433 | (27.71%) | 63 005 623 | (21.44%) |

| средств на счетах в Банке России | 15 276 775 | (7.84%) | 68 308 083 | (23.24%) |

| корсчетов НОСТРО в банках (чистых) | 18 222 593 | (9.35%) | 18 807 900 | (6.40%) |

| межбанковских кредитов, размещенных на срок до 30 дней | 82 508 376 | (42.32%) | 77 084 513 | (26.23%) |

| высоколиквидных ценных бумаг РФ | 24 898 133 | (12.77%) | 64 921 545 | (22.09%) |

| высоколиквидных ценных бумаг банков и государств | 54 184 | (0.03%) | 2 063 045 | (0.70%) |

| высоколиквидных активов с учетом дисконтов и корректировок (на основе Указания №3269-У от 31.05.2014) | 194 977 366 | (100.00%) | 293 881 252 | (100.00%) |

Структура текущих обязательств:

| Наименование показателя | 01 Июня 2015 г., тыс.руб | 01 Июня 2016 г., тыс.руб | ||

| вкладов физ.лиц со сроком свыше года | 65 192 703 | (7.66%) | 66 502 892 | (5.81%) |

| остальных вкладов физ.лиц (в т.ч. ИП) (сроком до 1 года) | 470 255 182 | (55.23%) | 575 756 429 | (50.30%) |

| депозитов и прочих средств юр.лиц (сроком до 1 года) | 228 449 857 | (26.83%) | 337 408 081 | (29.47%) |

| в т.ч. текущих средств юр.лиц (без ИП) | 159 336 441 | (18.71%) | 247 027 095 | (21.58%) |

| корсчетов ЛОРО банков | 22 930 495 | (2.69%) | 25 327 942 | (2.21%) |

| межбанковских кредитов, полученных на срок до 30 дней | 30 091 980 | (3.53%) | 97 236 623 | (8.49%) |

| собственных ценных бумаг | 8 558 660 | (1.01%) | 12 692 831 | (1.11%) |

| обязательств по уплате процентов, просрочка, кредиторская и прочая задолженность | 26 042 872 | (3.06%) | 29 811 155 | (2.60%) |

| ожидаемый отток денежных средств | 229 289 103 | (26.93%) | 360 932 571 | (31.53%) |

| текущих обязательств | 851 521 749 | (100.00%) | 1 144 735 953 | (100.00%) |

Динамика изменения показателей ликвидности в течение года:

Структура доходных активов на текущий момент и год назад:

| Наименование показателя | 01 Июня 2015 г., тыс.руб | 01 Июня 2016 г., тыс.руб | ||

| Межбанковские кредиты | 117 451 762 | (6.68%) | 107 396 999 | (5.38%) |

| Кредиты юр.лицам | 1 053 060 302 | (59.93%) | 1 190 272 073 | (59.58%) |

| Кредиты физ.лицам | 259 054 523 | (14.74%) | 225 933 539 | (11.31%) |

| Векселя | 7 297 140 | (0.42%) | 22 165 | (0.00%) |

| Вложения в операции лизинга и приобретенные прав требования | 23 375 449 | (1.33%) | 28 037 410 | (1.40%) |

| Вложения в ценные бумаги | 230 885 180 | (13.14%) | 395 816 230 | (19.81%) |

| Прочие доходные ссуды | 4 379 718 | (0.25%) | 4 226 764 | (0.21%) |

| Доходные активы | 1 757 094 368 | (100.00%) | 1 997 744 801 | (100.00%) |

Аналитика по степени обеспеченности выданных кредитов и их структуре:

| Наименование показателя | 01 Июня 2015 г., тыс.руб | 01 Июня 2016 г., тыс.руб | ||

| Ценные бумаги, принятые в обеспечение по выданным кредитам | 113 811 738 | (7.81%) | 99 381 021 | (6.39%) |

| Имущество, принятое в обеспечение | 1 086 383 258 | (74.55%) | 1 025 183 077 | (65.89%) |

| Драгоценные металлы, принятые в обеспечение | (0.00%) | (0.00%) | ||

| Полученные гарантии и поручительства | 4 660 106 962 | (319.77%) | 4 600 129 072 | (295.66%) |

| Сумма кредитного портфеля | 1 457 321 754 | (100.00%) | 1 555 866 785 | (100.00%) |

| - в т.ч. кредиты юр.лицам | 986 398 819 | (67.69%) | 1 093 083 539 | (70.26%) |

| - в т.ч. кредиты физ. лицам | 259 054 523 | (17.78%) | 225 933 539 | (14.52%) |

| - в т.ч. кредиты банкам | 117 451 762 | (8.06%) | 107 396 999 | (6.90%) |

Краткая структура процентных обязательств:

| Наименование показателя | 01 Июня 2015 г., тыс.руб | 01 Июня 2016 г., тыс.руб | ||

| Средства банков (МБК и корсчетов) | 159 612 434 | (10.57%) | 232 194 471 | (13.54%) |

| Средства юр. лиц | 547 819 727 | (36.29%) | 739 898 930 | (43.13%) |

| - в т.ч. текущих средств юр. лиц | 178 062 545 | (11.80%) | 282 614 176 | (16.47%) |

| Вклады физ. лиц | 516 721 781 | (34.23%) | 606 672 240 | (35.37%) |

| Прочие процентные обязательств | 285 296 409 | (18.90%) | 136 689 849 | (7.97%) |

| - в т.ч. кредиты от Банка России | 116 039 697 | (7.69%) | 3 564 000 | (0.21%) |

| Процентные обязательства | 1 509 450 351 | (100.00%) | 1 715 455 490 | (100.00%) |

Структура собственных средств:

| Наименование показателя | 01 Июня 2015 г., тыс.руб | 01 Июня 2016 г., тыс.руб | ||

| Уставный капитал | 59 587 623 | (38.53%) | 59 587 623 | (26.80%) |

| Добавочный капитал | 3 648 257 | (2.36%) | 6 287 686 | (2.83%) |

| Нераспределенная прибыль прошлых лет (непокрытые убытки прошлых лет) | 116 878 139 | (75.58%) | 160 704 480 | (72.28%) |

| Неиспользованная прибыль (убыток) за отчетный период | -28 441 806 | (-18.39%) | -7 236 678 | (-3.26%) |

| Резервный фонд | 2 979 381 | (1.93%) | 2 979 381 | (1.34%) |

| Источники собственных средств | 154 651 594 | (100.00%) | 222 322 492 | (100.00%) |

Краткая структура капитала:

| Наименование показателя | 01 Июня 2015 г., тыс.руб | 01 Июня 2016 г., тыс.руб | ||

| Основной капитал | 142 549 926 | (65.11%) | 206 028 443 | (60.35%) |

| - в т.ч. уставный капитал | 59 587 623 | (27.22%) | 59 587 623 | (17.46%) |

| Дополнительный капитал | 76 389 574 | (34.89%) | 135 336 512 | (39.65%) |

| - в т.ч. субординированный кредит | 73 984 810 | (33.79%) | 133 412 102 | (39.08%) |

| Капитал | 218 939 500 | (100.00%) | 341 364 955 | (100.00%) |

Другие важные показатели в течение всего года:

| Наименование показателя | 1Июл | 1Авг | 1Сен | 1Окт | 1Ноя | 1Дек | 1Янв | 1Фев | 1Мар | 1Апр | 1Май | 1Июн |

| Норматив достаточности капитала Н1.0 (мин.8%) | 11.4 | 11.3 | 11.5 | 12.1 | 12.3 | 12.4 | 15.6 | 15.5 | 14.6 | 14.7 | 14.3 | 15.0 |

| Норматив достаточности базового капитала Н1.1 (мин.5%) | 7.5 | 7.8 | 7.4 | 7.6 | 7.8 | 8.0 | 7.5 | 7.3 | 7.0 | 6.9 | 8.6 | 9.1 |

| Норматив достаточности основного капитала Н1.2 (мин.6%) | 7.5 | 7.8 | 7.4 | 7.6 | 7.8 | 8.0 | 7.5 | 7.3 | 7.0 | 6.9 | 8.6 | 9.1 |

| Капитал (по ф.123 и 134) | 223.6 | 248.0 | 267.6 | 271.5 | 273.6 | 274.1 | 359.6 | 357.7 | 353.3 | 335.0 | 334.7 | 341.4 |

| Источники собственных средств (по ф.101) | 165.6 | 182.3 | 208.2 | 210.7 | 211.1 | 207.7 | 232.3 | 235.7 | 231.7 | 216.9 | 216.2 | 222.3 |

Показатели кредитного риска и их изменения в течение прошедшего года:

| Наименование показателя | 1Июл | 1Авг | 1Сен | 1Окт | 1Ноя | 1Дек | 1Янв | 1Фев | 1Мар | 1Апр | 1Май | 1Июн |

| Доля просроченных ссуд | 8.7 | 8.9 | 8.7 | 8.5 | 9.0 | 9.5 | 9.7 | 9.6 | 9.8 | 10.0 | 10.0 | 10.5 |

| Доля резервирования на потери по ссудам | 15.7 | 15.6 | 16.0 | 16.1 | 15.8 | 16.1 | 16.9 | 16.8 | 17.4 | 16.7 | 15.9 | 16.9 |

| Сумма норматива размера крупных кредитных рисков Н7 (макс.800%) | 306.4 | 298.4 | 297.1 | 283.0 | 294.6 | 282.7 | 224.1 | 249.2 | 252.5 | 234.7 | 247.7 | 235.7 |

Косвенные факторы, указывающие на возможные проблемы и надежность:

| Наименование показателя | 1Июл | 1Авг | 1Сен | 1Окт | 1Ноя | 1Дек | 1Янв | 1Фев | 1Мар | 1Апр | 1Май | 1Июн |

| Смена владельцев банка за месяц (%) | - | - | - | - | - | - | - | - | - | - | - | - |

| Изменение уставного капитала за месяц | - | - | - | - | - | - | - | - | - | - | - | - |

| Рост ФОР (фонда обяз.резервирования по вкладам) за месяц (%) | -2.1 | 2.4 | 7.2 | -28.5 | 0.2 | -3.7 | 1.2 | 10.0 | 6.1 | 2.0 | -4.7 | 7.0 |

| Изменение суммы вкладов физ. лиц за месяц (для банков с долей вкладов физ.лиц более 20%) | 3.0 | 2.6 | 4.7 | -0.0 | -2.7 | 2.3 | 7.9 | -3.4 | 0.7 | -1.9 | 2.2 | 1.5 |

| Изменение оборотов по кассе за месяц (для банков с оборотами более 500 млн.руб.) (%) | - | - | - | - | - | - | - | - | - | - | - | - |

| Изменение оборотов по расчетным счетам юр. лиц за месяц (для банков с оборотами более суммы активов) | - | - | - | - | - | - | - | - | - | - | - | - |

Приложение №

Таблица Основные факторы SWOT-анализа

| Внутренние силы - Strengths | Слабости - Weaknesses | |

| 1) качественная реклама; 2) широкая сеть филиалов; | 1) персонал (высокая текучесть кадров) 2) имидж; | |

| Внешние возможности - Opportunities | Угрозы - Threats | |

| 1) прогнозируемый рост потребительского кредитования; 2) расширение ассортимента предлагаемых услуг («кредит на образование»); | 1) ужесточение требований ЦБ вотношении потребительских кредитов; 2) снижение доверия клиентов. |

| Возможности (O) | Угрозы (T) | |||||

| Прогнозируемый рост потреб. кредитования | Расширение ассортимента предлагаемых услуг | |||||

| Силы (S) | Качественная реклама | Потр.кредит. активно развивается, а качественная реклама - привлекает новых клиентов 8,0 | качественная реклама позволит эффективно и своевременно доносить информацию о новых услугах 7,0 | Силы (S) | Качественная реклама | |

| Широкая сеть филиалов | широкая сеть фил-ов явл. необход.усло. для успеш. развития потреб. кредитования 8,0 | Привлечение клиентов за счет широкой сети филиалов и новых услуг банка 6,0 | Широкая сеть филиалов | |||

| Слабости (W) | Персонал | Текучесть кадров негативно сказывается на качестве обслуживания12,5 | Имидж банка так же зависит от количества предлагаемых услуг 5,5 | Слабости (W) | Персонал | |

| Имидж | Имидж является одним из важнейших факторов привлечения и удержания клиентов 8,0 | Широкий ассортимент услуг положительно влияет на имидж банка 10,0 |

Date: 2016-07-18; view: 464; Нарушение авторских прав; Помощь в написании работы --> СЮДА... |